indice de cobertura de pagos fijos = ganacias antes de intereses e impuestos + pago de redimiento /intereses + pagos arredario

El punto clave, que se desarrollará a fondo en el capítulo 5, es que las diferencias en el riesgo afectan de manera muy significativa el valor de una inversión.

Los rendimientos más altos

del primer año se podrían reinvertir para producir ganancias mayores en el futuro.

Sólo cuando los incrementos de las ganancias se acompañaran de mayores flujos de efectivo futuros, se podría esperar un precio más alto de las acciones.

El método más informativo hacia el análisis de razones combina el análisis de una

muestra representativa y el análisis de series temporales. Un

Evaluación del rendimiento

financiero de la empresa con el

paso del tiempo mediante un

análisis de razones financieras.

Tipo de análisis de una muestra

representativa en el que los

valores de las razones de la

empresa se comparan con los

de un competidor clave o

grupo de competidores al que

la empresa desea imitar.

Comparación de las razones

financieras de diferentes

empresas en el mismo periodo;

implica comparar las razones de

la empresa con las de otras

empresas de su industria o con

promedios industriales.

Por lo regular, el primer

elemento del informe

anual de los

accionistas y la

comunicación

principal de la

administración.

Informe anual que las

corporaciones de participación

pública deben proporcionar a

los accionistas; resume y

documenta las actividades

financieras de la empresa

realizadas durante el año anterior.

Corporación sin fines de lucro

que estableció la Ley Sarbanes-

Oxley de 2002 para proteger los

intereses de los inversionistas y

estimular el interés público en

la elaboración de reportes de

auditoría informativos, honestos

e independientes.

Organismo que establece las

normas de la profesión contable

y que autoriza los principios de

contabilidad generalmente

aceptados (GAAP).

Parte de las finanzas que se

dedica a diseñar y proporcionar

asesoría y productos financieros

a los individuos,

empresas y gobiernos.

En un convenio de deuda a largo plazo, cláusula en la que

todos los acreedores subsiguientes están de acuerdo en esperar hasta que se cubran todas las reclamaciones de la deuda prioritaria.

Mercado financiero en el que se

negocian valores que ya están

en circulación (aquellos que no

son nuevas emisiones).

Las empresas y los gobiernos toman préstamos internacionales emitiendo bonos en dos mercados financieros principales: el mercado de eurobonos y el mercado de bonos extranjeros. Ambos dan a los prestatarios la oportunidad de obtener rápidamente grandes monto de financiamiento de deuda a largo plazo, en la divisa de su elección y con condiciones flexibles de pago.

Empresa que posee una sola

persona y que opera en

beneficio de ésta.

Opción incluida en casi todas las emisiones de bonos

corporativos que da al emisor la oportunidad de volver a adquirir los bonos a un precio de rescate establecido antes de su vencimiento.

Administrador responsable de supervisar y administrar la

exposición de la empresa a pérdidas ocasionadas por fluctuaciones de divisas.

Director financiero de la empresa responsable de las

actividades financieras de ésta, como la planificación financiera y la recaudación de fondos, la toma de decisiones de gastos de capital y la administración del efectivo, crédito, fondo de pensiones y cambio de divisas.

Teoría que sugiere que para cualquier emisor específico, las tasas de interés a largo plazo tienden a ser más altas que las tasas a corto plazo porque: 1) existe una menor liquidez y una mayor sensibilidad a los movimientos en la tasa de interés general de valores de mayor plazo y 2) la disposición del prestatario a pagar una tasa más alta por el financiamiento a

largo plazo ocasiona que la curva de rendimiento tenga una

pendiente ascendente.

principio económico que establece que se deben tomar decisiones financieras y llevar a cabo acciones sólo cuando los beneficios adicionales excedan los costos adicionales.Casi todas las decisiones financieras se reducen fundamentalmente a una evaluación de sus beneficios y costos marginales.

Foros en los que proveedores y

solicitantes de fondos realizan

negocios directamente.

Venta no exclusiva de bonos o

acciones al público en general.

opción de conversión Característica de los bonos

convertibles que permite a sus tenedores cambiar cada bono

en un número establecido de acciones comunes.

Gráfica de la relación entre el

tiempo restante al vencimiento de la deuda (eje de las x) y su rendimiento al vencimiento (eje de las y); muestra el rendimiento al vencimiento para deudas de igual calidad y diferentes vencimientos. Representa gráficamente la estructura temporal de las tasas de interés.

Jefe de contabilidad de la empresa responsable de las

actividades contables de ésta, como contabilidad corporativa,

administración fiscal, contabilidad financiera y contabilidad de costos.

Contrato por escrito que se usa

para establecer formalmente

una asociación empresarial.

Curva de rendimiento de

pendiente ascendente que indica, por lo general, costos de financiamiento de corto plazo más baratos que los de largo plazo.

Teoría que afirma que la curva

de rendimiento refleja las

expectativas de los

inversionistas sobre la inflación y las tasas de interés futuras; una expectativa de inflación creciente genera una curva de rendimiento ascendente y una expectativa de inflación decreciente produce una curva de rendimiento descendente.

inversión. La información sobre los bonos, acciones y otros valores está contenida en las cotizaciones, que incluyen datos de precios actuales y estadísticas sobre el comportamiento reciente de precios. Las cotizaciones de precios de valores están fácilmente disponibles para los bonos y acciones que se cotizan en forma activa.

Venta de la emisión de un

nuevo valor, generalmente

bonos o acciones preferentes,

directamente a un inversionista

o grupo de inversionistas.

Curva de rendimiento de

pendiente descendente que indica por lo general costos de financiamiento de largo plazo más baratos que los de corto plazo.

Entidad artificial creada por ley

(denominada con frecuencia

“entidad legal”).

Teoría que sugiere que el mercado de los préstamos está

segmentado según el vencimiento y que la oferta y la demanda de los préstamos de cada segmento determinan su

tasa de interés vigente; la pendiente de la curva de rendimiento está determinada por la relación general entre las tasas vigentes en cada segmento del mercado.

Inversionistas que compran

cantidades relativamente

pequeñas de acciones para lograr

sus metas personales de inversión.

ganancia de capital

Monto al que el precio de venta

de un activo excede el precio de

compra inicial del activo.

Si ignoramos los factores de riesgo, el costo de los fondos (la tasa de interés o retorno

requerido) se relaciona mucho con las expectativas de inflación.

Grupos de empleados, clientes,

proveedores, acreedores,

propietarios y otros que tienen

una relación económica directa

con la empresa.

Monto al que el precio de rescate de un bono excede su

valor a la par.

Disposiciones en un contrato de emisión de bonos que

especifican ciertas prácticas de mantenimiento de registros y de negocios generales que el emisor del bono debe seguir;

normalmente, no son una carga para una empresa sólida

financiera mente.

El ingreso ordinario de una corporación es el ingreso obtenido a través de la venta de

bienes o servicios. El ingreso ordinario se grava actualmente sujeto a las tasas presen-

tadas en el programa de tasas fiscales corporativas

Instrumento de deuda a largo plazo que indica que una corporación ha contraído en préstamo cierta cantidad de

dinero y promete reembolsarlo en el futuro en condiciones

claramente definidas.

Disposiciones de un contrato de emisión de bonos que

establecen los límites operativos financieros sobre el

prestatario.

Instrumentos que dan a sus tenedores el derecho a comprar

cierto número de acciones comunes del emisor a un precio

específico durante cierto periodo. En ocasiones acompañan a los bonos como sweeteners (características atractivas).

Tasa que crea un equilibrio entre la oferta de dinero y la demanda de dinero en un mundo perfecto, sin inflación, donde los proveedores y demandantes de fondos son indiferentes a los plazos de préstamos o inversiones y no tienen preferencia de liquidez, y

donde todos los resultados son ciertos.

Documento legal que especifica tanto los derechos de los

senedores de bonos como las obligaciones de la corporación

emisora.

Precio establecido al que un bono se puede volver a adquirir,

por medio del uso de una opción de rescate anticipado,

antes de su vencimiento.

ahorro, las empresas de seguros, los fondos de inversión y los fondos

de pensiones. Estas instituciones atraen fondos de los individuos,

El gobierno, al igual que las empresas, es por lo regular un solicitante

neto de fondos: generalmente pide en préstamo más dinero del que ahorra. Todos he-

mos oído sobre el déficit del presupuesto federal.

Administra activamente los

asuntos financieros de cualquier

tipo de empresa, financiera o

no, privada o pública, grande o

pequeña, lucrativa o sin fines de

lucro.

Principio económico que establece que deben tomarse

decisiones financieras y llevar acabo acciones sólo cuando los

beneficios adicionales excedan los costos adicionales.

Condición de una propiedad

unipersonal (o sociedad

general) que permite tomar la

riqueza total del propietario

para pagar a los acreedores.

la prima de riesgo de un valor. La prima de riesgo varía con las características específicas del emisor y la emisión;hace que los valores de vencimiento similar tengan diferentes tasas de interés.

Empresa que poseen dos o más

personas que opera con fines

de lucro.

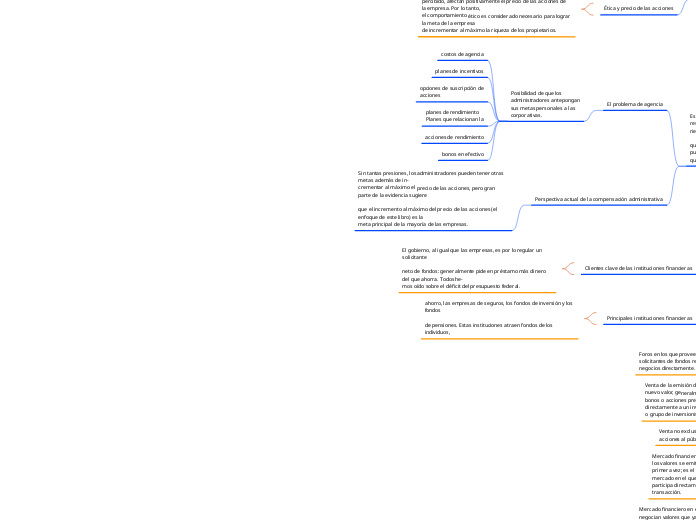

Estas acciones, al mantener y mejorar el flujo de efectivo y reducir el riesgo

percibido, afectan positivamente el precio de las acciones de la empresa. Por lo tanto,

el comportamiento ético es considerado necesario para lograr la meta de la empresa

de incrementar al máximo la riqueza de los propietarios.

Profesionales de inversión,

como las empresas de seguros,

fondos de inversión y fondos de

pensiones, que reciben un pago

por administrar el dinero de

otras personas y que negocian

grandes cantidades de valores.

Para facilitar

la comprensión de los dilemas y asuntos éticos que a veces enfrenta el administrador

financiero, muchos de los capítulos de este libro presentan la sección En la práctica,

que aborda aspectos éticos.

Mercado financiero en el que

los valores se emiten por

primera vez; es el único

mercado en el que el emisor

participa directamente en la

transacción.

Área que se ocupa de las tareas

del administrador financiero en

la empresa de negocios.

Curvas de rendimiento de valores del Tesoro de los

Estados Unidos: 22 de mayo de 1981, 29 de septiembre de 1989 y 17 de mayo de 2004

Las agencias independientes como Moody’s y Standard & Poor’s evalúan el riesgo de las emisiones de bonos cotizadas en bolsa. Estas agencias obtienen sus calificaciones mediante análisis de razones financieras y de flujos de efectivo para evaluar el pago probable de los intereses y el principal de bonos.

Curva de rendimiento que refleja costos de financiamiento

relativamente similares para préstamos a corto y a largo plazos.

El costo del financiamiento con bonos es generalmente mayor que lo que el emisor tendría que pagar por el financiamiento a corto plazo. Los factores principales que afectan el costo, el cual es la tasa de interés que paga el emisor del bono, son el vencimiento del bono, el tamaño de la oferta, el riesgo del emisor y el costo básico del dinero.

Impacto del costo del dinero

Impacto del riesgo del emisor

Impacto del tamaño de la oferta en el costo del bono

Impacto del vencimiento de los bonos en sus costos

El campo de las finanzas es amplio y dinámico. Afecta directamente la vida de toda

persona y organización. Existen muchas áreas y oportunidades de carrera en este campo. Los principios básicos de finanzas, como los que aprenderá en este libro, pueden aplicarse de forma universal en organizaciones empresariales de diferentes tipos.

Las corporaciones miden comúnmente las utilidades en términos de ganancias por acción (EPS, por sus siglas en inglés, earnings per share), que representan el monto obtenido durante el periodo para cada acción común en circulación. Las EPS se calculan al dividir las ganancias totales del periodo que están disponibles para los accionistas comunes de la empresa entre el número de acciones comunes en circulación.

Riesgo

Flujos de efectivo

Tiempo

PRINCIPIOS DE LA ADMINISTRACION

CAPITULO 6

Emisiones de bonos internacionales

Calificaciones de bonos

Interpretación de las cotizaciones de bonos

Características generales de una emisión de bonos

certificados para la compra de

acciones

prima de rescate

precio de rescate

opción de rescate anticipado

opción de conversión

Costo de los bonos para el emisor

Aspectos legales de los bonos corporativos

subordinación

convenios restrictivos

disposiciones estándar de

deuda

contrato de emisión de bonos

Bonos corporativos

Primas de riesgo: características del emisor y la emisión

Las tasas de interés y los rendimientos requeridos

Teorías de la estructura temporal

teoría de la segmentación de

mercado

teoría de la preferencia de

liquidez

teoría de las expectativas

La estructura temporal de las tasas de interés

Curvas de rendimiento

Curvas de rendimiento

del Tesoro

curva de rendimiento plana

curva de rendimiento normal

curva de rendimiento invertida

curva de rendimiento

Fundamentos de las tasas de interés

La inflación y el costo del dinero

La tasa de interés real

CAPITULO 5

Riesgo y rendimiento

Riesgo y rendimiento: el modelo

de precios de activos de capital

(CAPM)

Riesgo de una cartera

Riesgo de un solo activo

Fundamentos del riesgo

y el rendimiento

CAPITULO 4

Aplicaciones especiales del valor

temporal

Capitalización de intereses

con una frecuencia mayor

que la anual

Ingresos mixtos

Anualidades

anualidad anticipada

Anualidad en la que el flujo de

efectivo ocurre al inicio de cada

periodo.

anualidad ordinaria

anualidad

Conjunto de flujos de efectivo

periódicos e iguales durante un

periodo específico. Estos flujos

de efectivo pueden ser ingresos

de rendimientos obtenidos por

inversiones o salidas de fondos

invertidos para obtener

rendimientos futuros.

Montos únicos

Los conceptos y cálculos más básicos del valor futuro y valor presente tienen que

ver con montos únicos, ya sea montos presentes o futuros. Iniciamos considerando el

valor futuro de los montos presentes.

Valor presente de un monto único

El valor presente es

el valor actual en dólares de un monto futuro; es decir, la cantidad de dinero que de-

bería invertirse hoy a una tasa de interés determinada, durante un periodo específico,

para igualar el monto futuro.

Concepto de valor presente

Enfoque gráfico del valor futuro

Recuerde que medimos el valor futuro al final del periodo específico. La figura 4.5

ilustra la relación entre las diversas tasas de interés, el número de periodos en los que

se gana un interés y el valor futuro de un dólar.

Ecuación para calcular el valor futuro

La relación básica en la ecuación 4.3 puede generalizarse para calcular el valor futuro

al término de cualquier número de periodos. Usamos la siguiente notación para las di-

versas entradas:

FVn valor futuro al final del periodo n

PV principal inicial o valor presente

i tasa de interés anual pagada. Nota: en las calculadoras financieras,

I se usa comúnmente para representar esta tasa.

n número de periodos (generalmente años) que el dinero se mantiene

en depósito

La ecuación general para el valor futuro al final del periodo n es

FVnPV(1i)n

Valor futuro de un monto único

El valor futuro es el valor en una fecha futura es-

pecífica de un monto actual colocado en depósito el día de hoy y que gana un interés

a una tasa específica. Depende de la tasa de interés ganada y del periodo en que un

monto específico permanece en depósito. Aquí analizamos el valor futuro de un mon-

to único.

El papel del valor temporal

del dinero en las finanzas

Los administradores financieros y los inversionistas siempre se enfrentan a oportuni-

dades de ganar tasas de interés positivas sobre sus fondos, ya sea a través de la inver-

sión en proyectos atractivos o en valores o depósitos que rinden intereses.

Patrones básicos del flujo de efectivo

Ingreso mixto:

un ingreso de flujos de efectivo que no es una anualidad; un ingre-

so de flujos de efectivo periódicos y desiguales que no reflejan ningún patrón es-

pecífico. Como ejemplos tenemos las dos ingresos de flujo de efectivo, A y B, que

se presentan a continuación.

Anualidad:

un ingreso de flujos de efectivo periódicos e iguales. Para cumplir

nuestros objetivos, trabajaremos principalmente con los flujos de efectivo anua-

les. Un ejemplo es pagar o recibir 800 dólares al final de cada uno de los 7 años

siguientes.

Monto único:

un monto global que se posee actualmente o se espera en alguna fe-

cha futura. Como ejemplos están 1,000 dólares hoy y 650 dólares que se recibi-

rán al término de 10 años.ic

Herramientas computacionales

Con frecuencia se utilizan cálculos que requieren tiempo para conocer los valores fu-

turo y presente. Aunque es necesario entender los conceptos y las matemáticas que

fundamentan estos cálculos, es posible simplificar la aplicación de las técnicas del va-

lor temporal.

Hojas electrónicas de cálculo

Del mismo modo que las calculadoras financieras, las hojas electrónicas de cálculo

tienen rutinas integradas que simplifican los cálculos del valor temporal. En el libro,

proporcionamos varias soluciones de hoja de cálculo que identifican las entradas

de celda para calcular los valores temporales.

Calculadoras financieras

Las calculadoras financieras se usan para realizar cálculos del valor temporal. Gene-

ralmente, las calculadoras financieras incluyen numerosas rutinas financieras prepro-

gramadas. Este capítulo y los que siguen muestran las pulsaciones de teclas para

calcular los factores de interés y realizar otros cálculos financieros. Por conveniencia,

usamos las teclas financieras más importantes, cuyos nombres son consistentes con la

mayoría de las calculadoras financieras.

Tablas financieras

Las tablas financieras incluyen varios factores de interés del valor futuro y presente

que simplifican los cálculos del valor temporal. Los valores presentados en estas ta-

blas se desarrollan con facilidad mediante fórmulas, con diversos grados de redondeo.

Las tablas se distribuyen comúnmente colocando la tasa de interés en columnas y el

número de periodos en filas.

Valor futuro y valor presente

Las decisiones y lo valores financieros se evalúan usando técnicas de valor futuro o

valor presente. Aunque estas técnicas conducen a las mismas decisiones, su enfoque es

distinto. Las técnicas de valor futuro miden por lo regular los flujos de efectivo al fi-

nal de la vida de un proyecto.

CAPITULO 3

Flujo de efectivo y planificación

financiera

Planificación de las utilidades:

estados financieros proforma

Se requieren dos entradas para elaborar los estados proforma: 1) los estados fi-

nancieros del año anterior y 2) el pronóstico de ventas del año siguiente. Además, se

deben hacer varias suposiciones. La empresa que usaremos para ilustrar los métodos

simplificados para la elaboración de los estados proforma es Vectra Manufacturing,

que fabrica y vende un producto. Tiene dos modelos básicos del producto, X y Y, que

se producen mediante el mismo proceso, pero que requieren cantidades distintas de

materias primas y mano de obra.

Pronóstico de ventas

Estados financieros del año anterior

Planificación de efectivo:

presupuestos de caja

zzPlanificación que inicia con

planes financieros a largo plazo

o estratégicos, que, a su vez,

dirigen la formulación de planes

y presupuestos a corto plazo u

operativos.

Proceso de la planificación financiera

Planificación que inicia con

planes financieros a largo plazo

o estratégicos, que, a su vez,

dirigen la formulación de planes

y presupuestos a corto plazo u

operativos.

Análisis del flujo de efectivo

de la empresa

El flujo de efectivo, la parte vital de la empresa, es el enfoque principal del administra-

dor financiero, tanto en la administración de las finanzas diarias como en la planifica-

ción y la toma de decisiones estratégicas que se centran en la creación de valor para

los accionistas. Por lo tanto, damos mayor énfasis al cálculo y análisis de los flujos de

Subtopic

efectivo relacionados con las importantes decisiones financieras que se analizan y pre-

sentan a lo largo de este libro.

CAPITULO 2

Un análisis completo de razones

Usaremos las razones de Bartlett Company para llevar a cabo un análisis completo de

razones utilizando el método del análisis de una muestra representativa y del análisis

de series temporales. Los valores de las razones de 2006 calculados anteriormente y

Razones de mercado

Razón mercado/libro (M/L)

Proporciona una evaluación de

cómo los inversionistas ven el

rendimiento de la empresa. Las

empresas de las que se esperan

altos retornos con relación a su

riesgo venden, por lo general,

en múltiplos M/L más altos.

Relación precio/ganancias (P/E)

La relación precio/ganancias (P/E, por sus siglas en inglés, price/earnings) se usa gene-

ralmente para evaluar la estimación que hacen los propietarios del valor de las acciones.

La relación P/E mide la cantidad que los inversionistas están dispuestos a pagar por

cada dólar de las ganancias de una empresa.

Índices de rentabilidad

Retorno sobre el patrimonio (ROE)

El retorno sobre el patrimonio (ROE, por sus siglas en inglés, return on common

equity) mide el retorno ganado sobre la inversión de los accionistas comunes en la

empresa. Generalmente, cuanto más alto es este rendimiento, más ganan los propieta-

rios.

Rendimiento sobre los activos totales (ROA)

El rendimiento sobre los activos totales (ROA, por sus siglas en inglés, return on total

assets), denominado con frecuencia retorno de la inversión (ROI, por sus siglas en in-

glés, return on investment), mide la eficacia general de la administración para generar

utilidades con sus activos disponibles.

Ganancias por acción (EPS)

Las ganancias por acción (EPS, por sus siglas en inglés, earnings per share) de la em-

presa son en general importantes para los accionistas presentes o futuros y para la ad-

ministración. Como mencionamos anteriormente, las EPS representan el monto en

dólares obtenido durante el periodo para cada acción común en circulación.

Margen de utilidad neta

El margen de utilidad neta es una medida comúnmente referida que indica el éxi-

to de la empresa con respecto a las ganancias obtenidas de las ventas. Los márgenes

de utilidad neta “adecuados” difieren considerablemente entre las industrias. Un mar-

gen de utilidad neta de 1 por ciento o menos no sería raro para una tienda de abarro-

tes, en tanto que un margen de utilidad neta de 10 por ciento sería bajo para una

joyería.

Margen de utilidad operativa

El margen de utilidad neta es una medida comúnmente referida que indica el éxito de la empresa con respecto a las ganancias obtenidas de las ventas. Los márgenes de utilidad neta “adecuados” difieren considerablemente entre las industrias. Un mar gen de utilidad neta de 1 por ciento o menos no sería raro para una tienda de abarrotes, en tanto que un margen de utilidad neta de 10 por ciento sería bajo para una joyería.

Margen de utilidad bruta

El margen de utilidad bruta mide el porcentaje de cada dólar de ventas que queda des-

pués de que la empresa pagó sus bienes. Cuanto más alto es el margen de utilidad bru-

ta, mejor (es decir, es menor el costo relativo de la mercancía vendida).

Estados de pérdidas y ganancias

de tamaño común

Una herramienta popular para evaluar la rentabilidad con respecto a las ventas es el

estado de pérdidas y ganancias de tamaño común. Cada rubro de este estado se ex-

presa como un porcentaje de las ventas. Los estados de pérdidas y ganancias de tamaño

común son de gran utilidad para comparar el rendimiento a través de los años.

Razones de endeudamiento

Índice de cobertura de pagos fijos

Al igual que la razón de cargos de interés fijo, el índice de cobertura de pagos fi-

jos mide el riesgo. Cuanto menor es el índice, mayor es el riesgo para los prestamistas

y propietarios; cuanto mayor es el índice, menor es el riesgo. Este índice permite a las

partes interesadas evaluar la capacidad de la empresa para cumplir con sus obligacio-

nes de pagos sin llegar a la quiebra.

Razón de cargos de interés fijo

La razón de cargos de interés fijo de Bartlett Company parece aceptable. Frecuente-

mente se sugiere un valor de por lo menos 3.0 (y de preferencia cercano a 5.0). Las ga-

nancias antes de intereses e impuestos de la empresa podrían reducirse hasta en 78 por

ciento [(4.51.0)4.5] y la empresa aún tendría la capacidad de pagar los 93,000

dólares de intereses que debe. Por lo tanto, tiene un buen margen de seguridad.

Índice de endeudamiento

El índice de endeudamiento mide la proporción de los activos totales que financian

los acreedores de la empresa. Cuanto mayor es el índice, mayor es el monto del dinero

de otras personas que se usa para generar utilidades.

Índices de actividad

Rotación de los activos totales

Generalmente, cuanto mayor es la rotación de los activos totales de una empresa,

mayor es la eficiencia con la que se han usado sus activos. Es probable que esta medi-

da sea muy importante para la administración porque indica si las operaciones de la

empresa han sido eficientes financieramente.

El periodo promedio de cobro es significativo sólo con relación a las condiciones

de crédito de la empresa. Si Bartlett Company extiende a sus clientes condiciones de

crédito a 30 días, un periodo promedio de cobro de 59.7 días indica un crédito o un

departamento de cobros mal administrado o ambos. También es posible que el periodo

de cobro prolongado se deba a una relajación intencional de la supervisión de las con-

Razones de liquidez

Razón rápida (prueba ácida)

Medida de liquidez que se

calcula al dividir los activos

corrientes de la empresa menos

el inventario entre sus pasivos

corrientes.

Liquidez corriente

La liquidez corriente, una de las razones financieras citadas con mayor frecuencia, mi-

de la capacidad de la empresa para cumplir con sus obligaciones de corto plazo.

Uso de las razones financieras

Categorías de las razones financieras

Las razones financieras se dividen por conveniencia en cinco categorías básicas: razo-

nes de liquidez, actividad, deuda, rentabilidad y mercado. Las razones de liquidez, ac-

tividad y deuda miden principalmente el riesgo.

Precauciones para el uso del análisis

de razones

1. Las razones que revelan importantes desviaciones de la norma simplemente indi-

can síntomas de un problema. Por lo regular se requiere un análisis adicional pa-

ra aislar las causas del problema.

Tipos de comparaciones de razones

Análisis combinado

análisis de series temporales

benchmarking (evaluación

comparativa)

análisis de una muestra

representativa

Partes interesadas

La administración, al igual que los accionistas, se

interesa en todos los aspectos de la situación financiera de la empresa y trata de gene-

rar razones financieras que sean favorables para los propietarios y acreedores. Ade-

más, la administración usa las razones para supervisar el rendimiento de la empresa

de un periodo a otro.

Informe para los accionistas

Notas de los estados financieros

Consolidación de los estados financieros internacionales

Ordena que las empresas con

sede en los Estados Unidos

conviertan sus activos y pasivos

denominados en moneda

extranjera a dólares, para su

consolidación con los estados

financieros de la empresa

matriz. Esto se realiza mediante

el método de la tasa corriente

(traducción).

Notas al pie que detallan la

información sobre políticas

contables, procedimientos,

cálculos y transacciones, que

subrayan los rubros de los

estados financieros.

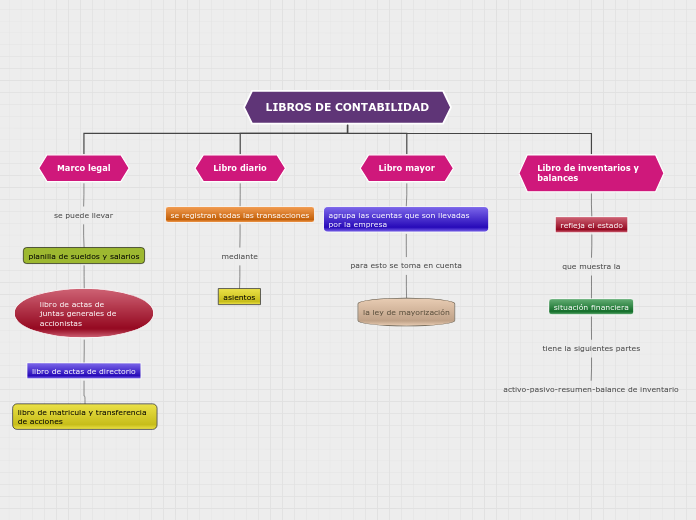

Los cuatro estados financieros clave

Estado de flujos de efectivo

Proporciona un resumen de los

flujos de efectivo operativos, de

inversión y de financiamiento

de la empresa, y los reconcilia

con los cambios en el efectivo y

los valores negociables de la

empresa durante el periodo.

Estado de ganancias retenidas

El estado de ganancias retenidas es una forma abreviada del estado del patrimonio de

los accionistas. A diferencia del estado del patrimonio de los accionistas, que muestra

todas las transacciones de las cuentas patrimoniales que ocurren durante un año espe-

cífico, el estado de ganancias retenidas

Balance general

El balance general presenta un estado resumido de la situación financiera de la empre-

sa en un momento específico. El estado equilibra los activos de la empresa (lo que po-

see) frente a su financiamiento, que puede ser deuda (lo que debe) o patrimonio (l proporcionado por los propietarios).

Estado de pérdidas y ganancias

El estado de pérdidas y ganancias proporciona un resumen financiero de los resultados

operativos de la empresa durante un periodo específico.

ganancias retenidas

capital pagado adicional

deuda a largo plazo

pasivos corrientes

Carta a los accionistas

Toda corporación da diversos usos a los registros e informes estandarizados de sus ac-

tividades financieras. Se deben elaborar periódicamente informes

carta a los accionistas

informe para los accionistas

Junta de Supervisión de la

Contabilidad de Empresas

Públicas (PCAOB)

Consejo de Normas

de Contabilidad

Financiera (FASB)

CAPITULO 1

El papel y el ambiente

de las finanzas administrativas

Impuestos empresariales

Ganancias de capital

Ingreso ordinario

Instituciones y mercados financieros

Mercados financieros

mercado secundario

mercado primario

oferta pública

colocación privada

mercados financieros

Instituciones financieras

institución financiera

Intermediario que canaliza los

ahorros de los individuos,

empresas y gobiernos hacia

préstamos o inversiones.

Principales instituciones financieras

Clientes clave de las instituciones financieras

Meta de la empresa

El asunto de agencia

Estos intereses pueden hacer que los administrado-

res se nieguen o no estén dispuestos a correr más que un riesgo moderado si perciben

que correr un riesgo demasiado alto podría comprometer sus puestos o reducir su ri-

queza personal.

Perspectiva actual de la compensación administrativa

Sin tantas presiones, los administradores pueden tener otras metas además de in-

crementar al máximo el precio de las acciones, pero gran parte de la evidencia sugiere

que el incremento al máximo del precio de las acciones (el enfoque de este libro) es la

meta principal de la mayoría de las empresas.

El problema de agencia

Posibilidad de que los

administradores antepongan

sus metas personales a las

corporativas.

bonos en efectivo

acciones de rendimiento

planes de rendimiento

Planes que relacionan la

opciones de suscripción de

acciones

planes de incentivos

costos de agencia

Papel de la ética

La meta de estas normas éticas es motivar a los

participantes empresariales y de mercado a apegarse tanto a la letra como al espíritu

de las leyes y regulaciones relacionadas con la práctica empresarial y profesional.

Ética y precio de las acciones

Consideración de la ética

Gobierno corporativo

Sistema usado para dirigir y controlar una corporación.

Define los derechos y las responsabilidades de los

participantes corporativos clave,los procedimientos de la toma de decisiones y la manera en que la empresa establecerá, logrará y supervisará

inversionistas institucionales

inversionistas individuales

Incremento al máximo de la riqueza de los

accionistas

Al considerar cada alternativa de decisión financiera o acción posible en términos de su efecto sobre el precio de las acciones de la empresa, los administradores financieros

deben aceptar sólo las acciones que se espera incrementen el precio de las acciones.

¿Qué pasa con las partes interesadas?

¿Incrementar al máximo las utilidades?

La función de las finanzas

administrativas

Principales actividades del administrador

financiero

Las decisiones de financiamiento

determinan tanto la mezcla como el tipo de financiamiento que usa la empresa. Estasclases de decisiones pueden considerarse convenientemente en términos del balance

general de la empresa,

Relación con la economía

Los administradores financieros deben comprender la estructura económica y estar atentos a las consecuencias de los diversos niveles de la actividad económica y a los cambios en la política económica. También deben tener la capacidad de usar las teorías económicas como directrices para lograr una operación empresarial eficiente.

análisis de costos y beneficios marginales,

análisis de costos y beneficios

marginales

administrador de cambios

Rotación de inventarios

Organización de la función de las finanzas

La importancia de la función de las finanzas administrativas dependen del tamaño de

la empresa. En pequeñas empresas, el departamento de contabilidad realiza por lo general la función de finanzas.

contralor

tesorero

Finanzas y empresas

Formas legales de la organización empresarial

corporación

estatutos de asociación

sociedad

responsabilidad ilimitada

propiedad unipersonal

Principales áreas y oportunidades de las

finanzas

administrador financiero

Finanzas administrativas

Servicios financieros

¿Qué son las finanzas?

CAPITULO 14

Administración de pasivos

corrientes

Fuentes garantizadas de préstamos

a corto plazo

El uso del inventario como colateral

Factorización de cuentas por cobrar

Por lo general, el factor no necesita pagar a la empresa hasta que cobra la cuenta

o hasta el último día del periodo de crédito, lo que ocurra primero. El factor estable-

ce una cuenta similar a una cuenta bancaria de depósito para cada cliente. A medida

que el pago se recibe o se cumplen las fechas de vencimiento, el factor deposita el di-

nero en la cuenta del vendedor, de la que éste puede hacer retiros libremente según lo

requiera.

Con frecuencia se usa una garantía de cuentas por cobrar para garantizar un présta-

mo a corto plazo. Como las cuentas por cobrar son por lo regular bastante líquidas,

constituyen una forma atractiva de colateral de préstamos a corto plazo.

El uso de las cuentas por cobrar como

colateral

Dos medios que se usan comúnmente para obtener financiamiento a corto plazo con

cuentas por cobrar son la garantía de cuentas por cobrar y la factorización de cuentas

por cobrar. En realidad, sólo una garantía de cuentas por cobrar crea un préstamo a

corto plazo garantizado; la factorización implica en realidad la venta de las cuentas

por cobrar a un precio de descuento.

Garantía de cuentas por cobrar

El proceso de garantía Cuando una empresa solicita un préstamo frente a cuen-

tas por cobrar, el prestamista evalúa primero las cuentas por cobrar de la empresa pa-

ra determinar su conveniencia como colateral.

Características de los préstamos

a corto plazo garantizados

Aunque muchas personas creen que mantener el colateral como garantía reduce el

riesgo de un préstamo, los prestamistas no ven usualmente los préstamos de esta ma-

nera. Los prestamistas reconocen que mantener el colateral reduce las pérdidas si el

prestatario no cumple, pero la presencia del colateral no influye en el riesgo de incum-

plimiento.

Instituciones que extienden préstamos a corto plazo garantizados

Ya se describieron las operaciones de los bancos comerciales. Las

empresas de finanzas comerciales son instituciones de préstamo que realizan sólo

préstamos garantizados, tanto a corto como a largo plazos, a empresas.

Colateral y condiciones

La tasa de interés que se cobra sobre los préstamos a corto plazo garantizados es

usualmente mayor que la tasa sobre los préstamos a corto plazo sin garantía. Normal-

mente, los prestamistas no consideran los préstamos garantizados menos arriesgados

que los sin garantía.

Fuentes sin garantía de préstamos

a corto plazo

Préstamos internacionales

En cierta manera, obtener financiamiento a corto plazo para el comercio internacio-

nal no es diferente del financiamiento de las operaciones puramente nacionales. En

ambos casos, los productores deben financiar la producción y el inventario y después

seguir financiando las cuentas por cobrar antes de recaudar cualquier pago en efecti-

vo de sus ventas.

Transacciones entre subsidiarias

En particular, la empresa matriz puede

disminuir al mínimo las comisiones por tipo de cambio y otros costos de transacción

al “compensar” lo que las subsidiarias se deben entre sí y pagar sólo el monto neto

debido, en vez de hacer que ambas subsidiarias se paguen entre sí los montos bru-

tos debidos.

Financiamiento del comercio internacional

La carta de crédito sustituye básicamente la reputación y capacidad

crediticia del cliente comercial por la del banco. Un exportador estadounidense está

más dispuesto a vender bienes a un comprador extranjero si la transacción se garanti-

za por medio de una carta de crédito emitida por un banco reconocido del país de ori-

gen del comprador.

Transacciones internacionales

Las transacciones internacionales típicas son de tamaño considerable y tienen fe-

chas de vencimiento prolongadas. Por lo tanto, las empresas que participan en el co-

mercio internacional generalmente tienen que financiar mayores montos en dólares

durante periodos más prolongados que las empresas que operan nacionalmente.

Papel comercial

papel comercial

Forma de financiamiento que

consiste en pagarés a corto

plazo, sin garantía, que emiten

las empresas con una alta

capacidad crediticia.

Interés sobre el papel comercial

El papel comercial se vende a un precio de descuento de su valor a la par o nominal. El

tamaño del descuento y la duración del tiempo al vencimiento determinan el interés

que paga el emisor del papel comercial.

Préstamos bancarios

Préstamo a corto plazo sin

garantía en el que el uso que se

da al dinero prestado

proporciona el mecanismo a

través del cual el préstamo se

reembolsa.

Líneas de crédito

Acuerdo entre un banco

comercial y una empresa que

especifica el monto del

financiamiento a corto plazo sin

garantía que el banco otorgará a

la empresa durante un periodo

específico.

Saldos de compensación

Para tener la seguridad de que el prestario será un “buen

cliente”, muchos préstamos bancarios a corto plazo sin garantía

Restricciones de cambios operativos

En un contrato de línea de crédito, un ban-

co puede imponer restricciones de cambios operativos que le otorgan el derecho a re-

vocar la línea si ocurre cualquier cambio importante en la condición financiera o las

operaciones de la empresa.

Tasas de interés

La tasa de interés sobre una línea de crédito se establece nor-

malmente como una tasa flotante, la tasa preferencial más una prima. Si la tasa prefe-

rencial cambia, la tasa de interés que se cobra sobre el préstamo nuevo y el existente

cambia en forma automática.

pagaré de pago único

Préstamo a corto plazo que se

otorga en un solo monto a un

prestatario que necesita fondos

para un propósito específico

durante un periodo corto.

préstamos de descuento

Préstamos en los que el interés

se paga por adelantado al ser

deducido del monto prestado.

préstamo de tasa flotante

Préstamo con una tasa de

interés establecida inicialmente

en un incremento por arriba de

la tasa preferencial y que tiene

permitido “flotar”, o variar, por

arriba de la tasa preferencial

conforme la tasa preferencial

varíe hasta el vencimiento del

préstamo.

préstamo de tasa fija

Préstamo con una tasa de

interés determinada en un

incremento establecido por

arriba de la tasa preferencial en

el que permanece fija hasta el

vencimiento del préstamo.

Tasas de interés sobre préstamos

Tasa de interés más baja que

cobran los principales bancos

sobre préstamos comerciales a

sus prestatarios empresariales

más importantes.

Pasivos espontáneos

Deudas acumuladas

La segunda fuente espontánea de financiamiento empresarial a corto plazo son las

deudas acumuladas. Las deudas acumuladas son los pasivos por servicios recibidos

cuyo pago aún está pendiente. Los rubros que la empresa acumula con más frecuen-

cia son los salarios e impuestos. Como los impuestos son pagos para el gobierno, la

empresa no puede manipular su acumulación.

Administración de las cuentas por pagar

Los pasivos espontáneos surgen en el curso normal de un negocio. Las dos fuentes es-

pontáneas principales de financiamiento a corto plazo son las cuentas por pagar y las

deudas acumuladas. Al aumentar las ventas de la empresa, las cuentas por pagar au-

mentan en respuesta al incremento de las compras necesarias para producir a niveles

más altos.

Análisis de las condiciones de crédito

Papel en el ciclo de conversión del efectivo

CAPITULO 13

Capital de trabajo y

administración de activos

corrientes

Administración de cuentas

por cobrar

Supervisión de crédito

sando 3 o 4 meses.

mento en que se generaron. Por lo general, se realiza una clasificación mensual, regre-

Un calendario de vencimientos clasifica las cuentas por cobrar en grupos según el mo-

Determinación de la edad de las cuentas por cobrar

ventas a crédito están pendientes de pago.

efectivo. Como se comentó en el capítulo 2, es el número promedio de días que las

El periodo promedio de cobro es el segundo componente del ciclo de conversión del

Periodo promedio de cobro

Condiciones de crédito

tura) para pagar el monto total de la factura.

30 días desde el inicio del periodo de crédito (comúnmente fin de mes o fecha de fac-

presa ha extendido el crédito. Las condiciones de 30 netos significan que el cliente tiene

Las condiciones de crédito son las condiciones de venta para clientes a quienes la em-

Selección y estándares de crédito

cualquier condición peculiar en torno a una transacción específica.

5. Condiciones: las condiciones existentes generales y específicas de la industria y

bilidad de que una empresa recupere sus fondos si el solicitante incumple el pago.

el crédito. Cuanto mayor sea el monto de activos disponibles, mayor será la posi-

4. Colateral: el monto de activos que el solicitante tiene disponible para garantizar

3. Capital: la deuda del solicitante con relación a su capital propio.

de efectivos disponibles para rembolsar las obligaciones de deuda.

terminada por medio de un análisis de estados financieros centrado en los flujos

2. Capacidad: la capacidad del solicitante para rembolsar el crédito solicitado, de-

1. Carácter: el historial del solicitante de cumplir con las obligaciones pasadas.

Administración de inventarios

Administración de inventarios

internacionales

Técnicas comunes para la administración

de inventarios

costos de mantenimiento

Los costos variables por unidad

de un artículo mantenido en

inventario durante un periodo

específico.

costos de pedido

Costos administrativos fijos de

la solicitud y recepción de un

pedido de inventario.

modelo de la cantidad

económica de pedido (CEP)

Técnica de administración de

inventarios para determinar el

tamaño óptimo del pedido de

un artículo, que es el tamaño

que disminuye al mínimo el

total de sus costos de pedido y

costos de mantenimiento.

control de inventarios de dos

contenedores

Técnica sencilla de supervisión

de inventarios que se aplica

generalmente a los artículos del

grupo C y requiere hacer un

nuevo pedido de inventario

cuando está vacío uno de los

dos contenedores.

sistema de inventarios ABC

Técnica de administración de

inventarios que divide al

inventario en tres grupos, A, B y

C, en orden descendiente de

importancia y nivel de

supervisión, con base en la

inversión en dólares realizada

en cada uno.

Diferentes puntos de vista sobre el nivel

de inventario

El administrador de compras se relaciona únicamente con los inventarios de mate-

rias primas. Debe tener a la mano, en las cantidades correctas, en los momentos deseados

y a un precio favorable, cualquier materia prima que se requiera para la producción.

Sin el control adecuado, en un esfuerzo por obtener descuentos de cantidad o antici-

pando aumentos de precios o la escasez de ciertos materiales,

El ciclo de conversión del efectivo

Estrategias para administrar el ciclo

de conversión del efectivo

crédito de la empresa.

4. Pagar las cuentas por pagar lo más lento posible sin perjudicar la calificación de

al cobrar a los clientes y aumentarlos al pagar a los proveedores.

3. Administrar el tiempo de correo, procesamiento y compensación para reducirlos

bido a técnicas de cobranza muy agresivas.

2. Cobrar las cuentas por cobrar tan rápido como sea posible sin perder ventas de-

pérdidas de ventas.

1. Rotar el inventario tan rápido como sea posible sin desabastos que ocasionen

Financiamiento de las necesidades

del ciclo de conversión del efectivo

Usamos el ciclo de conversión del efectivo como base para analizar cómo la empresa

financia su inversión requerida en activos operativos. Primero, diferenciamos entre

las necesidades de financiamiento permanente y temporal y, después, describimos las

estrategias de financiamiento temporal, tanto agresivas como conservadoras.

Cálculo del ciclo de conversión del efectivo

El ciclo operativo menos el periodo promedio de pago se conoce como ciclo de

conversión del efectivo (CCE). Representa el tiempo en el que los recursos de la em-

presa permanecen inmovilizados. La fórmula para calcular el ciclo de conversión del

efectivo esCCE =CO – PPP

El ciclo operativo abarca dos categorías principales de activos a corto plazo: el inven-

tario y las cuentas por cobrar. Se mide en tiempo transcurrido, sumando la edad pro-

medio de inventario (EPI) y el periodo promedio de cobro (PPC).

CO EPI PPC

Fundamentos del capital

de trabajo neto

El equilibrio entre la rentabilidad

y el riesgo

técnicamente insolvente

Describe a una empresa que es

incapaz de pagar sus cuentas a

medida que se vencen.

riesgo (de insolvencia técnica)

Probabilidad de que una

empresa no sea capaz de pagar

sus cuentas a medida que se

vencen.

rentabilidad

Relación entre los ingresos y los

costos generados por el uso de

los activos de la empresa (tanto

corrientes como fijos) en

actividades productivas.

Capital de trabajo neto

Diferencia entre los activos

corrientes de la empresa y sus

pasivos corrientes; puede ser

positivo o negativo.

Activos corrientes, que

representan la parte de la

inversión que circula de una

forma a otra en la conducción

ordinaria del negocio.

CAPITULO 12

Política de dividendos

Tipos de políticas de dividendos

Política de dividendos bajos periódicos

y extraordinarios

Política de pago de dividendos periódicos

Política de dividendos según una razón

de pago constante

Factores que afectan la política

de dividendos

Aspectos del mercado

con frecuencia el pago de dividendos como una

señal del éxito futuro de la empresa. Un dividendo estable y continuo es una señal

positiva, que transmite la buena salud financiera de la empresa.

Perspectivas de crecimiento

Las necesidades financieras de la empresa se relacionan directamente con sus expecta-

tivas de crecimiento y qué activos necesitará adquirir. Debe evaluar su rentabilidad y

riesgo para conocer su capacidad de recaudar capital externamente.

Restricciones internas

Por lo general, la capacidad de la empresa para pagar dividendos en efectivo está limi-

tada por el monto de los activos líquidos (valores en efectivo y negociables) disponi-

bles. Aunque es posible para una empresa tomar fondos en préstamo para pagar los

dividendos, los prestamistas se niegan usualmente a realizar esos préstamos porque

no producen ningún beneficio tangible u operativo que ayuden a la empresa a rembol-

sar el préstamo.

Restricciones contractuales

Por lo general, estas restriccio-

nes prohíben el pago de dividendos en efectivo hasta que se haya logrado cierto nivel

de ganancias, o limitan los dividendos a cierto monto en dólares o porcentaje de las

ganancias. Las restricciones de dividendos ayudan a proteger a los acreedores de pér-

didas debidas a la insolvencia de la empresa.

Restricciones legales

La política de dividendos de la empresa representa un plan de acción que ésta debe se-

guir siempre que se tome una decisión sobre los dividendos.

La relevancia de la política

de dividendos

Argumentos sobre la relevancia de los

dividendos

Aunque se han propuesto muchos otros argumentos relacionados con la relevancia

de los dividendos, los estudios empíricos no han logrado proporcionar evidencia conclu-

yente que apoye el argumento en apariencia atractivo de la relevancia de los dividendos.

No obstante, las acciones tanto de los administradores financieros como de los accionistas

apoyan la creencia de que la política de dividendos sí afecta el valor de las acciones.3

Argumentos sobre la irrelevancia de los

dividendos

argumento de pájaro en mano

Creencia, que apoya la teoría de

la relevancia de los dividendos,

de que los inversionistas

consideran los dividendos

actuales como menos

arriesgados que los dividendos

futuros o las ganancias de

capital.

teoría de la relevancia de los

dividendos

Teoría desarrollada por Gordon

y Lintner que afirma que existe

una relación directa entre la

política de dividendos de una

empresa y el valor de mercado

de ésta.

efecto clientela

Argumento que sostiene que

una empresa atrae accionistas

cuyas preferencias para el pago

y la estabilidad de los

dividendos coinciden con el

patrón de pagos y la estabilidad

actuales de los dividendos de la

empresa.

contenido informativo

Información que proporcionan

los dividendos de una empresa

con respecto a las ganancias

futuras, que hace que los

propietarios aumenten o

disminuyan el precio de las

acciones de la empresa.

teoría de la irrelevancia de los

dividendos

Teoría de Miller y Modigliani

que afirma que, en un mundo

perfecto, el valor de la empresa

está determinado únicamente

por su capacidad de generar

ganancias y el riesgo de sus

activos (inversiones), y que la

manera en que la empresa

divide su flujo de ganancias

entre dividendos y fondos

retenidos (y reinvertidos)

internamente no afecta este

valor.

La teoría residual de dividendos

Paso 3 Como el costo de las ganancias retenidas, kr, es menor que el costo de las

nuevas acciones comunes, kn, usar la ganancias retenidas para satisfacer

las necesidades de capital propio determinadas en el paso 2. Si las ganancias

retenidas son insuficientes para satisfacer esta necesidad, vender nuevas ac-

ciones comunes. Si las ganancias retenidas disponibles exceden a esta necesi-

dad, distribuir el monto excedente (el residuo) como dividendos.

Paso 2 Con las proporciones de la estructura de capital óptima (vea el capítulo 11),

calcular el monto total del financiamiento con capital propio necesario para

apoyar los gastos generados en el paso 1.

Paso 1 Determinar su nivel óptimo de gastos de capital, que sería el nivel determina-

do por el punto de intersección del programa de oportunidades de inversión

(POI) y el programa de costo de capital marginal ponderado (CCMP) (vea el

capítulo 10).

Fundamentos de los dividendos

Planes de reinversión de dividendos

Incluso, algunas empresas permiten que los inversionistas realicen sus com-

pras iniciales de acciones de la empresa directamente en ésta sin tener que recurrir a

un agente de bolsa. Con los DRIP, los participantes en los planes adquieren acciones

a un precio 5 por ciento más bajo que el precio de mercado vigente.

Tratamiento fiscal de los dividendos

Antes de la aprobación de la ley de

2003, los dividendos que recibían los inversionistas se grababan como ingreso ordina-

rio a tasas hasta del 35 por ciento. La ley de 2003 redujo la tasa fiscal sobre los divi-

dendos corporativos para la mayoría de los contribuyentes a la tasa fiscal aplicable a

ganancias de capital, que es una tasa máxima del 15 por ciento.

Procedimientos del pago de dividendos

en efectivo

El ren-

dimiento financiero del periodo anterior y la perspectiva futura, así como los dividen-

dos pagados recientemente, son aspectos importantes que se consideran al tomar la

decisión sobre los dividendos. Además, si se declaran, debe establecerse la fecha del

pago de dividendos en efectivo.

Fechas relevantes

Los compradores de una acción que se negocia ex-dividendo no reciben el dividendo

actual. Una manera sencilla para determinar el primer día en que la acción se negocia

ex-dividendo consiste en restar 2 días a la fecha de registro; si se atraviesa un fin de se-

mana, deben restarse 4 días.

Monto de los dividendos

ciones importantes de las ganancias.

de la empresa pueden cambiar este monto, basándose en los incrementos o disminu-

una política establecida con respecto a los dividendos periódicos, pero los directores

La mayoría de las empresas tiene

CAPITULO 11

Apalancamiento y estructura

de capital

Selección de la estructura de capital

óptima

Incremento al máximo del valor y de las

EPS

Aunque existe

cierta relación entre la utilidad esperada y el valor, no hay razón para creer que las es-

trategias de incrementar al máximo las utilidades dan necesariamente como resultado

el incremento al máximo de la riqueza.

Cálculo del valor

Vinculación

El rendimiento requerido relacionado con un nivel específico de riesgo financiero

puede calcularse en diversas formas. En teoría, el método preferido sería calcular pri-

mero el coeficiente beta relacionado con cada estructura de capital alternativa y usar

después el modelo de precios de activos de capital presentado en la ecuación

El método EBIT-EPS para seleccionar

la estructura de capital

Consideración del riesgo en el análisis

EBIT-EPS

Una evaluación más detallada sobre el riesgo se lleva a cabo por medio del uso de

razones. Al aumentar el apalancamiento financiero (medido por el índice de endeuda-

miento), esperamos una disminución correspondiente en la capacidad de la empresa

para realizar los pagos de intereses programados (medidos por la razón de cargos de

interés fijo).

Comparación de las estructuras

de capital alternativas

Las dos series de coordenadas EBIT-EPS desarrolladas en la tabla anterior, junto con

las desarrolladas para la estructura de capital actual con apalancamiento cero, se re-

sumen y registran en los ejes EBIT-EPS de la figura 11.5. Esta figura muestra que cada

estructura de capital es superior a las demás en cuanto a incrementar al máximo las

EPS sobre ciertos límites de EBIT:

Presentación gráfica de un plan

de financiamiento

Para analizar los efectos de la estructura de capital de una empresa en los rendimien-

tos de los propietarios, consideramos la relación entre las ganancias antes de intereses

e impuestos (EBIT) y las ganancias por acción (EPS). Se asume un nivel constante de

EBIT (riesgo de negocio constante) para aislar el efecto en los rendimientos de los cos-

tos de financiamiento relacionados con las estructuras de capital alternativas. Las EPS

se usan para medir los rendimientos de los propietarios, que se espera estén estrecha-

mente relacionados con el precio de las acciones.

La estructura de capital de la

empresa

Teoría de la estructura de capital

tima. Aún no es posible proporcionar a los administradores financieros una metodo-

logía específica para determinar la estructura de capital óptima de una empresa. No

obstante, la teoría financiera sí ayuda a comprender la manera en que la mezcla de fi-

nanciamiento elegida afecta el valor de la empresa.

Información asimétrica

Costos de agencias que imponen los prestamistas

Probabilidad de quiebra

Beneficios fiscales

Estructura de capital de empresas

no estadounidenses

Por último, la propiedad cerrada de familias

fundadoras, inversionistas institucionales e incluso públicos en Europa y Asia permi-

te a los propietarios entender mejor la condición financiera de la empresa, lo que fa-

vorece su disposición a tolerar un mayor grado de endeudamiento.

Evaluación externa de la estructura

de capital

Entre las medidas de la capacidad de la

empresa para cumplir con los pagos contractuales relacionados con la deuda están la ra-

zón de cargos de interés fijo y el índice de cobertura de pagos fijos. Estas razones pro-

porcionan información indirecta sobre el apalancamiento financiero. Por lo general,

cuanto menores sean estas razones, mayor será el apalancamiento financiero de la

empresa y menor será su capacidad para cumplir con los pagos a medida que se vencen.

Tipos de capital

SubtopiTodos los rubros que se encuentran del lado derecho del balance general de la empre-

sa, con excepción de los pasivos corrientes, son fuentes de capital. El siguiente balance

general simplificado ilustra la división básica del capital total en sus dos componen-

tes, capital de deuda y capital propio.c

Apalancamiento

Apalancamiento total

Apalancamiento financiero

Medición del grado de apalancamiento financiero (GAF)

Siempre que el cambio porcentual en EPS, que se deriva de un cambio porcentual especí-

fico en EBIT, es mayor que este cambio porcentual, existe apalancamiento financiero. Es-

to significa que siempre que GAF es mayor que 1, existe apalancamiento financiero.

Apalancamiento operativo

Uso potencial de los costos

operativos fijos para acrecentar

los efectos de los cambios en

las ventas sobre las ganancias

antes de intereses e impuestos

de la empresa.

Costos fijos y apalancamiento operativo

Uso potencial de los costos

financieros fijos para acrecentar

los efectos de los cambios en

las ganancias antes de intereses

e impuestos sobre las ganancias

por acción de la empresa.

Medición del grado de apalancamiento operativo (GAO)

Medida numérica del

apalancamiento operativo de la

empresa.

Análisis del punto de equilibrio

El punto de equilibrio operativo de la empresa es el nivel de

ventas que se requiere para cubrir todos los costos operativos. En ese punto, las ga-

nancias antes de intereses e impuestos son igual a 0 dólares.1

Costos cambiantes y el punto de equilibrio operativo

Si comparamos los puntos de equilibrio operativos resultantes con el valor inicial de

500 unidades, vemos que los incrementos de los costos (acciones 1 y 3) aumentan el

punto de equilibrio, en tanto que el aumento de los ingresos (acción 2) lo disminuye.

El efecto combinado del incremento de las tres variables (acción 4) también produce

un aumento del punto de equilibrio operativo.

El método gráfico

ventas. En este punto, la EBIT es igual a 0 dólares. La

cifra muestra que para las ventas menores de 500 unidades, el costo operativo total

excede a los ingresos por ventas y la EBIT es menor de 0 dólares (una pérdida). Para

las ventas mayores que el punto de equilibrio de 500 unidades, los ingresos por ven-

tas exceden al costo operativo total y la EBIT es mayor de 0 dólares.

El método algebraico

Como se comentó antes, el punto de equilibrio operativo es el nivel de ventas en el

que se cubren todos los costos operativos fijos y variables, es decir, el nivel en el que

la EBIT es igual a 0 dólares. Si establecemos que la EBIT es igual a 0 dólares y resol-

vemos la ecuación 11.2 para calcular Q, obtenemos

CAPITULO 10

El costo de capital

El costo marginal y las decisiones

de inversión

Uso del CCMP y POI para tomar decisiones

de financiamiento e inversión

Siempre que la tasa interna de rendimiento de un proyecto sea mayor que el costo de

capital marginal ponderado del nuevo financiamiento, la empresa deberá aceptar el

proyecto.6 El rendimiento disminuirá con la aceptación de más proyectos y el costo de

capital marginal ponderado aumentará porque se requerirán mayores montos de fi-

nanciamiento.

El programa de oportunidades

de inversión (POI)

oportunidades difieren con relación al tamaño de la inversión, el riesgo y el

rendimiento.5 El programa de oportunidades de inversión (POI) de la empresa es una

clasificación de las oportunidades de inversión de mejor (mayor rendimiento) a peor

(menor rendimiento).

El costo de capital marginal ponderado

(CCMP)

Estos datos se usan en conjunto para preparar un programa del costo de capital

marginal ponderado (CCMP). Esta gráfica relaciona el costo de capital promedio

ponderado de la empresa con el nivel del nuevo financiamiento total.

El costo de la deuda a largo plazo

El costo de capital promedio

ponderado

Valor económico agregado (EVA®)

muchas empresas para

determinar si una inversión

contribuye positivamente a la

riqueza de los propietarios; se

calcula como la diferencia entre

la utilidad operativa neta

después de impuestos (NOPAT)

de una inversión y el costo de

los fondos utilizados para

financiar la inversión, el cual se

determina multiplicando el

monto en dólares de los fondos

utilizados para financiar la

inversión por el costo de capital

promedio ponderado (CCPP) de

la empresa.

calcular los puntos de ruptura, que reflejan el ni-

vel del nuevo financiamiento total al que se eleva el costo de uno de los componentes

del financiamiento.

]el costo de capital marginal ponderado (CCMP), que es

simplemente el costo de capital promedio ponderado (CCPP) de la empresa relaciona-

do con el monto siguiente del nuevo financiamiento total. Este costo marginal es rele-

vante para las decisiones actuales.

El costo de capital marginal ponderado y el

programa de oportunidades de inversión son mecanismos por medio de los cuales las

decisiones de financiamiento e inversión se pueden realizar de manera simultánea.

Esquemas de ponderación

Las ponderaciones se calculan con base en su valor en libros o su valor de mercado y

usando proporciones históricas u objetivo.

ponderaciones históricas

Ponderaciones del valor en

libros o del valor de mercado

que se basan en las

proporciones reales de la

estructura de capital.

ponderaciones del valor de

mercado

Ponderaciones que usan valores

de mercado para medir la

proporción de cada tipo de

capital en la estructura

financiera de la empresa.

Valor en libros y valor de mercado

Ponderaciones que usan valores

contables para medir la

proporción de cada tipo de

capital en la estructura

financiera de la empresa.

Cálculo del costo de capital promedio

ponderado (CCPP)

La ponderación de capital en acciones comunes de la empresa, ws, se multiplica

por el costo de las ganancias retenidas, kr, o por el costo de las nuevas acciones

comunes, kn. El costo que se usa depende de si el capital en acciones comunes de

la empresa se financiará usando ganancias retenidas, kr, o nuevas acciones comu-

nes, kn.

El costo de las acciones comunes

El costo de nuevas emisiones de acciones

comunes

El costo de una nueva emisión de acciones comunes, kn, se determina

calculando el costo de las acciones comunes, el neto de costos de infravaloración y los

costos flotantes relacionados. Normalmente, para que una nueva emisión se venda,

debe estar subvalorada, es decir, venderse a un precio menor que su precio de mercado

corriente, P0.

El costo de las ganancias retenidas

Igual al costo de una emisión

equivalente completamente

suscrita de acciones comunes

adicionales, que es igual al

costo de capital en acciones

comunes, ks.

Cálculo del costo de capital en accionescomunes\

Uso del modelo de valoración de crecimiento constante (Gordon)

Asume que el valor de una

acción es igual al valor presente

de todos los dividendos futuros

(que se suponen crecerán a una

tasa constante) que se espera

que la acción proporcione

durante un espacio de tiempo

infinito.

Cálculo del costo de capital en acciones comunesc

El costo de capital en acciones comunes, ks, es la tasa a la que los inversionistas des-

cuentan los dividendos esperados de la empresa para determinar su valor accionario.

Se usan dos técnicas para medir el costo del capital en acciones comunes.

El costo de acciones preferentes

Cálculo del costo de las acciones

preferentes

Las acciones preferentes representan un tipo especial de interés patrimonial en la em-

presa. Proporcionan a los accionistas preferentes el derecho a recibir sus dividendos

establecidos antes de que se distribuya cualquier ganancia a los accionistas comunes.

Como las acciones preferentes son una forma de propiedad, se espera que los benefi-

cios obtenidos de su venta se mantengan durante un periodo ilimitado.

Subtopic

Cálculo del costo de las acciones preferentes

El costo de las acciones preferentes, kp, es la razón entre el dividendo de las acciones

preferentes y los beneficios netos de la empresa obtenidos de la venta de las acciones pre-

ferentes. Los beneficios netos representan la cantidad de dinero que se recibirá menos

cualquier costo flotante.

Dividendos de las acciones preferentes

En ocasiones, los dividendos de las acciones preferentes se establecen como una

tasa porcentual anual. Esta tasa representa el porcentaje del valor a la par, o nominal,

de las acciones que iguala al dividendo anual.

Introducción al costo de capital

El costo de capital se calcula en un momento específico en el tiempo. Refleja el costo

futuro promedio esperado de los fondos a largo plazo. Aunque las empresas recaudan

fondos en bloque, el costo de capital debe reflejar la interrelación de las actividades de

financiamiento. Por ejemplo, si una empresa recauda fondos con deuda (financia-

miento) el día de hoy, es probable que deba usar alguna forma de capital propio, como

acciones comunes, la próxima vez que necesite fondos.

Costo de la deuda después de impuestos

Como se comentó anteriormente, el costo específico del financiamiento debe estable-

cerse después de impuestos. Como el interés sobre la deuda es deducible de impuestos,

disminuye el ingreso gravable de la empresa. El costo de la deuda después de impues-

tos, ki

, se determina multiplicando el costo antes de impuestos, kd, por 1 menos la tasa

fiscal, T, como se muestra en la siguiente ecuación:

kikd(1T)

Costo de la deuda antes de impuestos

Cálculo del costo

Cálculo del costo

Este método determina el costo de la deuda antes de impuestos calculando la tasa in-

terna de retorno (TIR) de los flujos de efectivo del bono. Desde el punto de vista del

emisor, este valor es el costo al vencimiento de los flujos de efectivo relacionados con

la deuda. El costo al vencimiento se calcula mediante una técnica de ensayo y error,3

Uso de cotizaciones de costos

Cuando los beneficios netos obtenidos de la venta de un bono son iguales a su valor a

la par, el costo antes de impuestos es igual a la tasa de interés cupón. Por ejemplo, un

bono con una tasa de interés cupón del 10 por ciento que gana beneficios iguales al

valor a la par de 1,000 dólares del bono tendría un costo antes de impuestos, kd, del

10 por ciento.

CAPITULO 9

Técnicas del presupuesto

de capital: certeza y riesgo

Tasas de descuento ajustadas

al riesgo

ajustadas al riesgo (RADR)

Determinación de las tasas de descuento

Tasa de rendimiento que debe

ganar un proyecto específico

para compensar de manera

adecuada a los propietarios de

la empresa, es decir, para

mantener o mejorar el precio de

las acciones de la empresa.

(1 1 RADR) NPV 5 a t 2 CF0

Métodos conductuales para

enfrentar el riesgo

Simulación

Método conductual basado en

estadísticas que aplica

distribuciones de probabilidad

predeterminadas y números al

azar para calcular resultados

arriesgados.

Árboles de decisión

Método conductual que usa

diagramas para trazar mapas de

las diversas alternativas de

decisión de inversión y

rendimiento, junto con sus

probabilidades de ocurrir.

Convoy, Inc., una empresa fabricante de marcos para cuadros, desea elegir entre dos

proyectos igualmente arriesgados, I y J. Para tomar esta decisión, la administración de

Convoy reunió los datos necesarios, los cuales se representan en el árbol de decisión

de la figura 9.6. El proyecto I requiere una inversión inicial de 120,000 dólares; la co-

lumna 4 muestra el valor presente esperado resultante de las entradas de efectivo de

130,000 dólares. Por ejemplo, el valor presente neto esperado del proyecto I, que se

calcula bajo el árbol de decisión, es de 10,000 dólares. El valor presente neto espera-

do del proyecto J se determina de manera similar. El proyecto J es preferible porque

ofrece un VPN más alto de 15,000 dólares.

Análisis de sensibilidad y análisis

de escenarios

El análisis de sensibilidad y de escenarios son dos métodos para enfrentar el riesgo

que captan el grado de variación de las entradas de efectivo y los VPN. Como se co-

mentó en el capítulo 5, el análisis de sensibilidad es un método conductual que usa di-

versos valores posibles para una variable específica, como las entradas de efectivo,

para evaluar el impacto de esa variable en el rendimiento de la empresa, medido aquí

por medio del VPN. Con frecuencia, esta técnica es útil para tener una sensación del

grado de variación del rendimiento en respuesta a los cambios de una variable clave. En

el presupuesto de capital, uno de los métodos de sensibilidad más comunes consiste en

determinar los VPN relacionados con el cálculo pesimista (peor), más probable (espe-

rado), y optimista (mejor) de la entrada de efectivo. El intervalo se determina restando

el resultado pesimista del VPN del resultado optimista del VPN.

Aspectos adicionales: opciones reales

y racionamiento de capital

Selección de proyectos con racionamiento

de capital

El objetivo del racionamiento de capital es seleccionar el grupo de proyectos que

proporciona el valor presente neto general más alto y no requiere más dinero que lo

presupuestado. Como un prerrequisito al racionamiento de capital, se deben elegir los

mejores proyectos mutuamente excluyentes y colocarlos en el grupo de los proyectos

independientes. Aquí se analizan dos métodos básicos para la selección de proyectos con

racionamiento de capital.

Método del valor presente neto

Método para el racionamiento

de capital que se basa en el

uso de valores presentes para

determinar el grupo de

proyectos que incrementará al

máximo la riqueza de los

propietarios.

Método de la tasa interna de rendimiento

Método para el racionamiento

de capital que implica graficar

las TIR de proyectos en orden

descendente frente a la

inversión total en dólares para

determinar el grupo de

proyectos aceptables.

Reconocimiento de las opciones reales

Al reconocer de manera explícita estas opciones en la toma de decisiones del presupuesto de capital, los administradores pueden tomar mejores decisiones, más estratégicas, que consideren por adelantado el impacto económico de ciertas acciones contingentes en el flujo de efectivo y riesgo de los proyectos. El reconocimiento explícito de las opciones reales incluidas en los proyectos de su presupuesto de capital hará que el VPN estratégico del proyecto difiera de su VPN tradicional, como lo indica

VPNestratégico = VPNtradicional +valor de las opciones reales

Comparación de las técnicas

de VPN y TIR

¿Cuál es el mejor método?

Muchas empresas usan las técnicas de VPN y TIR porque la tecnología actual facilita

su cálculo. Aunque es difícil elegir un método sobre el otro porque las fortalezas teó-

ricas y prácticas de los métodos difieren. Es obvio que conviene considerar las técnicas

del VPN y TIR en cada una de estos aspectos.

Aspecto práctico

La evidencia sugiere que a pesar de la superioridad teórica del VPN, los administradores

financieros prefieren usar la TIR.6 Esta preferencia se debe a la disposición general de

las personas de negocios hacia las tasas de rendimiento más que a los rendimientos en