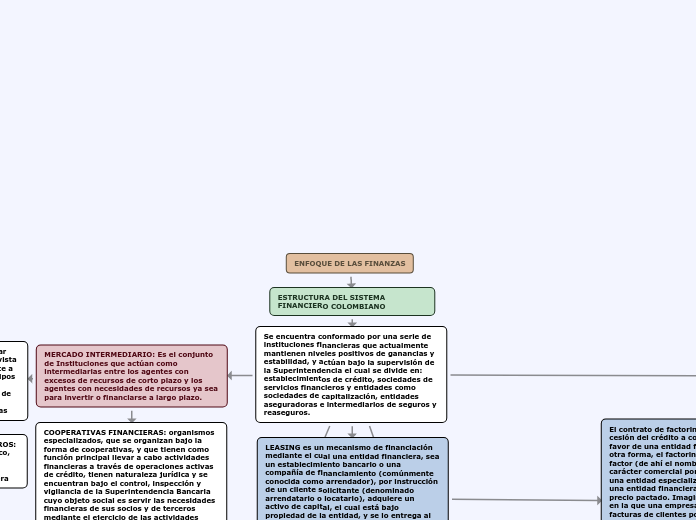

ENFOQUE DE LAS FINANZAS

ESTRUCTURA DEL SISTEMA FINANCIERO COLOMBIANO

Se encuentra conformado por una serie de instituciones financieras que actualmente mantienen niveles positivos de ganancias y estabilidad, y actúan bajo la supervisión de la Superintendencia el cual se divide en: establecimientos de crédito, sociedades de servicios financieros y entidades como sociedades de capitalización, entidades aseguradoras e intermediarios de seguros y reaseguros.

LEASING OPERATIVO El leasing operativo,

también denominado arrendamiento operativo, es una operación mediante la cual un establecimiento de crédito o compañía de financiamiento adquiere un activo escogido previamente por el arrendatario y le entrega a éste su uso y goce a cambio del canon o renta, pero sin pactarse en el contrato una opción de adquisición o compra.

LEASING FINANCIERO es una operación de financiamiento mediante la cual un establecimiento bancario o una compañía de financiamiento adquiere un activo productivo, el cual previamente ha sido seleccionado por el locatario, y se lo entrega a éste para que lo use a cambio de un canon.

LEASING es un mecanismo de financiación mediante el cual una entidad financiera, sea un establecimiento bancario o una compañía de financiamiento (comúnmente conocida como arrendador), por instrucción de un cliente solicitante (denominado arrendatario o locatario), adquiere un activo de capital, el cual está bajo propiedad de la entidad, y se lo entrega al locatario en arrendamiento financiero u operativo para su uso y goce por un periodo de tiempo a cambio de un pago periódico de una suma de dinero, denominado “canon”.

El contrato de factoring es una operación de cesión del crédito a cobrar por la empresa a favor de una entidad financiera. Dicho de

otra forma, el factoring es la cesión de un factor (de ahí el nombre de factoring) de carácter comercial por parte de su titular a una entidad especializada, generalmente una entidad financiera, a cambio de un precio pactado. Imaginemos una situación en la que una empresa que cuenta con facturas de clientes por vencer dentro de 4 meses y

por cobrar, decide transmitir estos derechos de los que es propietaria a una entidad bancaria, a cambio de adelantarle el dinero y cobrando ésta última un interés y comisión por el adelanto del dinero del que es deudora.

Factoring con recurso: En este caso la cesión

de los créditos se realiza con cláusula “pro

solvento”, es decir, que si el deudor no paga el factor (entidad bancaria) recupera su crédito con el cedente. En este caso esta operación es igual que el descuento bancario o confirming.

Factoring sin recurso: La adquisición de los

créditos contra los clientes por la entidad

bancaria sin recurso contra el cedente hace

que, en el caso de impago, la entidad bancaria asume el riesgo de insolvencia.

MERCADO NO INTERMEDIARIO

Es conocido como mercado bursátil, y es en el cual los inversionistas van directamente a la fuente de la emisión de los títulos valor, la bolsa de valores, y realizan sus inversiones mediante la compra de instrumentos tanto de renta fija como variable emitidos por las empresas que buscan captar financiamiento a través de ellas.

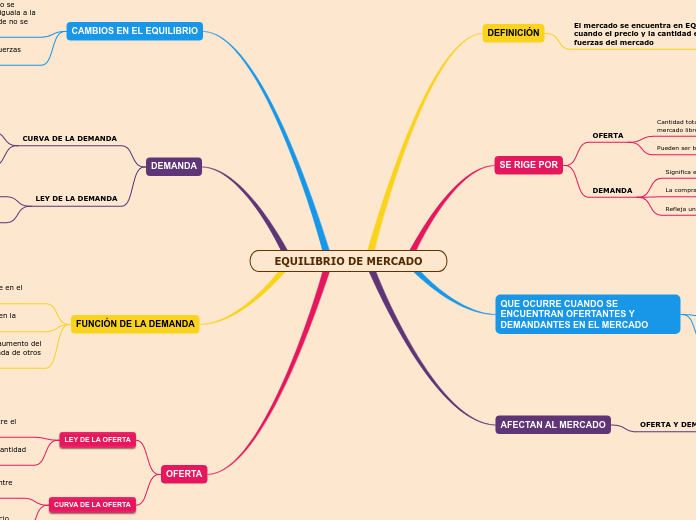

MERCADOS FINANCIEROS

El mercado financiero es un mecanismo que permite a individuos y entidades comprar y vende valores financieros incluyendo acciones, bonos, monedas, derivados y productos básicos y otros elementos consumibles de valor a un bajo costo de transacción y un precio que refleja la oferta y demanda.

MERCADO DE CAPITALES: Es aquel al que acuden los agentes del mercado tanto para financiarse a medio y largo plazo (superior a 18 meses) como para realizar inversiones, al negociarse activo a mas largo plazo que en el mercado monetario, incorpora un mayor riesgo Este mercado se caracteriza y diferencia del mercado monetario en dos aspectos:

LIQUIDEZ: mientras que los títulos emitidos del mercado monetario eran plenamente líquidos, en los mercados de capitales hay una gran diversidad de liquidez, desde título

de fácil colocación en el mercado secundario hasta títulos cuya estrategia habitual sea mantenerlos hasta vencimiento.

ESTE MERCADO SE DIVIDE EN :

Mercado en renta fija

Mercado en renta variable

Mercado de crédito y derivados

EJEMPLO:

Bolsa de valores

Negociación de bonos

Negociación de acciones

RIESGO: El grado de riesgo de los emisores en el mercado de capitales se extiende a un gran numero de agentes, emisores públicos en garantía del estado emisores con alto nivel de riesgo, compañías con diferentes calificaciones crediticias o estados con diferentes niveles de riesgo

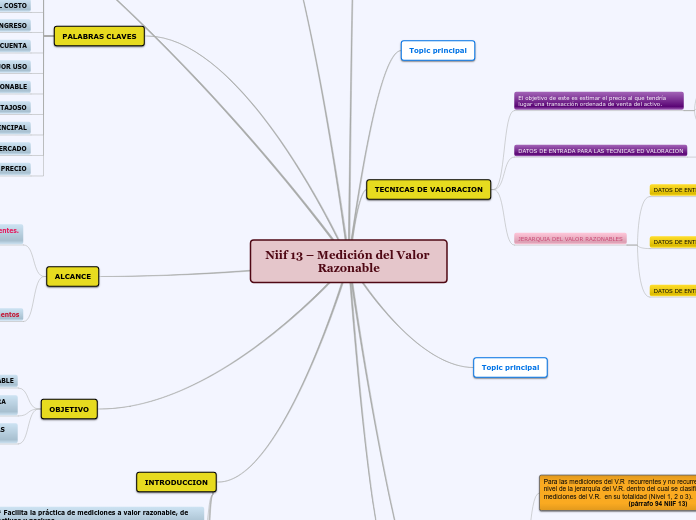

QUE SON LAS RAZONES FINANCIERAS

Las razones financieras son indicadores utilizados en el mundo de las finanzas para medir o cuantificar la realidad económica y financiera de una empresa o unidad evaluada, y su capacidad para asumir las diferentes obligaciones a que se haga cargo Para poder desarrollar su objeto social

Razones de endeudamiento permiten identificar el grado de endeudamiento que tiene la empresa y su capacidad para asumir sus pasivos. Entre los indicadores que se utilizan tenemos:

Mide la proporción de los activos que están financiados por terceros. Recordemos que los activos de una empresa son financiados o bien por los socios o bien por terceros (proveedores o acreedores). Se determina dividiendo el pasivo total entre el activo total.

Razón pasivo capital Mide la relación o proporción que hay entre los activos financiados por los socios y los financiados por terceros y se determina dividiendo el pasivo a largo plazo entre el capital contable.

Razones de rentabilidad Con estas razones se pretende medir el nivel o grado de rentabilidad que obtiene la empresa ya sea con respecto a las ventas, con respecto al monto de los activos de la empresa o respecto al capital aportado por los socios. Los indicadores más comunes son los siguientes:

Margen neto de utilidades Al valor de las ventas se restan todos los gastos imputables operacionales incluyendo los impuestos a que haya lugar

Rotación de activos Mide la eficiencia de la empresa en la utilización de los activos. Los activo se utilizan para generar ventas, ingresos y entre más altos sean estos, más eficiente es la gestión de los activos. Este indicador se determina dividiendo las ventas totales entre activos totales

Margen de utilidades operacionales.

Indica o mide el porcentaje de utilidad que se obtiene con cada venta y para ello se resta además del costo de venta, los gastos financieros incurridos.

Utilidad por acción Indica la rentabilidad que genera cada acción o cuota parte de la empresa. (Utilidad para acciones ordinarias÷número de acciones ordinarias)

Margen bruto de utilidad Mide el porcentaje de utilidad logrado por la empresa después de haber cancelado las mercancías o existencias: (Ventas – Costo de ventas)÷Ventas

Razones de liquidez permiten identificar el grado o índice de liquidez con que cuenta le empresa y para ello se utilizan los siguientes indicadores, y para ello debe tener claro los siguientes conceptos

Capital neto de trabajo Se determina restando los activos corrientes al pasivo corriente. Se supone que en la medida en que los pasivos corrientes sean menores a los activos corrientes la salud financiera de la empresa para hacer frente a las obligaciones al corto plazo es mayor.

Índice de solvencia Se determina por el cociente resultante de dividir el activo corriente entre el pasivo corriente (activo corriente/pasivo corriente). Entre más alto (mayor a 1) sea el resultado, más solvente es la empresa, tiene mayor capacidad de hacer frente a sus obligaciones o mejorar su capacidad operativa si fuere necesario

Rotación de cartera. Es el mismo indicador conocido como rotación de cuentas por cobrar que busca identificar el tiempo que le toma a la empresa convertir en efectivo las cuentas por cobrar que hacen parte del activo corriente.

Rotación de inventarios Indicador que mide cuánto tiempo le toma a la empresa rotar sus inventarios. Recordemos que los inventarios son recursos que la empresa tiene inmovilizados y que representan un costo de oportunidad, lo que es muy tenido en cuenta en la llamada producción justo a tiempo

Se entiende por activos corrientes aquellos activos que son susceptibles de convertirse en dinero en efectivo en un periodo inferior a un año. Ejemplo de estos activos además de caja y bancos, se tienen las inversiones a corto plazo, la cartera y los inventarios.

Los pasivos de una empresa se clasifican en aquellos pasivos a largo plazo y los pasivos a corto plazo, esto es aquellas deudas que son exigibles en un corto plazo, que son los que se conocen como pasivos corrientes

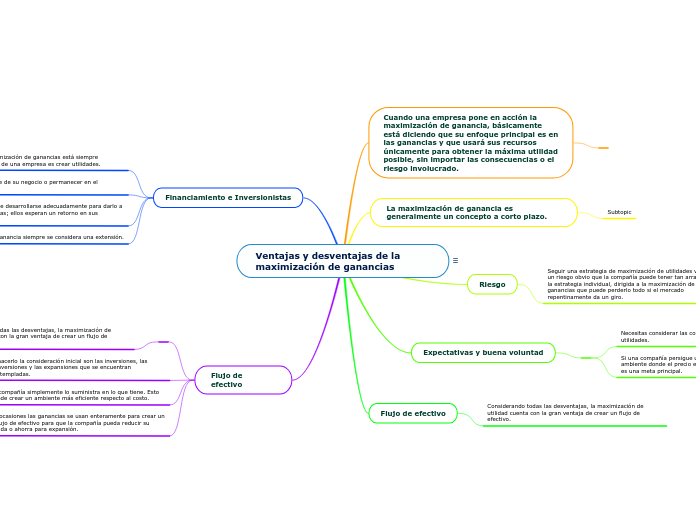

MERCADO PRIVADO DE VALORES: En este

mercado los mecanismos de emisión,

negociación, suscripción e intermediación de

los valores emitidos por las empresas no son

de oferta pública, y son supervisadas por la

Superintendencia de Sociedades.

MERCADO INTERMEDIARIO: Es el conjunto de Instituciones que actúan como intermediarias entre los agentes con excesos de recursos de corto plazo y los agentes con necesidades de recursos ya sea para invertir o financiarse a largo plazo.

ESTABLECIMIENTO DE CREDITOS: captar recursos del público en depósitos, a la vista o a término, para colocarlos nuevamente a través de préstamos, descuentos, anticipos u otras operaciones activas de crédito. Comprenden los bancos, las compañías de financiamiento, las corporaciones financieras y las cooperativas financieras

SOCIEDADES CAPITALIZACIÓN: Son

instituciones financieras cuyo objeto consiste en estimular el ahorro mediante la

constitución, en cualquier forma, de capitales determinados, a cambio de desembolsos únicos o periódicos, con posibilidad o sin ella de reembolsos anticipados por medio de sorteos.

AGENCIAS Y AGENTES

COLOCADORES DE SEGUROS: Son agentes colocadores de pólizas de seguros y de títulos de capitalización las personas naturales que promuevan la celebración de contratos de seguro y de capitalización y la renovación de los mismos en relación con una o varias compañías de seguros o sociedades de capitalización

Entidades de crédito (bancos, cajas de ahorro, cooperativa de crédito establecimiento financiero de

crédito etc. Sociedad de cartera Institución de inversión colectiva (IIC)Compañías de seguros Fondos de Pensiones Empresas privadas o profesionales que actúan

como asesores Intermediarios financieros independientes

EJEMPLOS

CAPITALIZADORA BOLIVAR

COLPATRIA

COLMENA

SOCIEDADES DE SERVICIOS FINANCIEROS:

Estas empresas captan dinero del público, cuyo objeto social se consideran instituciones que ofrecen servicios complementarios a la actividad financiera

COOPERATIVAS FINANCIERAS: organismos especializados, que se organizan bajo la forma de cooperativas, y que tienen como función principal llevar a cabo actividades financieras a través de operaciones activas de crédito, tienen naturaleza jurídica y se encuentran bajo el control, inspección y vigilancia de la Superintendencia Bancaria cuyo objeto social es servir las necesidades financieras de sus socios y de terceros mediante el ejercicio de las actividades

propias de las entidades de crédito.