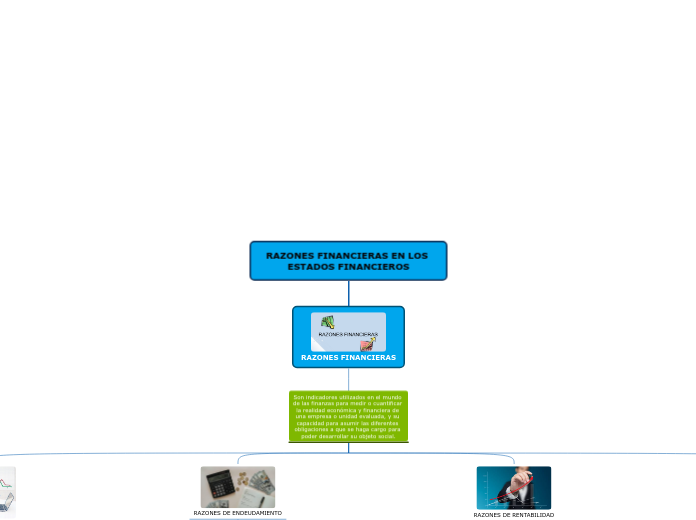

RAZONES FINANCIERAS EN LOS ESTADOS FINANCIEROS

RAZONES FINANCIERAS

The Blue Hat thinking represents process control. When having trouble because ideas are needed, the Green Hat may come in handy since it is the one used for creativity. In case of emergencies and dealing with them, the Black Hat is required.

Son indicadores utilizados en el mundo de las finanzas para medir o cuantificar la realidad económica y financiera de una empresa o unidad evaluada, y su capacidad para asumir las diferentes obligaciones a que se haga cargo para poder desarrollar su objeto social.

The Green Hat represents creativity. Develop creative solutions to any problem with this hat. This unconstrained mindset allows you to freely test out a variety of useful creativity tools, due to its low level of criticism.

RAZONES DE COBERTURA

Las razones de cobertura miden la capacidad de la empresa para cubrir sus obligaciones o determinados cargos que pueden comprometer la salud financiera de la empresa. Entre los indicadores a utilizar tenemos:

Razón de cobertura total

Este indicador busca determinar la capacidad que tiene la empresa para cubrir con las utilidades los cotos totales de sus pasivos y otros gastos como arrendamientos. Para ello se divide la utilidad antes de intereses impuestos.

Cobertura total del pasivo

Determina la capacidad que tiene la empresa para cubrir el costo financiero de sus pasivos (intereses) y el abono del capital de sus deudas y se determina dividiendo la utilidad antes de impuestos e intereses entre los intereses y abonos a capital del pasivo.

RAZONES DE RENTABILIDAD

Con estas razones se pretende medir el nivel o grado de rentabilidad que obtiene la empresa ya sea con respecto a las ventas, con respecto al monto de los activos de la empresa o respecto al capital aportado por los socios. Los indicadores más comunes son los siguientes:

Utilidad por acción

Indica la rentabilidad que genera cada acción o cuota parte de la empresa. (Utilidad para acciones ordinarias÷número de acciones ordinarias).

Rendimiento de la inversión

Determina la rentabilidad obtenida por los activos de la empresa y en lugar de tomar como referencia las ventas totales, se toma como referencia la utilidad neta después de impuestos (Utilidad neta después de impuestos÷activos totales).

Rotación de activos

Mide la eficiencia de la empresa en la utilización de los activos. Los activos se utilizan para generar ventas, ingresos y entre más altos sean estos, más eficiente es la gestión de los activos. Este indicador se determina dividiendo las ventas totales entre activos totales.

Margen bruto de utilidad

Mide el porcentaje de utilidad logrado por la empresa después de haber cancelado las mercancías o existencias: (Ventas – Costo de ventas)÷Ventas.

RAZONES DE ENDEUDAMIENTO

Las razones de endeudamiento permiten identificar el grado de endeudamiento que tiene la empresa y su capacidad para asumir sus pasivos. Entre los indicadores que se utilizan tenemos:

Razón pasivo capital.

Mide la relación o proporción que hay entre los activos financiados por los socios y los financiados por terceros y se determina dividiendo el pasivo a largo plazo entre el capital contable.

Razón de endeudamiento.

Mide la proporción de los activos que están financiados por terceros. Recordemos que los activos de una empresa son financiados o bien por los socios o bien por terceros (proveedores o acreedores). Se determina dividiendo el pasivo total entre el activo total.

RAZONES DE LIQUIDÉZ.

Permiten identificar el grado o índice de liquidez con que cuenta le empresa y conocer la capacidad que tiene la empresa para pagar obligaciones en el corto plazo, según su estructura financiera.

Rotación de cartera.

Es el mismo indicador conocido como rotación de cuentas por cobrar que busca identificar el tiempo que le toma a la empresa convertir en efectivo las cuentas por cobrar que hacen parte del activo corriente.

Rotación de inventarios.

Indicador que mide cuánto tiempo le toma a la empresa rotar sus inventarios. Recordemos que los inventarios son recursos que la empresa tiene inmovilizados y que representan un costo de oportunidad.

Índice de solvencia.

Se determina por el cociente resultante de dividir el activo corriente entre el pasivo corriente (activo corriente/pasivo corriente). Entre más alto (mayor a 1) sea el resultado, más solvente es la empresa.

Capital neto de trabajo.

Se determina restando los activos corrientes al pasivo corriente. Se supone que en la medida en que los pasivos corrientes sean menores a los activos corrientes la salud financiera de la empresa para hacer frente a las obligaciones al corto plazo es mayor.