Proceso Adtto

LP→RE→RRE→LOR→RR→AA→RRRR

Proceso Adtto

EC→REC→LOCA→RR→AA→RRRR

SIGLAS

AA: Auto de Admisión del Recurso

LOCA: Liquidación Oficial de Corrección Aritmetica

LP: Liquidación Privada

LOR: Liquidación Oficial de Revisión

EC: Emplazamiento para Corregir

REC: Respuesta al Emplazamiento para Corregir

RE: Requerimiento Especial

RRE: Respuesta al Requerimiento Especial

RR: Recurso de Reconsideración

RRRR: Resolución que Resuelve Recurso de Reconsideración

SAF: Saldo a Favor

TIC: Total Impuesto a Cargo

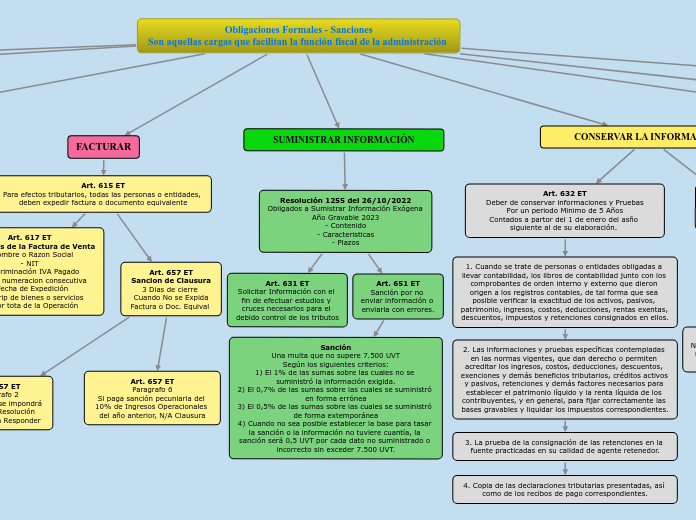

Obligaciones Formales - Sanciones

Son aquellas cargas que facilitan la función fiscal de la administración

PAGAR

Art. 657 ET #4

3 Dias de cierre cuando la Mora o

el Saldo a pagar sea superior a

3 Meses contados a partir de

la fecha de Vencimiento

Sanción de Clausura

o Cierre del Establecimiento

Intereses de Mora y Usura

Se cambian cada 3 Meses,

Segun Tasa de Superfinanciera

CONSERVAR LA INFORMACIÓN

CODIGO DE COMERCIO

Decreto 410 del 27/03/1971

Art. 58

Sanciones por violaciones a las prohibiciones sobre los libros de comercio,

a las obligaciones del comerciante y otras

Las Personas Juridicas tendran multa de 100.000 SMLMV.

Las Personas Naturales tendran multa de 2.000 SMLMV.

Art. 632 ET

Deber de conservar informaciones y Pruebas

Por un periodo Minimo de 5 Años

Contados a partor del 1 de enero del asño

siguiente al de su elaboración.

1. Cuando se trate de personas o entidades obligadas a llevar contabilidad, los libros de contabilidad junto con los comprobantes de orden interno y externo que dieron origen a los registros contables, de tal forma que sea posible verificar la exactitud de los activos, pasivos, patrimonio, ingresos, costos, deducciones, rentas exentas, descuentos, impuestos y retenciones consignados en ellos.

2. Las informaciones y pruebas específicas contempladas en las normas vigentes, que dan derecho o permiten acreditar los ingresos, costos, deducciones, descuentos, exenciones y demás beneficios tributarios, créditos activos y pasivos, retenciones y demás factores necesarios para establecer el patrimonio líquido y la renta líquida de los contribuyentes, y en general, para fijar correctamente las bases gravables y liquidar los impuestos correspondientes.

3. La prueba de la consignación de las retenciones en la fuente practicadas en su calidad de agente retenedor.

4. Copia de las declaraciones tributarias presentadas, así como de los recibos de pago correspondientes.

LIBROS DE CONTABILIDAD

Art. 654 ET

Habrá lugar a aplicar sanción del 0.5% del mayor valor entre el patrimonio líquido y los ingresos netos del año anterior al de su imposición.

Sin exceder de 20.000 UVT por libros de contabilidad, en los siguientes casos:

a. No llevar libros de contabilidad si hubiere obligación de llevarlos.

b. No tener registrados los libros principales de contabilidad, si hubiere obligación de registrarlos.

c. No exhibir los libros de contabilidad, cuando las autoridades tributarias lo exigieren.

d. Llevar doble contabilidad.

e. No llevar los libros de contabilidad en forma que permitan verificar o determinar los factores necesarios para establecer las bases de liquidación de los impuestos o retenciones.

f. Cuando entre la fecha de las últimas operaciones registradas en los libros, y el último día del mes anterior a aquél en el cual se solicita su exhibición, existan más de cuatro (4) meses de atraso.

LEY

ANTITRAMITES

Decreto 19

10/01/2012

Art: 175

Registro de los libros de comercio.

El numeral 7 del artículo 28 del Código de Comercio, quedará así:

"7. Los libros de registro de socios o accionistas, y los de actas de asamblea y juntas de socios."

CODIGO DE COMERCIO

Decreto 410

27/03/1971

Art: 48

Todo comerciante conformará su contabilidad, libros, registros contables, inventarios y estados financieros en general, a las disposiciones de este Código y demás normas sobre la materia, con el fin de asentar sus operaciones, siempre que facilite el conocimiento y prueba de la historia clara, completa y fidedigna de los asientos individuales y el estado general de los negocios.

NÓMINA ELECTRÓNICA

Art. 616-1

Facturación o documento equivalente.

Paragrafo 6: Aplocable a otras operaciones como los pagos de nomina.

Anexo Tecnico: Documento Proferido y dispuesto por la DIAN, generado mediante software contable que debe integrar los requerimientos establecidos.

Obligados los contribuyentes del impuesto sobre la renta y complementarios que realizan pagos por contratación laboral.

RESOLUCIÓN 0013

11/02/2021

Implementa y desarrolla el sistema de facturación electrónica, el documento soporte de pago de nómina electrónica y se adopta el anexo técnico

CONCILIACIÓN

FISCAL Y CONTABLE

DECRETO 1998

30/11/2017

Reglamenta Art. 772-1 ET

No estarán obligados a presentar el informe de Conciliación Fiscal:

Los contribuyentes que en el año gravable objeto de conciliación, hayan obtenido ingresos brutos fiscales inferiores a 45.000 UVT.

Art. 772-1 ET

CONCILIACIÓN FISCAL

Los contribuyentes obligados a llevar contabilidad deberán llevar un sistema de control o de conciliaciones de las diferencias que surjan entre la aplicación de los nuevos marcos técnicos normativos contables y las disposiciones de este Estatuto.

El Gobierno nacional reglamentará la materia.

El incumplimiento de esta obligación se considera para efectos sancionatorios como una irregularidad en la contabilidad.

Art. 655 ET

SANCIÓN POR IRREGULARIDAES EN LA CONTABILIDAD

Será del 0.5% del mayor valor entre el patrimonio líquido y los ingresos netos del año anterior al de su imposición, sin exceder de 20.000 UVT.

Cuando la sanción se imponga X Resolución independiente, previamente se dará traslado del acta de visita a la persona o entidad a sancionar, quien tendrá un término de 1 mes para responder.

PARAGRAFO. No se podrá imponer más de una sanción pecuniaria por libros de contabilidad en un mismo año calendario, ni más de una sanción respecto de un mismo año gravable.

SUMINISTRAR INFORMACIÓN

Resolución 1255 del 26/10/2022

Obligados a Sumistrar Información Exógena Año Gravable 2023

- Contenido

- Caracteristicas

- Plazos

Art. 651 ET

Sanción por no enviar información o enviarla con errores.

Sanción

Una multa que no supere 7.500 UVT

Según los siguientes criterios:

1) El 1% de las sumas sobre las cuales no se suministró la información exigida.

2) El 0,7% de las sumas sobre las cuales se suministró en forma errónea

3) El 0,5% de las sumas sobre las cuales se suministró de forma extemporánea

4) Cuando no sea posible establecer la base para tasar la sanción o la información no tuviere cuantía, la sanción será 0,5 UVT por cada dato no suministrado o incorrecto sin exceder 7.500 UVT.

Art. 631 ET

Solicitar Información con el fin de efectuar estudios y cruces necesarios para el debido control de los tributos

FACTURAR

Art. 615 ET

Para efectos tributarios, todas las personas o entidades, deben expedir factura o documento equivalente

Art. 657 ET

Sancion de Clausura

3 Dias de cierre

Cuando No se Expida

Factura o Doc. Equival

Art. 657 ET

Paragrafo 6

Si paga sanción pecuniaria del 10% de Ingresos Operacionales del año anterior, N/A Clausura

Art. 657 ET

Paragrafo 2

La sacnción se impondrá

mediante Resolución

10 Días para Responder

Art. 617 ET

Requisitos de la Factura de Venta - Nombre o Razon Social

- NIT

- Discriminación IVA Pagado

- Llevar numeracion consecutiva

- Fecha de Expedición

- Descrip de bienes o servicios

- Valor tota de la Operación

DECLARAR

INEXACTOS

INEXACTITUD

La sanción por Inexactud sera = al 100% de la diferencia entre el Saldo a Favor o Saldo a Pagar

Sanción por Inexactitud

Art. 648 Et

Conductas Sancionables

Art. 647 Et

EXTEMPORANEIDAD

Art 641 ET

1. Presentacion Extemporanea:

5% TIC x Mes/ Retraso

Máximo: 100% TIC

2. Cuando NO hay Impto a Cargo:

0.5% Ingresos Brutos x Mes/ Retraso

Máximo: 5% Ingesos Brutos, o

2 Veces SAF, o 2.500 UVT si No hay SAF

3. Cuando NO hay Ingresos/Periodo:

1% Patr Liquido Año Anterior x Mes/ Retraso

Máximo: 10% Patr Liquido Año Anterior, o

2 Veces SAF, o 2.500 UVT si No hay SAF

CORRECCIÓN

Sanción Art 644 ET

Notificado el Emplazmto

20% sobre diferencia del > Vr a Pagar

Sin Notificar Emplazmto

10% sobre diferencia del > Vr a Pagar

Art 589 ET

Impto a Pagar <

SAF >

Art 588 ET

Impto a Pagar >

SAF <

OMISOS

Acarrea Sanción según la Omisión

Despues del Emplazamiento

Art: 643, 715, 716, 717

1. Presenta Decl Despes del Emplz

10% TIC x Cada Mes de Retraso

Maximo 200% del TIC

2. Cuando NO hay Imp a Cargo

1% Ing Bruto x Cada Mes de Retraso

Maximo 10% de Ing Brutos, 4 Veces SAF,

5.000 UVT cuando NO hay SAF.

3. Cuando NO hay Ingresos

2% Patr Liquido Año Ant x Cada Mes de Retraso

Maximo 20% Patr Liquido Año Ant, 4 Veces SAF,

5.000 UVT cuando NO hay SAF.

CERRADO POR EVASIÓN

3 Dias cuando la Mora sea superior a 3 Meses

contados a partir de la fecga de Vencimto

RUT

Al respecto, el artículo 658-3 del Estatuto Tributario –ET– señala cuatro (4) razones que dan lugar a sanción:

1. No Inscribirse:

Clausura del local por 1 día por cada mes o fracción de mes o multa equivalente a 1 UVT por cada día de retraso en la inscripción.

2. No exhibirlo en un lugar visible:

Sanción equivalente a 10 UVT

3. No actualizar la información:

Sanción de 1 UVT por cada día de retraso, Cuando se refiera a la dirección o a la actividad económica, la sanción será de 2 UVT.

4. Por informar datos falsos, incompletos o equivocados:

Multa equivalente a 100 UVT