Necesidades de la empresa

Flujo de Caja

Proyecciones de flujo de caja

Proyectar los futuros flujos de caja, ayudara a desarrollar fórmulas que le permitan preve deficil o invertir concientemente el flujo efectivo.

Busca resultados óptimos

Señala gastos operativos

Calcula la compra de activos y gastos pre operativo

Proyecta los Ingresos

Propósito

INTRODUCCION

En la supervivencia de una empresa el “Flujo de Caja” es uno de los elementos más vitales y puede ser positivo o negativo. Se considera primordial para tener un dato preciso de cómo se encuentra la estabilidad financiera de la empresa y puede proporcionar información importante que será utilizada para mejorar la condición económica de esta.

El objetivo principal por lo cual cada empresa o proyecto debe realizar un flujo de caja, es para conocer el estado de liquidez en el que se encuentra. Esto ayudara a normar debidamente las reglas de pagos, cobros y tomar las medidas correctivas en los períodos futuros, en mejoras de la empresa.

El motivo del porque elaborar un Flujo de Caja es por la importancia que tiene la elaboración de este, ya que nos permite manejar eficientemente las necesidades y/o excesos de liquidez saber cuánto podemos comprar, qué podemos comprar al crédito, si es necesario un préstamo, si debemos cobrar al contado u otorgar créditos, si podemos pagar deudas a su vencimiento o debemos refinanciar etc. el Flujo de Caja se caracteriza por mostrarnos lo que ingresa y egresa de la organización, ya sean ingresos por ventas o los pagos a proveedores entre otros.

El Flujo de Caja es una herramienta importante para la entidad ya que a través de esta se contabilizan los volúmenes de ingresos y egresos que genera el negocio, determinamos con qué fondos se cuenta, cómo mejorar la rentabilidad y nos permite actuar de manera rápida frente a emergencias que se presenten en el futuro. De esta manera, se lograrán las metas u objetivos que se propongan y disminuirán los riesgos de déficit.

CAPÍTULO I: FLUJO DE CAJA

1.1. Definición

(Effio 2013) “Tal como se ha señalado en las cuestiones previas de esta guía, el Flujo de Caja, Presupuesto de Caja o Cash Flow, es una proyección de los flujos de una empresa en un período determinado. En otras palabras, es el dinero en efectivo que genera la empresa a través de su actividad ordinaria o mejor dicho es un instrumento contable que mejor refleja el flujo de recursos líquidos que se generan internamente en la empresa.

También puede ser definido como un cuadro que da a conocer el “flujo de ingresos menos egresos” aportado por las operaciones durante un período determinado”. (p.3)

Es una herramienta primordial para determinar la liquidez de una empresa, teniendo en cuenta los ingresos y egresos en un determinado período. El flujo de caja es la cantidad de dinero que una empresa tiene, que le permite comprar, vender y proveer bienes y servicios a su mercado; simplemente significa el dinero que entra y sale de un negocio.

Flujo de caja es la cantidad de efectivo disponible al inicio de un periodo (se le denomina saldo inicial) y el importe al final de ese período (se le denomina saldo final). Queda en positivo si el saldo final es mayor que el saldo inicial, de lo contrario quedaría en negativo.

1.2. Importancia

(Effio 2013) “El flujo de caja es importante porque permite a la gerencia financiera prever las necesidades de efectivo que necesita la empresa a corto plazo.

Uno de los instrumentos principales que utiliza el Gerente Financiero para controlar los gastos de la empresa es el flujo de caja. Se trata de un programa que relaciona las entradas de efectivo y los gastos también en efectivo, en los que la empresa incurrirá durante el período presupuestario. Funciona en forma parecida al talonario de cheques personal, en el cual se anota los depósitos y los pagos que se efectúan a medida que incurren.

El flujo de caja es esencialmente un plan de entradas y salidas de dinero y, como tal, difiere un aspecto muy importante de los otros presupuestos que se estudian. Mientras que el flujo de caja se refiere exclusivamente al dinero real, los otros se refieren a conceptos devengados”. (p.p.72-73)

Es importante porque nos ayuda a proyectar la solvencia económica de un proyecto en corto o largo plazo y estar preparados para tomar decisiones adecuadas ante posibles eventualidades.

Es una herramienta de vital importancia y necesaria para cualquier tipo de negocio que planea ejecutar con éxito y de forma rentable. El flujo de caja es adecuado para una buena gestión del funcionamiento, la supervivencia y el éxito de un negocio.

1.3. Finalidad

(Flores 2010) “La finalidad del flujo de caja consiste en coordinar las fechas en que la empresa necesitará dinero en efectivo, señalando aquellas en que escaseará, con el fin de que se pueda tramitar préstamos con anticipación y sin presiones indebidas. El flujo de caja indicará con exactitud las necesidades excepcionalmente importantes de efectivo que necesitara la empresa por ejemplo, el pago de un préstamo anterior al banco.

Señala igualmente las fechas en que la empresa dispondrá de excedentes temporales, los cuales podrá invertir en valores de corto plazo obteniendo una utilidad adicional. Es cosa corriente que los gerentes financieros coloquen sus recursos excedentes por periodos tan cortos como un día para otro, a fin de no perder ningún interés. Después de todo, cuando se trata de varios miles de nuevos soles, los intereses de un solo día pueden significar una suma apreciable en términos de utilidad por acción.

El flujo de caja también permite a la empresa planear con anticipación para tener efectivo suficiente a la mano y aprovechar los descuentos en sus cuentas por pagar, pagar sus obligaciones a su vencimiento, formular sus políticas de dividendos, programar el financiamiento de sus aumentos de capital y unificar el programa de producción durante el año para nivelar las costosas fluctuaciones de temporada.” (p.73)

La finalidad del flujo de caja consiste en señalar el tiempo en que se necesitará efectivo, con el fin de solicitar préstamos o saber si contaremos con suficiente liquidez para poder invertir en las necesidades que se presenten en la empresa.

1.4. Aspectos a considerar para su elaboración

(Effio 2013) “A efectos de elaborar un Flujo de Caja o Cash Flow, se debe observar la siguiente estructura:”(p.3)

1.4.1. Saldo inicial

“Como todo presupuesto, debemos partir de un saldo inicial de caja, el cual es el punto de inicio para elaborar el Flujo de Caja.”(p.3)

El saldo inicial es el valor de una cuenta al principio de un período, es decir es el dinero con que se cuenta al momento de elaborar un flujo de caja.

(Effio 2013) 1.4.2. Ingresos

“El rubro Ingresos del Flujo de Caja, contiene las proyecciones de efectivo que ingresarán a la empresa fruto de sus actividades ordinarias, así como de aquellas extraordinarias. Entre estas tenemos.

• El ingreso obtenido por las ventas al contado

• Las cobranzas realizadas por las ventas al crédito

• Los ingresos efectivamente obtenidos por la venta de activos fijos, o por actividades distintas al objetivo social de la empresa

Es importante mencionar que la proyección de los ingresos se basa normalmente en el Presupuesto de Ventas.” (p.4)

Los ingresos son todos los activos que perciben las personas, empresas y el estado, puede ser dinero, activo fijo, dinero bancario, cheques, etc.

Es todo el dinero percibido por el intercambio comercial de un bien o servicio.

(Effio 2013) 1.4.3. Egresos

“El rubro Egresos del Presupuesto de Caja o Flujo de Caja, contiene las proyecciones de efectivo que saldrán de la empresa fruto de sus actividades.

Entre éstas tenemos:

• Las salidas de dinero por las compras al contado

• Los pagos por las compras al crédito

• Los pagos por los gastos administrativos y de ventas

• Los pagos al personal de la empresa

• Los pagos de los tributos.

La proyección de los egresos se basa normalmente en el Presupuesto de Compras, Presupuesto de Gastos, la política de créditos por parte de los proveedores, entre otros elementos.” (p.4)

Los egresos son todos los costos y gastos cubiertos por la empresa que son proyectados para el funcionamiento de esta; también se refiere a las salidas de dinero que cubren las necesidades de la empresa es decir para cumplir con las obligaciones a corto o largo plazo.

(Effio 2013) 1.4.4. Flujo de Caja Económico

“El Flujo de Caja Económico representa la capacidad de la empresa de generar efectivo sin considerar los préstamos y amortizaciones.

Se calcula por la diferencia entre el saldo inicial y los ingresos menos los egresos.” (p.4)

Es la habilidad de una empresa para producir efectivo, sin necesidad de préstamos ni amortizaciones. El dinero fluye en un negocio en forma de ingresos y sale a través de la forma de los gastos.

(Effio 2013) 1.4.5. Financiamiento

“Este rubro refleja los ingresos derivados por los financiamientos obtenidos así como por los egresos para amortizar dichos financiamientos. Asimismo incluye los intereses generados por los referidos préstamos.” (p.4)

Las actividades de financiamiento, que genera el flujo de caja, incluyen recibir dinero en efectivo por medio de préstamos obtenidos, asimismo genera egresos para pagar la deuda y para pagar intereses de la deuda.

(Effio 2013) 1.4.6. Flujo de Caja Financiero (Saldo Final)

“El Flujo de Caja Financiero (Saldo Final) representa el efecto del financiamiento en la liquidez de la empresa. Es el resultado aritmético del saldo inicial, de los Ingresos, Egresos y del Financiamiento de un período, y a la vez constituye el Saldo Inicial del siguiente período.” (p.4)

Es el resultado de liquidez final de un proyecto en un período determinado, es decir es el producto que resulta de la suma del saldo inicial más los ingresos y a esto se le resta los egresos, este rendimiento servirá como el saldo inicial del período siguiente.

1.5. Métodos para elaborar el flujo de caja

“En los actuales momentos, muchas empresas pueden afrontarla situación de llegar a mostrar utilidades y, sin embargo, no tener efectivo para hacer frente a sus compromisos operativos y financieros. Esta circunstancia se produce debido a que contablemente los ingresos se registran cuando se ganan y los gastos cuando se incurren en ellos. A este procedimiento (el más común en las empresas) se le conoce con el nombre de contabilidad en base acumulativa. Por otro lado, se tiene la base de efectivo, que consiste en reconocer los ingresos y gastos en la fecha que generan entradas y salidas de efectivo. Ambas son muy interesantes, pero el objetivo de cada una es muy diferente. El de la base acumulativa es determinar la utilidad correcta y el de la base efectivo es conocer el comportamiento del flujo de efectivo.

Los métodos para elaborar el flujo de caja, son:”

1.5.1. Método de entrada y salida de efectivo

“Este método consiste en realizar una investigación minuciosa de las diferentes transacciones que generarán entradas de efectivo, así como de aquellas que producirán salida de efectivo y tratar y tratar de distinguir, en ambos casos, las entradas y las salidas normales de las que no lo son. Esta división entre normales y excepcionales, detecta si el incremento o desarrollo de la liquidez de la empresa está siendo financiado con recursos normales o extraordinarios.

Este método es el que más se utiliza en la actualidad, porque se basa en los ingresos y egresos de efectivo.”

El método de entrada y salida de efectivo consiste en detallar y reflejar de donde proviene cada ingreso y salida de efectivo y muestra la liquidez de la empresa.

1.5.2. Método del balance proyectado

“Este método consiste en elaborar un flujo de caja a través de la comparación entre un balance del año actual y otro pronosticado para el período siguiente. La técnica es muy variada y cambia en cada circunstancia.”

El método de balance proyectado es un flujo de caja que se elabora en base a los ingresos del presente período con uno proyectado del siguiente ejercicio.

1.5.3. Método del estado de ganancias y pérdidas proyectado

“Este método consiste en tomar el Estado de Ganancias y Pérdidas estimado para el próximo período y agregar o disminuir a la utilidad las partidas que afecten el flujo de caja y que no estén incluidos como ventas y gastos.

Las partidas incluidas en el Estado de Ganancias y Pérdidas y que no implican movimiento en efectivo son fundamentalmente las depreciaciones y amortizaciones. Las partidas que no están incluidas en el Estado de Ganancias y pérdidas y que afectan el flujo de caja son principalmente las inversiones en activo fijo o en capital de trabajo, los dividendos por pagar, los préstamos que se espera obtener, las aportaciones de capital, entre otros.”

En el método de Estado de Ganancias y Pérdidas proyectado se toma como referencia la utilidad obtenida del ejercicio y se considera también la depreciación, amortización e inversiones de activo fijo.

1.6. Clasificación de flujos de caja

1.6.1. “Flujo de caja Histórico. Es la reconstrucción, para un periodo ya transcurrido, del movimiento de efectivo, en cuanto entradas, salidas y saldo final de dicho periodo.”

Es decir son hechos que ya pasaron en la organización y que son obtenidos para sacar información real de algo que puede afectar a la toma de decisiones futuras.

1.6.2. “Flujo de caja Proyectado. Puede ser llamado presupuesto de caja, es un estado financiero proforma que permite establecer, para un periodo futuro, el movimiento de efectivo en cuanto a entradas, salidas y saldo al final de dicho período.”

Herramienta que muestra la proyección de ingreso y egresos de efectivo durante un tiempo determinado teniendo en cuenta los datos proyectado de hechos anteriores, tomando como base para la estimación de lo que puede ser el periodo actual.

1.6.3. “Flujo de caja proyectado simplificado. Este no implica un ordenamiento sofisticado de las entradas o salidas de caja, sino que éstas se organizan únicamente en un grupo de entradas y otros de salidas.”

Es un flujo que está diseñado de forma global, con ingresos gastos y el saldo de caja.

1.6.4. “Flujo de caja proyectado Clasificado. La presentación clasificada es aquella en donde los renglones de agrupan según su naturaleza, independiente de si son entradas o salidas.”

El flujo clasificado es uno que por su estructura organizacional esta detallado por la actividad o actividades que estas obtienen es decir que son tantas actividades las que realiza una organización, que está obligado a clasificar los flujos por actividad comercial.

1.7. Propósitos de un flujo de caja

“Presentar la información pertinente sobre los ingresos y egresos de efectivos, en una empresa, durante un periodo determinado de tiempo.”

“Evaluar la habilidad de la empresa para generar futuros flujos de efectivo.”

“Prever las necesidades de efectivos y la manera de cubrirlas adecuadamente y oportunamente.”

“Permitir la planeación de lo que la empresa puede hacer con los excesos temporales de efectivo.”

“Evaluar las posibilidades de la empresa para cumplir sus obligaciones frente a entidades financieras, proveedores, etc.”

“Analizar la posibilidad de futuros repartos de utilidades o pago de dividendos.”

“Evaluar el efecto de inversiones fijas y su financiamiento sobre la situación financiera de la empresa.”

Rendir un informe de los ingresos y egresos que realizar una empresa en un lapso determinado.

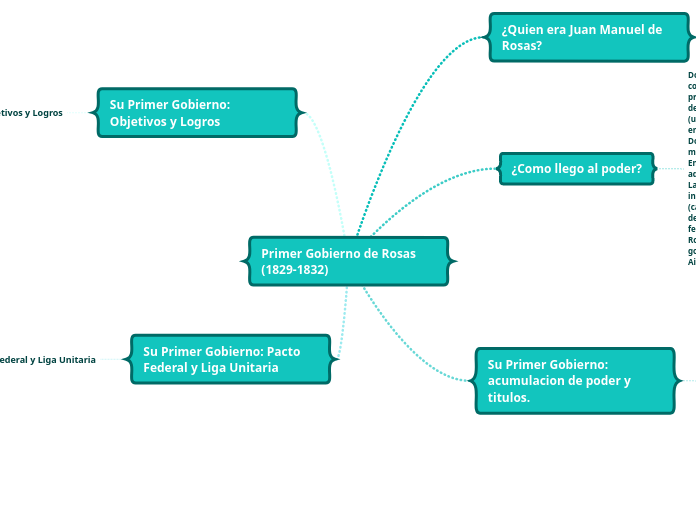

1.8. Proyecciones de flujo de caja

1.8.1. Condiciones previas a cumplir para proyectar el flujo de caja

1.8.1.1. “Proyecte sus ingresos. Defina la mejor forma de presentar los valores de los que dependen las ventas de su negocio, como números de clientes atendidos, volumen y frecuencia de compra, precio. Establezca sus estimados de estas variables para los siguientes años.”

1.8.1.2. “Calcule la compra de activos y gastos pre operativo. Anote todos los pagos que debería realizar en compra de equipo, local o estudios previos, hasta estar listo para empezar a operar. La mayoría de estos egresos se deben situar en la etapa pre operativa, pero también se puede incluir las ampliaciones de su capacidad previsibles.”

1.8.1.3. “Señale gastos operativos. A partir de su diseño de los procesos productivos, indique las compras de materia prima, servicios, gastos en personal que deberá realizar para lograr ofrecer su producto en el mercado, según los estimados de venta ya realizados. Tome en cuenta que los gastos por lo general se realizan antes de poder realizar las ventas.”

1.8.1.4. “Arme el flujo de caja. Analice las dependencias entre ingresos y gastos, y desarrolle las fórmulas que le permitan tener cuadros en los que cambiando las variables claves, se reordenen automáticamente las proyecciones. Evalué la coherencia de los resultados y este consciente sobre cómo se interconectan todas las variables de su proyecto.”

1.8.1.5. “Busque resultados óptimos. Realice diferentes simulaciones cambiando las proyecciones del número de clientes o niveles de ventas, ajuste los costos, asuma ganancias de productividad e inversiones adicionales, ya sea en planta o ingreso a nuevos mercados. Coloque un valor de rescate por el negocio al final del lapso proyectado, para calcular correctamente la TIR económica y el VAN.”

Evaluar futuras Inversiones Financieras

Generar futuros flujos efectivos

Prever necesidades de efectivo

Clasificación

FC Proyectado Clasificado

FC Proyectado Simplificado

FC Proyectado

FC Histórico

Afectar

En la toma decisiones

Obtienen

Información real

Hechos

Pasados

Organización

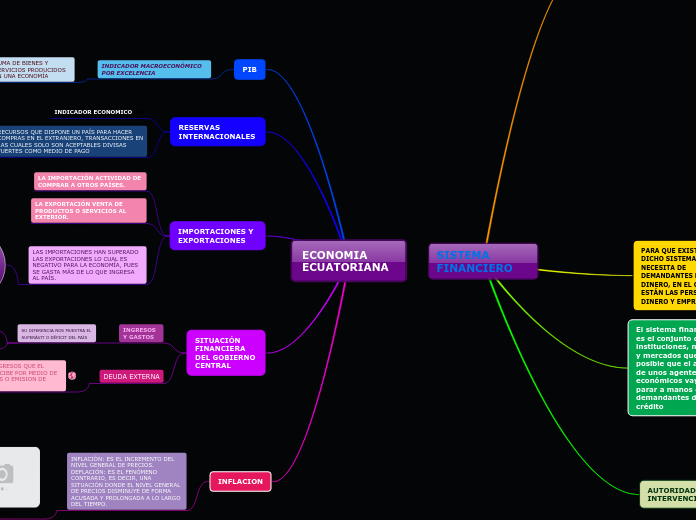

Finalidad

Invertir

Necesidades

Empresa

Calcular tiempo

Importancia

Desiciones

Adecuadas

Proyectar

Periodo determinado

Definicíon

Permite

Vender

Proveer

Comprar

Contabiliza

Determina

Liquidez

Herramienta

Importante

Main topic

Métodos de Elaboración

Ganancias y perdidas

Considera

Inversiones

Activos fijos

Amortización

Depreciación

Referencia

Utilidad

Obtenida

Balance proyectado

Elabora

Presente periodo

Periodo proyectado

Entrada y salida

Consiste

Detallar y reflejar

Ingreso y salida

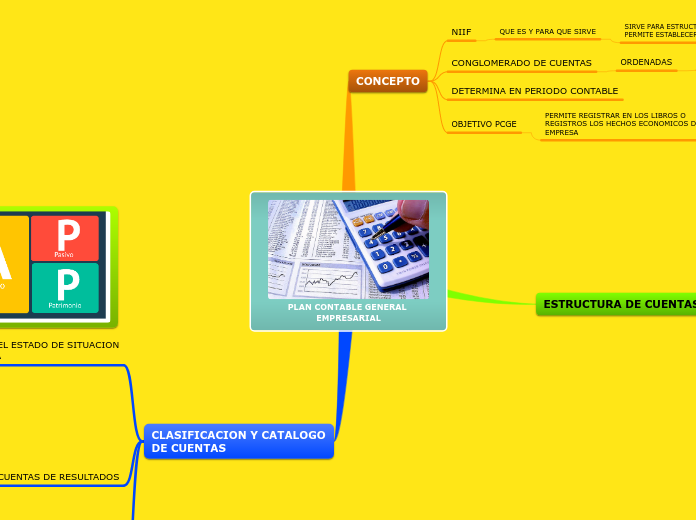

Aspectos de Elaboración

FCF Saldo final

Resulta

Saldo inicial + ingresos

Menos egresos

Liquidez final

Proyecto

Dentro de un periodo

Financiamiento

Genera

Pagos

Recibir

Por prestamos

Flujo se caja económico

Produce

Efectivo

Sin necesidad de prestamos

Egresos

Salidas de dinero

Gastos

Costos

Ingresos

Activos

Dinero bancario, etc

Activo fijo

Dinero

Saldo inicial

Valor

Cuenta

Principio de período