Topic flotante

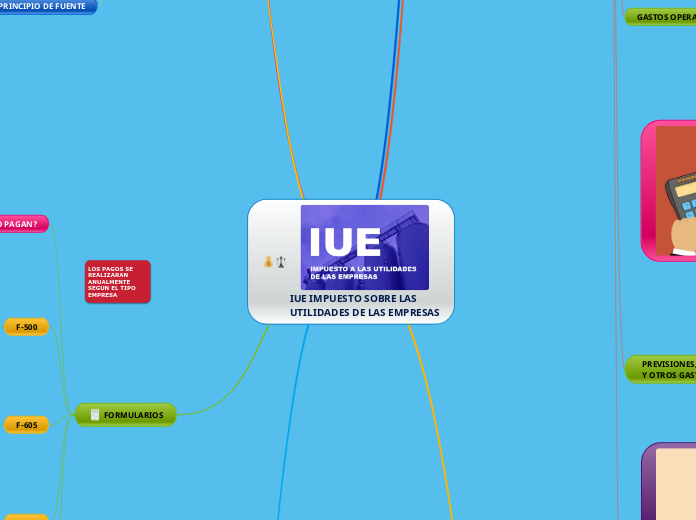

LOS PAGOS SE REALIZARAN ANUALMENTE SEGUN EL TIPO EMPRESA

la parte de DERECHOS nos basamos segun el Decreto supremo 24051, Articulo 10 y en el Articulo 8 tambien consideramos las limitaciones del presente Decreto Supremo

IUE IMPUESTO SOBRE LAS UTILIDADES DE LAS EMPRESAS

Type in the name of your organization and press Enter.

Segun el art. 49 de la ley 843 ESTAN EXENTAS

los intereses a favor de organismos internacionales de credito e intituciones ificiales extranjeras.

las utilidades obtenidas para las asociaciones civiles fundaciones o instituciones no lucrativas autorizadas legalmente que tenga convenio suscritos como las actividades

religiosas, de caridad, asistencia social, educativa culturales , cientificas, ecologicas

las actividades del estado nacional las prefecturas departametales las municipales, las universidades publicas .

FORMULARIOS

How will the operations of your organization need to change, to support this plan?

Investors will need to know that you will also have the capabilities to deliver it, sustain it and scale it up.

F-510

PROFECIONALES LIBERALES U OFICIO

F-520

CONTRIBUYENTES NO OBIGADOS A LLEVAR REGISTROS CONTABLES

- What materials and services will you need from suppliers?

- Who will you need to partner with to make the most of the opportunity?

- Will you depend entirely on them, or do you have alternatives?

Add a supplier or partner.

F-605

FORMULARIO ELECTRONICO PARA LA PRESENTACION DE ESTADOS FINANCIEROS

- What new staff will be needed?

- What skills and knowledge are needed?

- Will you be able to retrain existing staff?

- Can you recruit the right people?

- Are you expecting the investors to bring expertise and resources?

Add staff, knowledge or skills.

SEGUN RND 12 0010 12

F-500

CONTRIBUYENTES OBLIGADOS A LLENAR REGISTROS CONTABLES

- What new things need to be designed and developed to deliver this opportunity?

- Are these new developments or enhancements of existing products and services?

- Will they involve research and prototypes?

Add a development project.

SEGUN RND 10 0008 11

Subtopic

CUANDO PAGAN?

AL 30 DE SEPTIEMBRE

EMPRESAS MINERAS

AL 30 DE JUNIO

EMPRESAS GOMERAS, CASTAÑERAS, AGRICOLAS, GANADERAS Y AGROINDUSTRIALES

AL 31 DE MARZO

EMPRESAS INDUSTRIALES, CONSTRUCTORAS Y ´PETROLERAS

AL 31 DE DICIEMBRE

What new equipment and tools will you need? Will you replace old ones, or extend your capacity?

Add capital equipment.

EMPRESAS BANCARIAS, DE SEGUROS, COMERCIALES, DE SERVICIOS Y OTROS

LEY 843

You will need credible forecasts of profitability and strategic benefits if you are proposing investment in your business.

PRINCIPIO DE FUENTE

ARTICULO 42

Even if your plan will eventually be profitable, cashflow limitations could prevent you from getting there. Your cash flow forecast should show that you are in control of this.

Consider:

- The best and worst cases for financial exposure

- The effects of late payment from customers

- When payback begins

- When payback completes and profitability begins

Add a key point from the cashflow forecast.

PRINCIPIO DE TERRITORIALIDAD

PRINCIPICIO DE NACIONALIDAD DE LAS PARTES

ALICUOTA

TAMBIEN SEÑALAREMOS QUE LAS EMPRESAS DEL SECTOR MINERO Y FINANCIERO ESTASUJETAS A LICUOTAS ADICIONALES COMO:

EMPRESAS MINERAS CON UN 12.5%

Alícuota adicional sobre el IUE por utilidades extraordinarias para empresas mineras y no cooperativas mineras, que se deben cancelar en caso de condiciones favorables de precios en el mercado de minerales y metales.

ENTIDADES FINANCIERA CON UN 22%

Alícuota Adicional a entidades financieras bancarias y no bancarias que excedan el 6% de rentabilidad respecto de su patrimonio neto desde la gestión 2015.

ES DE 25% Y ES APLICADA

Your breakeven analysis should show the minimum level of achievement that is still survivable. If operations go below breakeven, then you will need to take evasive action. Make forecasts for:

- Survival-level costs and expenses

- What could be delayed or dropped from the plan to reduce costs

- Worst cases for implementation delays and cost overruns

- Minimum sales performance

Las utilidades netas imponibles que obtengan las empresas obligadas al pago del IUE quedan sujetas a la tasa

BASE IMPONIBLE

SEGUN DECRETO SUPREMO 24051, ARTICULO 31 EL SUJETO PASIVO SUMARA O EN SU CASO COMPENSARA ENTRE SI LOS RESULTADOS QUE ARROJEN SUS DISTINTAS FUENTES PRODUCORAS DE RENTE BOLIVIANA EXCLUYENDO TODO LO DE FUENTE EXTRANJERA Y TAMBIEN TOMAMOS EN CUENTAS EL ARTICULO DEL PRESENTE D.S QUE HABLA SOBRE

Your profit and loss (or income) forecasts should detail where, when and how profitability will be achieved.

Add a highlight from your Profit and Loss forecast.

Consider making forecasts for year 1, year 2 and year 3 of your plan.

SUJETO

SUJETO PASSIVO

QUIENES PAGAN IMPUESTOS

SUJETOS QUE EJERCEN PROFECIONES LIBERALES U OFICIO

SUJETOS NO OBLIGADOS A PRESENTAR REGISTROS CONTABLES

ARTIESTARAN OBLIGADOS A ELABORAR UN MEMORIA ANUAL DONDE SE DETALLA SUS ACTIVIDADES, PLANES Y PROYECTOS ASI COMO INGRESOS Y EGRESOS DE MANERA QUE LA ADMINISTRACION TRIBUTARIA PUEDA VERIFICAR LA JUSTIFICACION DE SU EXENCION.

SUJETOS OBLIGADOS A LLEVAR REGISTROS CONTABLES

SEGUN ARTICULO 36 DEL D.S 24051 DEBERAN PRESENTAR JUNTO A SU DDJJ EL FORMULARIO OFICIAL LOS SIGUIENTES DOCUMENTOS :

ESTADO DE RESULTADOS ACUMULADOS

ESTADO DE RESULTADOS (PERDIDAS Y GANANCIAS)

BALANCE GENERAL

SUJETO ACTIVO.-

How will your costs base change as a result of your initiatives? Think about:

- Changes in fixed costs and overheads

- Changes in variable costs with volume

- Changes in variable costs with better equipment, better processes or better product design

- Changes in materials costs with volume

Add a key point from the costs forecast.

ES EL ESTADO PLURINACIONAL DE BOLIVIA

OBJETO

SEGUN EL ARTICULO 36, SE APLICA EN TODO EL TERRITORIO NACIONAL SOBRE LAS UTILIDADES RESULTANTES DE ESTADOS FINANCIEROS DE LAS MISMAS AL CIERRE DE CADA GESTION ANUALL, AJUSTADAS A LO QUE IMPONGA LALEY.

How will sales increase as a result of your initiatives? Think about:

- Increased sales volume

- Increased average value of sales

- Increased sales to existing customers

- Opening up new markets and segments

Add a key point from the sales forecast.

HISTORIA DEL IUE

It must be clear to investors what you are asking for, when you need it and when & how it will be repaid - in short, what value they will get for their investment.

EN EL AÑO 1994 MEDIANTE LA LEY 1606 SE PRESENTARON REFORMULACIONES DE LOS IMPUESTOS, MODIFICANDO ALGUNOS DE LOS IMPUESTOS DE LA LEY N°843

Add a summary of how much is required and when.

LA LEY N°1606 SUSTITUYO (IRPE) ASI DANDO NACIMIENTO AL:

IUE(IMPUESTO SOBRE LAS UTILIDADES DE LAS EMPRESAS )

GASTOS NO DEDUCIBLES

Segun el art 18 del DS 24051

considerando que tambien no son deducibles

en el sector de hidrocarburos el factor de agotamiento

gastos financieros pagados por prestamos efectuados por los socios o accionitas

el total de intereses pagados a los accionistas no debe exceder al 30% del total pagado por la empresa

son deducibles siempre y cuando no exedan de la Tasa LIBOR +3% en caso de una operacion Extranjera y a la tasa activa Bancaria si las operacion es local

las perdidas netas provenientes de operaciones ilicitas

los tributos originados en la adquision de bienes de capital

no seran deducibles como gasto se capitalizan

Segun el art 47 de la ley 843

al fin de determinar la utilidad neta imponible no seran deducibles

7.- las depreciaciones que pudieran corresponder a revaluo tecnico

6.- las previciones o reservas de cualquier naturaleza con exepcion de las cargas anuales como contrapartida

5.- las donanciones (entidesdes sin fines de lucros reconocidades como exentas hasta limite de un 10% de las utilidades sujetos al impuesto

4.- las amortizaciones de llaves, marcas de fabricas y otros activos intangibles

3.- el impuesto sobre las utilidades

por que se compensa con el IT

no deducible como gasto

2.-los gastos por servicios personales en los que no se demuestre haber retenido el tributo del regimen complementario al impuesto al valor agregado

1.- los retiros personales del dueño o socios ni los gastos personales de sustento del contribuyente y su familia

GASTOS DEDUCIBLES

GASTOS CORRIENTES

PREVISIONES, PROVISIONES Y OTROS GASTOS

Articulo 17 Serán deducibles por las empresas todos los gastos propios del giro del negocio o

actividad gravada, con las limitaciones establecidas en el Artículo 8° de este reglamento, además de los Gastos Corrientes expresamente enumerados en los incisos siguientes:

Los créditos incobrables o las previsiones por el mismo concepto, que serán

deducibles, con las siguientes limitaciones

. Que se constituyan en base al porcentaje promedio de créditos incobrables

justificados y reales de las tres (3) últimas gestiones con relación al monto de

créditos existentes al final de cada gestión, es decir, que será igual a la suma de

créditos incobrables reales de los tres (3) últimos años multiplicada por cien (100) y

dividido por la suma de los saldos de créditos al final de cada una de las últimas

tres (3) gestiones. La suma a deducir en cada gestión será el resultado de

multiplicar dicho promedio por el saldo de crédito existente al finalizar la gestión.

Que los créditos se originen en operaciones propias del giro de la empresa.

Las asignaciones destinadas a constituir previsiones para riesgos emergentes de las leyes sociales destinadas al pago de indemnizaciones por despidos o retiro voluntario.

Las asignaciones destinadas a constituir las "Reservas Técnicas" de las

Compañías de Seguro y similares, tales como las reservas actuariales de vida,

las reservas para riesgos en curso y similares conforme a las normas legales que

rigen la materia y de conformidad a las disposiciones de la Superintendencia

Nacional de Seguros y Reaseguros.

GASTOS OPERATIVOS

Según DS 24051 Articulo 15 será deducible todo otro tipo de gasto directo, indirecto, fijo o variable, de la empresa, necesario para el

desarrollo de la producción y de las operaciones mercantiles de la misma

Las empresas petroleras podrán deducir sus gastos de exploración y explotación, considerando que los costos de operaciones, costos geológicos, costos geofísicos y costos geoquímicos serán deducibles en la gestión fiscal en que se efectúen los mismos.

Las empresas mineras podrán deducir sus gastos de exploración y las demás

erogaciones inherentes al giro del negocio, en la gestión fiscal en que las mismas se realicen.

Tales como los pagos de:

Gastos cuando se realizan ventas o comercializacion

Gastos de promoción y publicidad

Gastos administrativos

Pagos por consumo de energía

Pagos por consumo de combustible

Los pagos por consumo de agua

TRIBUTOS

Serán deducibles según las condiciones dispuestas en el Articulo 8 y el articulo 14 nos indica la parte que son deducibles de (SERVICIOS) del D.S. 24051

Son deducibles los tributos efectivamente pagados

por la empresa, como contribuyente directo de los mismos, por concepto de:

El Impuesto a los Consumos Específicos consignado por separado en las

facturas por las compras alcanzadas por dicho impuesto, en los casos que

éste no resulta recuperable por el contribuyente.

El Impuesto al Valor Agregado incorporado en el precio de las compras de

bienes y servicios que no resulta computable en la liquidación de dicho

impuesto por estar asociado a operaciones no gravadas por el mismo.

En el caso de las empresas petroleras, son también deducibles los pagos

que realicen por concepto de regalías, derechos de área y otras cargas

fiscales específicas por explotación de recursos hidrocarburíferos en Bolivia.

Esta disposición alcanza únicamente a los Contratos de Operación o Compendio Normativo 11

Asociación celebrados después del 31 de diciembre de 1994, o adecuados al régimen general de la Ley N° 843 (Texto Ordenado en 1995) después de la indicada fecha.

Patentes mineras, derechos de monte y regalías madereras.

Tasas y Patentes Municipales aprobadas conforme a las previsiones institucionales.

Impuesto a las Sucesiones y a las Transmisiones Gratuitas de Bienes,

establecido en el Título XI de la Ley N° 843 (Texto Ordenado en 1995), en los

casos en que la empresa sea la beneficiaria de estas transmisiones.

Impuesto Municipal a las Transferencias de Inmuebles y Vehículos

Automotores, establecido en el Artículo 2° de la Ley N° 1606 de 22 de

diciembre de 1994

Impuesto a la Propiedad de Bienes Inmuebles y Vehículos Automotores,

establecido en el Título IV de la Ley N° 843 (Texto Ordenado en 1995).

Impuesto a las Transacciones. Esta deducción únicamente alcanza al

Impuesto a las Transacciones efectivamente pagado y no al compensado

con el Impuesto sobre las Utilidades de las Empresas

SERVICIOS FINANCIEROS

Serán deducibles según las condiciones dispuestas en el Articulo 8 y el articulo 13 nos indica la parte que son deducibles de (SERVICIOS) del D.S. 24051

Gastos financieros pagados por préstamos de Instituciones Financieras con las que Bolivia tiene acuerdos de fomento (BID-CAF)

Deducibles, sin retención de impuesto, a condición de que dichos acuerdos hubieran sido refrendados por el Senado Nacional.

Gastos financieros pagados por préstamos efectuados por los socios o accionistas

Deducibles siempre y cuando no excedan de la tasa Libor + 3% en caso de una operación extranjera y a la tasa activa bancaria si la operación es local. El total de intereses pagados a los accionistas no debe exceder al 30% del total pagado por la empresa en este concepto.

Gastos financieros pagados a Instituciones bancarias del exterior

Deducibles siempre y cuando se hubiera retenido el IUE-BE e IT

Gastos financieros pagados a Instituciones bancarias nacionales

Son deducibles

SERVICIOS

Serán deducibles según las condiciones dispuestas en el Articulo 8 y el articulo 12 nos indica la parte que son deducibles de (SERVICIOS) del D.S. 24051

Los honorarios u otras retribuciones por asesoramiento, dirección o servicios

prestados en el país o desde el exterior, éstas últimas a condición de

demostrarse el haber retenido el impuesto, cuando se trate de rentas de

fuente boliviana, conforme a lo establecido en los Artículos 51° de la Ley N° 843 (Texto Ordenado en 1995) y 34° de este reglamento

Las remuneraciones a directores y síndicos de sociedades anónimas o en

comandita por acciones. Estas remuneraciones no podrán exceder el

equivalente a la remuneración del mismo mes, del principal ejecutivo

asalariado de la empresa.

Los gastos de transporte, viáticos y otras compensaciones similares por

viajes al interior y exterior del país, por los siguientes conceptos:

El valor del pasaje:

Viajes a Provincias del país:

Se aceptará como otros gastos el equivalente al cincuenta por ciento (50%) del viático diario que otorga el Estado a los servidores públicos a nivel de Director General, o los viáticos y gastos de representación sujetos a rendición de cuenta documentada debidamente respaldados con documentos originales. En estos casos, para que se admitan las deducciones, el viaje deberá ser realizado por personal de la

empresa y estar relacionado con la actividad de la misma.

Viajes al exterior y a Capitales de Departamento del país:

Se aceptará como otros gastos el equivalente al viático diario que otorga el Estado a los

servidores públicos a nivel de Director General, o los viáticos y gastos de representación sujetos a rendición de cuenta documentada debidamente respaldados con documentos originales. Esta deducción incluye el pago del Impuesto a las Salidas Aéreas al Exterior creado por el Artículo 22° de la Ley N° 1141 de 23 de febrero de 1990.

Las cotizaciones y aportes destinados a los servicios de seguridad social, siempre que se efectúen a las entidades legalmente autorizadas, o los

gastos que cubran seguros delegados debidamente habilitados.

Los aportes obligatorios a organismos reguladores/supervisores. Estos

aportes serán deducibles en tanto sean efectuados a entidades encargadas

de su percepción por norma legal pertinente y cuyo pago sea acreditado por dichas entidades.

Los gastos de cobranza de las rentas gravadas.

FACTOR TRABAJO

Remuneraciones a Directores y Síndicos

Deducibles a condición de haber retenido el RC-IVA y que el valor pagado no exceda al sueldo del principal ejecutivo de la empresa.

Gastos de viaje contra rendición

Deducibles a condición de presentar liquidación de cuentas debidamente amparada con facturas.

Viáticos

Deducibles, siempre y cuando se hubiera retenido el RC-IVA y su valor diario no exceda el valor del viático que el Estado otorga a los servidores públicos

Servicios públicos pagados por viviendas del personal extranjero

Alquileres pagados al personal extranjero

Ropa de trabajo

Alimentación en campos

Deducible siempre y cuando esté respaldado con factura,

o retencion del IUE e IT respectivo.

Refrigerios

Deducible siempre y cuando esté respaldado con factura,

o retención del IUE e IT respectivo.

Vacaciones

Deducible (si son PAGADAS se tiene que haber retenido el RC-IVA) Ojo: Solo se pueden pagar en caso de retiro, caso contrario no son deducibles.

Subsidios de Maternidad

Deducible siempre y cuando esté respaldado con factura, el crédito fiscal no es apropiable por la empresa.

Indemnizaciones

Deducible, No tiene ninguna retención.

Otros beneficios del personal (asistencia médica; ayuda escolar; clubes de esparcimiento, etc.)

Deducibles, siempre y cuando se hubiera retenido el RC-IVA y el total no exceda del 8,33% de la planilla anual. Ademas de encontrarse en el contrato.

Primas y bonos producción

Aguinaldos

Deducible, No tiene ninguna retención

Bono de Antigüedad

Horas extras y sobretiempos

Deducibles, siempre y cuando se hubiera retenido el RC-IVA

Sueldos al personal

Deducibles, siempre y cuando se hubiera retenido el RC-IVA y se encuentren en planilla con sus respectivas afiliaciones

DERECHOS

Otros similares

Alquileres (MUEBLES - INMUEBLES)

REGALÍAS(EFECTIVO O ESPECIE)

Asistencia Tecnica

Formulas

Marcas de Fabrica

Patentes

Derechos de Autor

REGLA GENERAL PARA DETERMINAR SI LOS GASTOS SON O NO DEDUCIBLE

Provide your investors with a clear picture of your business: how it is structured, who owns it, who runs it, and how it is doing so far?

Todos los gastos realizados tanto como en el país como en el exterior

Respaldos con documentos originales

Permita la conservacíon de la fuente

Vinculadas con la actividad gravada