LIBRO I

IMPUESTO SOBRE LA RENTA Y COMPLEMENTARIOS

TITULO VI REGIMEN TRIBUTARIO ESPECIAL

CALIFICACIÓN AL RÉGIMEN TRIBUTARIO ESPECIAL

Las entidades de que trata el artículo 19 deberán presentar ante la Dirección de Impuestos y Aduanas Nacionales (DIAN), mediante el sistema que esta defina, la solicitud de calificación al Régimen Tributario Especial, junto con los documentos que el Gobierno nacional establezca mediante decreto, de conformidad con lo establecido en el artículo 364-5 de este Estatuto.

DISTRIBUCIÓN INDIRECTA DE EXCEDENTES Y REMUNERACIÓN DE LOS CARGOS DIRECTIVOS DE CONTRIBUYENTES PERTENECIENTES AL RÉGIMEN TRIBUTARIO ESPECIAL.

Los pagos por prestación de servicios, arrendamientos, honorarios, comisiones, intereses, bonificaciones especiales y cualquier otro tipo de pagos, cuando sean realizados a los fundadores, aportantes, donantes, representantes legales y administradores, sus cónyuges o compañeros o sus familiares parientes hasta cuarto grado de consanguinidad o afinidad o único civil o entidades jurídicas donde estas personas posean más de un 30% de la entidad en conjunto u otras entidades donde se tenga control deberán corresponder a precios comerciales promedio de acuerdo con la naturaleza de los servicios o productos objeto de la transacción

TRATAMIENTO ESPECIAL PARA ALGUNOS CONTRIBUYENTES

Los contribuyentes a que se refiere el artículo 19 que sean calificados en el Registro Único Tributario como pertenecientes a Régimen Tributario Especial, están sometidos al impuesto de renta y complementarios sobre el beneficio neto o excedente a la tarifa única del veinte por ciento (20%).

TITULO V TÍTULO ADICIONADO POR LA LEY 1819 DE 2016

CAPITULO 4 RENTAS DE DIVIDENDOS Y PARTICIPACIONES

RENTA LÍQUIDA

1. Una primera subcédula con los dividendos y participaciones que hayan sido distribuidos según el cálculo establecido en el numeral 3 del artículo 49 del Estatuto Tributario. La renta líquida obtenida en esta subcédula estará gravada a la tarifa establecida en el inciso 1o del artículo 242 del Estatuto Tributario.

2. Una segunda subcédula con los dividendos y participaciones provenientes de utilidades calculadas de conformidad con lo dispuesto en el parágrafo 2 del artículo 49 del Estatuto Tributario, y con los dividendos y participaciones provenientes de sociedades y entidades extranjeras. La renta líquida obtenida en esta subcédula estará gravada a la tarifa establecida en el inciso 2o de artículo 242 del Estatuto Tributario

INGRESOS DE LAS RENTAS DE DIVIDENDOS Y PARTICIPACIONES

Son ingresos de esta cédula los recibidos por concepto de dividendos y participaciones, y constituyen renta gravable en cabeza de los socios, accionistas, comuneros, asociados, suscriptores y similares, que sean personas naturales residentes y sucesiones ilíquidas de causantes que al momento de su muerte eran residentes, recibidos de distribuciones provenientes de sociedades y entidades nacionales, y de sociedades y entidades extranjeras

CAPITULO 3 RENTAS DE PENSIONES

INGRESOS DE LAS RENTAS DE PENSIONES

Son ingresos de esta cédula las pensiones de jubilación, invalidez, vejez, de sobrevivientes y sobre riesgos laborales, así como aquellas provenientes de indemnizaciones sustitutivas de las pensiones o las devoluciones de saldos de ahorro pensional.

Para efectos de establecer la renta líquida cedular, del total de ingresos se restarán los ingresos no constitutivos de renta y las rentas exentas, considerando los límites previstos en este Estatuto, y especialmente las rentas exentas a las que se refiere el numeral 5 del artículo 206.

CAPITULO 2 RENTAS DE TRABAJO

RENTA LÍQUIDA GRAVABLE DE LA CÉDULA GENERAL.

1. Se sumarán los ingresos obtenidos por todo concepto excepto los correspondientes a dividendos y ganancias ocasionales.

2. A la suma anterior, se le restarán los ingresos no constitutivos de renta imputables a cada ingreso.

3. Al valor resultante podrán restarse todas las rentas exentas y las deducciones especiales imputables a esta cédula, siempre que no excedan el cuarenta (40%) del resultado del numeral anterior, que en todo caso no puede exceder de cinco mil cuarenta (5.040) UVT.

4. En la depuración de las rentas no laborales y las rentas de capital se podrán restar los costos y los gastos que cumplan con los requisitos generales para su procedencia establecidos en las normas de este Estatuto y que sean imputables a estas rentas específicas

INGRESOS DE LA CÉDULA GENERAL

1. Rentas de trabajo: las señaladas en el artículo 103 de este Estatuto.

2. Rentas de capital: las obtenidas por concepto de intereses, rendimientos financieros, arrendamientos, regalías y explotación de la propiedad intelectual.

3. Rentas no laborales: se consideran ingresos de las rentas no laborales todos los que no se clasifiquen expresamente en ninguna otra cédula, con excepción de los dividendos y las ganancias ocasionales, que se rigen según sus reglas especiales.

CAPITULO 1 DETERMINACIÓN DEL IMPUESTO SOBRE LA RENTA DE LAS PERSONAS NATURALES

RENTAS LÍQUIDAS GRAVABLES.

Se sumarán las rentas líquidas cedulares obtenidas en las rentas de trabajo, de capital, no laborales y de pensiones. A esta renta líquida gravable le será aplicable la tarifa señalada en el artículo 241.

Las pérdidas de las rentas líquidas cedulares no se sumarán para efectos de determinar la renta líquida gravable. En cualquier caso, podrán compensarse en los términos del artículo 330 de este Estatuto

DETERMINACIÓN CEDULAR.

La depuración se efectuará de modo independiente en las siguientes tres (3) cédulas:

a) Rentas de trabajo, de capital y no laborales

b) Rentas de pensiones, y

c) Dividendos y participaciones.

La cédula de dividendos y participaciones no admite costos ni deducciones.

TITULO III GANACIAS OCASIONALES

CAPITULO 4 TARIFAS

PARA PERSONAS NATURALES EXTRANJERAS SIN RESIDENCIA.

La tarifa única sobre las ganancias ocasionales de fuente nacional de las personas naturales sin residencia en el país y de las sucesiones de causantes personas naturales sin residencia en el país, es diez por ciento (10%).

PARA PERSONAS NATURALES RESIDENTES.

La tarifa única del impuesto correspondiente a las ganancias ocasionales de las personas naturales residentes en el país, de las sucesiones de causantes personas naturales residentes en el país y de los bienes destinados a fines especiales, en virtud de donaciones o asignaciones modales, es diez por ciento (10%).

PARA LAS SOCIEDADES Y ENTIDADES NACIONALES Y EXTRANJERAS

Fíjase en diez por ciento (10%) la tarifa única sobre las ganancias ocasionales de las sociedades anónimas, de las sociedades limitadas, y de los demás entes asimilados a unas y otras, de conformidad con las normas pertinentes. La misma tarifa se aplicará a las ganancias ocasionales de las sociedades extranjeras de cualquier naturaleza y a cualesquiera otras entidades extranjeras.

CAPITULO 3 GANANCIAS OCASIONALES NETA

UTILIDAD EN LA VENTA DE LA CASA O APARTAMENTO.

Estarán exentas las primeras siete mil quinientas (7.500) UVT de la utilidad generada en la venta de la casa o apartamento de habitación de las personas naturales contribuyentes del impuesto sobre la renta y complementarios

DE LAS GANANCIAS OCASIONALES SE RESTAN LAS PÉRDIDAS OCASIONALES.

De las ganancias ocasionales determinadas en la forma prevista en este título se restan las pérdidas ocasionales, con lo cual se obtiene la ganancia o pérdida ocasional neta.

CAPITULO 2 GANANCIAS OCASIONALES EXENTAS

DONACIONES A DAMNIFICADOS POR LA ACTIVIDAD VOLCANICA DEL NEVADO DEl RUIZ.

Las donaciones en favor de personas damnificadas por la actividad volcánica del nevado del Ruiz que hagan el Fondo de Reconstrucción, "RESURGIR', o las entidades que laboran en la rehabilitación de las zonas afectadas por aquélla, estarán exentas del impuesto de ganancia ocasional.

GANANCIAS OCASIONALES EXENTAS.

1. El equivalente a las primeras siete mil setecientas (7.700) UVT del valor de un inmueble de vivienda urbana de propiedad del causante.

2. El equivalente a las primeras siete mil setecientas (7.700) UVT de un inmueble rural de propiedad del causante, independientemente de que dicho inmueble haya estado destinado a vivienda o a explotación económica. Esta exención no es aplicable a las casas, quintas o fincas de recreo.

3. El equivalente a las primeras tres mil cuatrocientas noventa (3.490) UVT del valor de las asignaciones que por concepto de porción conyugal o de herencia o legado reciban el cónyuge supérstite y cada uno de los herederos o legatarios, según el caso.

4. El 20% del valor de los bienes y derechos recibidos por personas diferentes de los legitimarios y/o el cónyuge supérstite por concepto de herencias y legados, y el 20% de los bienes y derechos recibidos por concepto de donaciones y de otros actos jurídicos inter vivos celebrados a título gratuito, sin que dicha suma supere el equivalente a dos mil doscientas noventa (2.290) UVT.

5. Igualmente están exentos los libros, las ropas y utensilios de uso personal y el mobiliario de la casa del causante.

CAPITULO 1 INGRESOS SUSCEPTIBLES

SE DETERMINAN POR EL EXCESO DE LO RECIBIDO SOBRE EL CAPITAL APORTADO.

Se consideran ganancias ocasionales, para toda clase de contribuyentes, las originadas en la liquidación de una sociedad de cualquier naturaleza por el exceso del capital aportado o invertido cuando la ganancia realizada no corresponda a rentas, reservas o utilidades comerciales repartibles como dividendo o participación, siempre que la sociedad a la fecha de la liquidación haya cumplido dos o más años de existencia. Su cuantía se determina al momento de la liquidación social

SE DETERMINA POR LA DIFERENCIA ENTRE EL PRECIO DE ENAJENACIÓN Y EL COSTO FISCAL DEL ACTIVO.

Se consideran ganancias ocasionales para los contribuyentes sujetos a este impuesto, las provenientes de la enajenación de bienes de cualquier naturaleza, que hayan hecho parte del activo fijo del contribuyente por un término de dos años o más. Su cuantía se determina por la diferencia entre el precio de enajenación y el costo fiscal del activo enajenado.

INGRESOS CONSTITUTIVOS DE GANANCIA OCASIONAL.

Se consideran ingresos constitutivos de ganancia ocasional los contemplados en los siguientes artículos, salvo cuando hayan sido taxativamente señalados como no constitutivos de renta ni ganancia ocasional

TITULLO IV REORGANIZACIONES EMPRESARIALES

CAPITULO 2 FUSIONES Y ESCISIONES

FUSIONES Y ESCISIONES REORGANIZATIVAS.

Se entiende por tales, aquellas fusiones en las cuales las entidades participantes en la fusión estén vinculadas entre sí y aquellas escisiones en las cuales la entidad escindente y las entidades beneficiarias, si existieren al momento de la escisión, estén vinculadas entre sí. También tendrán el carácter de fusiones reorganizativas aquellas fusiones por absorción entre una sociedad matriz y sus subordinadas.

FUSIONES Y ESCISIONES ADQUISITIVAS

Se entiende por tales, aquellas fusiones en las cuales las entidades participantes en la fusión no son vinculadas entre sí, y aquellas escisiones en las cuales la entidad escindente y las entidades beneficiarias, si existieren al momento de la escisión, no son vinculadas entre sí. Para efectos de la determinación de la existencia o no de vinculación, se acudirá a los criterios establecidos en el artículo 260-1 de este Estatuto.

CAPITULO 1 APORTES A SOCIEDADES

APORTES SOMETIDOS AL IMPUESTO

Si en el documento que contiene el acto jurídico del aporte no se manifiesta expresamente la voluntad de las partes de acogerse al tratamiento establecido en el artículo anterior, el aporte será considerado como una enajenación sometida al impuesto sobre la renta y complementarios, de acuerdo con las reglas generales de enajenación de activos. En este caso y para todos los efectos tributarios, el monto del ingreso gravado integrará el costo fiscal de los activos aportados.

APORTES A SOCIEDADES NACIONALES.

1. La sociedad receptora del aporte no realizará ingreso o pérdida como consecuencia del aporte, cuando a cambio del mismo se produzca emisión de acciones o cuotas sociales nuevas. En el caso de colocación de acciones o cuotas propias readquiridas, el ingreso de la sociedad receptora del aporte se determinará de acuerdo con las reglas generales aplicables a la enajenación de activos.

2. Para la sociedad receptora del aporte, el costo fiscal de los bienes aportados será el mismo que tenía el aportante respecto de tales bienes, de lo cual se dejará constancia en el documento que contenga el acto jurídico del aporte. Para efectos de depreciación o amortización fiscal en cabeza de la sociedad receptora del aporte, no habrá lugar a extensiones o reducciones en la vida útil de los bienes aportados, ni a modificaciones del costo fiscal base de depreciación o amortización.

3. El costo fiscal de las acciones o cuotas de participación recibidas por el aportante será el mismo costo fiscal que tenían los bienes aportados al momento del aporte en cabeza del aportante.

4. Los bienes aportados conservarán para efectos fiscales en la sociedad receptora, la misma naturaleza de activos fijos o movibles que tengan para el aportante en el momento del aporte.

5. En el documento que contenga el acto jurídico del aporte, el aportante y la sociedad receptora declararán expresamente sujetarse a las disposiciones del presente artículo y la Administración Tributaria podrá solicitar de cada uno de ellos el cumplimiento de las condiciones aquí establecidas según le apliquen.

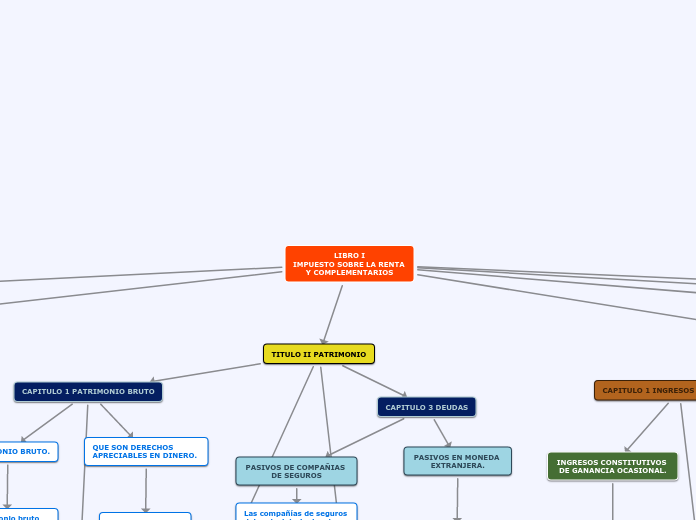

TITULO II PATRIMONIO

CAPITULO 1 PATRIMONIO BRUTO

QUE SE ENTIENDE POR POSESIÓN

Se entiende por posesión, el aprovechamiento económico, potencial o real, de cualquier bien en beneficio del contribuyente

QUE SON DERECHOS APRECIABLES EN DINERO.

Son derechos apreciables en dinero, los reales y personales, en cuanto sean susceptibles de ser utilizados en cualquier forma para la obtención de una renta.

PATRIMONIO BRUTO.

El patrimonio bruto está constituido por el total de los bienes y derechos apreciables en dinero poseídos por el contribuyente en el último día del año o período gravable.

CAPITULO 4 BIENES EXCENTOS

EFECTO DEL ESTADO DE SITUACIÓN FINANCIERA DE APERTURA (ESFA) EN LOS ACTIVOS Y PASIVOS, CAMBIOS EN POLÍTICAS CONTABLES Y ERRORES CONTABLES.

1. Para efectos fiscales, la reexpresión de activos y pasivos producto de la adopción por primera vez hacia un nuevo marco técnico normativo contable no generarán nuevos ingresos o deducciones, si dichos activos y pasivos ya generaron ingresos o deducciones en períodos anteriores. Así mismo el valor de los activos y pasivos determinados por la aplicación del nuevo marco técnico contable no tendrá efecto fiscal y se deberán mantener los valores patrimoniales del activo y pasivo declarados fiscalmente en el año o período gravable anterior.

2. Los activos y pasivos que por efecto de la adopción por primera vez del marco técnico normativo contable ya no sean reconocidos como tales, deberán mantener el valor patrimonial declarado fiscalmente en el año o período gravable anterior.

3. Los costos atribuidos a los activos y pasivos en la adopción por primera vez del marco técnico normativo contable no tendrán efectos fiscales. El costo fiscal de estos activos y pasivos será el declarado fiscalmente en el año o período gravable anterior, antes de la adopción por primera vez.

4. Los activos que fueron totalmente depreciados o amortizados fiscalmente antes del proceso de convergencia no serán objeto de nueva deducción por depreciación o amortización.

5. Cuando se realicen ajustes contables por cambios en políticas contables, estos no tendrán efectos en el impuesto sobre la renta y complementarios. El costo fiscal remanente de los activos y pasivos será el declarado fiscalmente en el año o período gravable anterior, antes del cambio de la política contable.

6. Cuando se realicen ajustes contables por correcciones de errores de períodos anteriores, se debe dar aplicación a lo establecido en los artículos 588 y 589 de este Estatuto, según corresponda. En todo caso cuando el contribuyente no realice las correcciones a que se refiere este numeral, el costo fiscal remanente de los activos y pasivos será el declarado fiscalmente en el año o período gravable anterior, antes del ajuste de corrección del error contable.

7. Incremento en los resultados acumulados por la conversión al nuevo marco técnico normativo. El incremento en los resultados acumulados como consecuencia de la conversión a los nuevos marcos técnicos normativos, no podrá ser distribuido como dividendo, sino hasta el momento en que tal incremento se haya realizado de manera efectiva; bien sea, mediante la disposición o uso del activo respectivo o la liquidación del pasivo correspondiente. El mismo procedimiento se aplicará cuando una entidad cambie de marco técnico normativo y deba elaborar un nuevo Estado de Situación Financiero de Apertura.

AJUSTES POR DIFERENCIA EN CAMBIO

Los ingresos, costos, deducciones, activos y pasivos en moneda extranjera se medirán al momento de su reconocimiento inicial a la tasa representativa del mercado.

CAPITULO 3 DEUDAS

PASIVOS EN MONEDA EXTRANJERA.

El nuevo texto es el siguiente:> Para efectos de este estatuto, no tienen el carácter de deudas, los siguientes conceptos

1. Las provisiones y pasivos contingentes según lo define la técnica contable.

2. Los pasivos laborales en los cuales el derecho no se encuentra consolidado en cabeza del trabajador, salvo la obligación de pensiones de jubilación e invalidez pensiones.

3. El pasivo por impuesto diferido.

4. En las operaciones de cobertura y de derivados no se reconoce la obligación por los ajustes de medición a valor razonable.

PASIVOS DE COMPAÑIAS DE SEGUROS

Las compañías de seguros deben incluir dentro de su pasivo:

1. El valor de los siniestros, pólizas dotales, rentas vitalicias y dividendos vencidos y pendientes de pago en el último día del año o período gravable.

2. El importe de los siniestros avisados.

3. Las cuotas vencidas y pendientes de pago, provenientes de contratos de renta vitalicia.

4. Las indemnizaciones y dividendos que los asegurados hayan dejado a interés en poder de la compañía, más los intereses acumulados sobre aquellos, de acuerdo con los contratos, y

5. El importe que, al fin de año, tenga la reserva matemática o la técnica exigida por la ley.

CAPITULO 2 PATRIMONIO LIQUIDO

CONCEPTO

El patrimonio líquido gravable se determina restando del patrimonio bruto poseído por el contribuyente en el último día del año o período gravable el monto de las deudas a cargo del mismo, vigentes en esa fecha.

TITULO I RENTA

CAPITULO 6 RENTA LIQUIDA

LA UTILIDAD EN LA ENAJENACIÓN DE ACTIVOS FIJOS POSEIDOS POR MENOS DE DOS AÑOS ES RENTA LIQUIDA.

No se considera ganancia ocasional sino renta líquida, la utilidad en la enajenación de bienes que hagan parte del activo fijo del contribuyente y que hubieren sido poseídos por menos de dos años.

Para la determinación del costo del activo fijo enajenado, se tendrá en cuenta lo contemplado en el capítulo II del Título I de este Libro, en cuanto le sea aplicable

DETERMINACIÓN DE LA RENTA LIQUIDA

La renta líquida está constituida por la renta bruta menos las deducciones que tengan relación de causalidad con las actividades productoras de renta.

La renta líquida es renta gravable y a ella se aplican las tarifas respectivas, salvo cuando existan rentas exentas, en cuyo caso se restan para determinar la renta gravable.

CAPITULO 9 TARIFAS DEL IMPUESTO DE RENTA

1. El beneficio de la progresividad para aquellos contribuyentes que hayan accedido al mismo, no se extenderá con ocasión de lo aquí previsto.

2. A partir de la entrada en vigencia de la presente ley, los contribuyentes que hayan accedido al beneficio liquidarán el impuesto aplicando la tabla del numeral 5 de este parágrafo de acuerdo con el número de años contados desde la fecha de inicio de la actividad económica.

3. Los contribuyentes que hayan accedido al beneficio y que durante ese tiempo hayan incurrido en pérdidas fiscales y obtenido rentas líquidas, deberán liquidar el impuesto aplicando la tabla del numeral 5 de este parágrafo de acuerdo con el número de años contados desde la fecha de inicio de operaciones en los que no hayan incurrido en pérdidas fiscales.

4. Los contribuyentes que hayan accedido al beneficio y que durante ese tiempo únicamente hayan incurrido en pérdidas fiscales, deberán liquidar el impuesto aplicando la tabla del numeral 5 de este parágrafo desde el año gravable en que obtengan rentas líquidas gravables, que, en todo caso, no podrá ser superior a 5 años.

5. Tabla de Progresividad en la Tarifa para las sociedades constituidas bajo la Ley 1429 de 2010:

AÑO TARIFA

Primer año 9%+(TG-9%)*0

Segundo año 9%+(TG-9%)*0

Tercer año 9%+(TG-9%)*0.25

Cuarto año 9%+(TG-9%)*0.50

Quinto año 9%+(TG-9%)*0.75

Sexto año y siguientes TG

CAPITULO 10 DESCUENTOS TRIBUTARIOS

LIMITE DE LOS DESCUENTOS

En ningún caso los descuentos tributarios pueden exceder el valor del impuesto básico de renta.

La determinación del impuesto después de descuentos, en ningún caso podrá ser inferior al 75% del impuesto determinado por el sistema de renta presuntiva sobre patrimonio líquido, antes de cualquier descuento tributario

Los contribuyentes que inviertan en acciones que se coticen en bolsa, en empresas exclusivamente agropecuarias, en las que la propiedad accionaria esté altamente democratizada según lo establezca el reglamento, tendrán derecho a descontar el valor de la inversión realizada, sin que exceda del uno por ciento (1%) de la renta líquida gravable del año gravable en el cual se realice la inversión.

El descuento a que se refiere el presente artículo procederá siempre que el contribuyente mantenga la inversión por un término no inferior a dos (2) años.

CAPITULO 5 DEDUCCIONES

VALOR DE LOS GASTOS EN ESPECIE.

El valor de los pagos o abonos en especie, que sean constitutivos de expensas necesarias o inversiones amortizables, se determina por el valor comercial de las especies en el momento de la entrega.

REALIZACIÓN DE LA DEDUCCIÓN PARA LOS OBLIGADOS A LLEVAR CONTABILIDAD

1. Los siguientes gastos, aunque devengados contablemente, generarán diferencias y su reconocimiento fiscal se hará en el momento en que lo determine este estatuto:

a) En las transacciones que generen intereses implícitos de conformidad con los marcos técnicos normativos contables, para efectos del impuesto sobre la renta y complementarios, solo se considerará como deducción el valor nominal de la transacción o factura o documento equivalente, que contendrá dichos intereses implícitos. En consecuencia, cuando se devengue la deducción por intereses implícitos, el mismo no será deducible;

b) Las pérdidas generadas por la medición a valor razonable, con cambios en resultados, tales como propiedades de inversión, serán deducibles al momento de su enajenación o liquidación, lo que suceda primero;

c) Los gastos por provisiones asociadas a obligaciones de monto o fecha inciertos, incluidos los costos por desmantelamiento, restauración y rehabilitación; y los pasivos laborales en donde no se encuentre consolidada la obligación laboral en cabeza del trabajador, solo serán deducibles en el momento en que surja la obligación de efectuar el respectivo desembolso con un monto y fecha ciertos, salvo las expresamente aceptadas por este estatuto, en especial lo previsto en el artículo 98 respecto de las compañías aseguradoras y los artículos 112 y 113;

d) Los gastos que se origen por actualización de pasivos estimados o provisiones no serán deducibles del impuesto sobre la renta y complementarios, sino hasta el momento en que surja la obligación de efectuar el desembolso con un monto y fecha cierto y no exista limitación alguna;

e) El deterioro de los activos, salvo en el caso de los activos depreciables, será deducible del impuesto sobre la renta y complementarios al momento de su enajenación o liquidación, lo que suceda primero, salvo lo previsto en este estatuto; en especial lo establecido en los artículos 145 y 146;

f) Las deducciones que de conformidad con los marcos técnicos normativos contables deban ser presentados dentro del otro resultado integral, no serán objeto del impuesto sobre la renta y complementarios, sino hasta el momento en que, de acuerdo con la técnica contable, deban ser presentados en el estado de resultados, o se reclasifique en el otro resultado integral contra un elemento del patrimonio, generando una pérdida para fines fiscales producto de la enajenación, liquidación o baja en cuentas del activo o pasivo cuando a ello haya lugar.

2. Los gastos que no cumplan con los requisitos establecidos en este estatuto para su deducción en el impuesto sobre la renta y complementarios, generarán diferencias permanentes. Dichos gastos comprenden, entre otros:

a) Las deducciones devengadas por concepto de la aplicación del método de participación patrimonial, incluyendo las pérdidas, de conformidad con los marcos técnicos normativos contables;

b) El impuesto sobre la renta y complementarios y los impuestos no comprendidos en el artículo 115 de este estatuto;

c) Las multas, sanciones, penalidades, intereses moratorios de carácter sancionatorio y las condenas provenientes de procesos administrativos, judiciales o arbitrales diferentes a las laborales con sujeción a lo prevista en el numeral 3 del artículo 107-1 de este estatuto;

d) Las distribuciones de dividendos;

e) Los impuestos asumidos de terceros.

REALIZACIÓN DE LAS DEDUCCIONES PARA LOS NO OBLIGADOS A LLEVAR CONTABILIDAD.

Para los contribuyentes no obligados a llevar contabilidad se entienden realizados las deducciones legalmente aceptables cuando se paguen efectivamente en dinero o en especie o cuando su exigibilidad termine por cualquier otro modo que equivalga legalmente a un pago.

CAPITULO 11 PRECIOS DE TRANSFERENCIA

Para efectos del impuesto sobre la renta y complementarios, se considera que existe vinculación cuando un contribuyente se encuentra en uno o más de los siguientes casos

1. Subordinadas

a) Una entidad será subordinada o controlada cuando su poder de decisión se encuentre sometido a la voluntad de otra u otras personas o entidades que serán su matriz o controlante, bien sea directamente, caso en el cual aquella se denominará filial, o con el concurso o por intermedio de las subordinadas de la matriz, en cuyo caso se llamará subsidiaria;

b) Será subordinada una sociedad cuando se encuentre en uno o más de los siguientes casos:

i) Cuando más del 50% de su capital pertenezca a la matriz, directamente o por intermedio o con el concurso de sus subordinadas, o de las subordinadas de estas. Para tal efecto, no se computarán las acciones con dividendo preferencial y sin derecho a voto;

ii) Cuando la matriz y las subordinadas tengan conjunta o separadamente el derecho de emitir los votos constitutivos de la mayoría mínima decisoria en la junta de socios o en la asamblea, o tengan el número de votos necesarios para elegir la mayoría de miembros de la junta directiva, si la hubiere;

iii) Cuando la matriz, directamente o por intermedio o con el concurso de las subordinadas, en razón de un acto o negocio con la sociedad controlada o con sus socios, ejerza influencia dominante en las decisiones de los órganos de administración de la sociedad;

iv) Igualmente habrá subordinación, cuando el control conforme a los supuestos previstos en el presente artículo, sea ejercido por una o varias personas naturales o jurídicas o entidades o esquemas de naturaleza no societario, bien sea directamente o por intermedio o con el concurso de entidades en las cuales esta posean más del cincuenta (50%) del capital o configuren la mayoría mínima para la toma de decisiones o ejerzan influencia dominante en la dirección o toma de decisiones de la entidad;

v) Igualmente habrá subordinación cuando una misma persona natural o unas mismas personas naturales o jurídicas, o un mismo vehículo no societario o unos mismos vehículos no societarios, conjunta o separadamente, tengan derecho a percibir el cincuenta por ciento de las utilidades de la sociedad subordinada.

2. Sucursales, respecto de sus oficinas principales.

3. Agencias, respecto de las sociedades a las que pertenezcan.

4. Establecimientos permanentes, respecto de la empresa cuya actividad realizan en todo o en parte.

5. Otros casos de Vinculación Económica

CAPITULO 8 RENTA GRAVABLE ESPECIAL

DIFERENCIA PATRIMONIAL EN LA PRIMERA DECLARACIÓN

Si se presenta declaración de renta y patrimonio por primera vez y el patrimonio líquido resulta superior a la renta gravable ajustada como se indica en el artículo anterior, el mayor valor patrimonial se agrega a la renta gravable determinada por el sistema ordinario.

AJUSTE PARA EL CÁLCULO.

Para efectos de la determinación de la renta por comparación de patrimonios, a la renta gravable se adicionará el valor de la ganancia ocasional neta y las rentas exentas. De esta suma, se sustrae el valor de los impuestos de renta y complementarios pagados durante el año gravable.

En lo concerniente al patrimonio se harán previamente los ajustes por valorizaciones y desvalorizaciones nominales.

RENTA POR COMPARACIÓN PATRIMONIAL

Cuando la suma de la renta gravable, las rentas exentas y la ganancia ocasional neta, resultare inferior a la diferencia entre el patrimonio líquido del último período gravable y el patrimonio líquido del período inmediatamente anterior, dicha diferencia se considera renta gravable, a menos que el contribuyente demuestre que el aumento patrimonial obedece a causas justificativas.

CAPITULO 7 RENTAS EXCENTAS

EXENCIÓN DE PRESTACIONES PROVENIENTES DE UN FONDO DE PENSIONES.

Las prestaciones por causa de vejez sólo tendrán este tratamiento cuando el beneficiario haya cumplido cincuenta y cinco (55) años de edad y haya pertenecido al Fondo durante un período no inferior a cinco (5) años.

RENTAS DE TRABAJO EXENTAS.

Están gravados con el impuesto sobre la renta y complementarios la totalidad de los pagos o abonos en cuenta provenientes de la relación laboral o legal y reglamentaria, con excepción de los siguientes:

1. Las indemnizaciones por accidente de trabajo o enfermedad.

2. Las indemnizaciones que impliquen protección a la maternidad.

3. Lo recibido por gastos de entierro del trabajador.

Cuando el salario mensual promedio a que se refiere este numeral exceda de 350 UVT la parte no gravada se determinará así:

Salario mensual Parte

Promedio No gravada %

Entre 350UVT Y410UVT el 90%

Entre 410UVT Y470UVT el 80%

Entre 470UVT Y530UVT el 60%

Entre 530UVT Y590UVT el 40%

Entre 590UVT Y650UVT el 20%

De 650UVT el 0%

CAPITULO 4 RENTAS BRUTAS ESPECIALES

ACTIVOS BIOLÓGICOS.

1. Productores porque cumplen con las siguientes características:

a) Se utiliza en la producción o suministro de productos agrícolas o pecuarios;

b) Se espera que produzca durante más de un periodo;

c) Existe una probabilidad remota de que sea vendida como producto agropecuario excepto por ventas incidentales de raleos y podas.

2. Consumibles porque proceden de activos biológicos productores o cuyo ciclo de producción sea inferior a un año y su vocación es ser:

a) Enajenados en el giro ordinario de los negocios, o

b) Consumidos por el mismo contribuyente, lo cual comprende el proceso de transformación posterior.

LA RENTA BRUTA DE LOS SOCIOS O ACCIONISTAS ES LA PARTE GRAVABLE DE LOS DIVIDENDOS O PARTICIPACIONES PERCIBIDOS.

CAPITULO 3 RENTA BRUTA

SANEAMIENTO DE BIENES RAICES

Para los efectos previstos en el artículo anterior, en las declaraciones de renta y complementarios del año gravable de 1995, los contribuyentes podrán ajustar al valor comercial los bienes raíces poseídos a 31 de diciembre de dicho año.

COMPOSICIÓN DE LA RENTA BRUTA

Está constituida por la suma de los ingresos netos realizados en el año o período gravable que no hayan sido exceptuados expresamente en los artículos 36 a 57, y 300 a 305. Cuando la realización de tales ingresos implique la existencia de costos, la renta bruta está constituida por la suma de dichos ingresos menos los costos imputables a los mismos

CAPITULO 2 COSTOS

Para los contribuyentes que estén obligados a llevar contabilidad, los costos realizados fiscalmente son los costos devengados contablemente en el año o período gravable.

1. Los siguientes costos, aunque devengados contablemente, generarán diferencias y su reconocimiento fiscal se hará en el momento en que lo determine este Estatuto y se cumpla con los requisitos para su procedencia previstos en este Estatuto:

a) Las pérdidas por deterioro de valor parcial del inventario por ajustes a valor neto de realización, solo serán deducibles al momento de la enajenación del inventario;

b) En las adquisiciones que generen intereses implícitos de conformidad con los marcos técnicos normativos contables, para efectos del impuesto sobre la renta y complementarios, solo se considerará como costo el valor nominal de la adquisición o factura o documento equivalente, que contendrá dichos intereses implícitos. En consecuencia, cuando se devengue el costo por intereses implícitos, el mismo no será deducible;

c) Las pérdidas generadas por la medición a valor razonable, con cambios en resultados, tales como propiedades de inversión, serán deducibles o tratados como costo al momento de su enajenación o liquidación, lo que suceda primero;

d) Los costos por provisiones asociadas a obligaciones de monto o fecha inciertos, incluidos los costos por desmantelamiento, restauración y rehabilitación; y los pasivos laborales en donde no se encuentre consolidada la obligación laboral en cabeza del trabajador, solo serán deducibles en el momento en que surja la obligación de efectuar el respectivo desembolso con un monto y fecha ciertos, salvo las expresamente aceptadas por este Estatuto, en especial lo previsto en el artículo 98 respecto de las compañías aseguradoras y los artículos 112 y 113;

e) Los costos que se origen por actualización de pasivos estimados o provisiones no serán deducibles del impuesto sobre la renta y complementarios, sino hasta el momento en que surja la obligación de efectuar el desembolso con un monto y fecha ciertos y no exista limitación alguna;

f) El deterioro de los activos, salvo en el caso de los activos depreciables, será deducible del impuesto sobre la renta y complementarios al momento de su enajenación o liquidación, lo que suceda primero, salvo lo mencionado en este Estatuto; en especial lo previsto en los artículos 145 y 146;

g) Los costos que de conformidad con los marcos técnicos normativos contables deban ser presentados dentro del otro resultado integral, no serán objeto del impuesto sobre la renta y complementarios, sino hasta el momento en que, de acuerdo con la técnica contable, deban ser presentados en el estado de resultados, o se reclasifique en el otro resultado integral contra un elemento del patrimonio, generando una pérdida para fines fiscales producto de la enajenación, liquidación o baja en cuentas del activo o pasivo cuando a ello haya lugar.

2. El costo devengado por inventarios faltantes no será deducible del impuesto sobre la renta y complementarios, sino hasta la proporción determinada de acuerdo con el artículo 64 de este Estatuto. En consecuencia, el mayor costo de los inventarios por faltantes constituye una diferencia permanente.

CAPITULO 1 INGRESOS

LA UTILIDAD EN LA VENTA DE CASA O APARTAMENTO DE HABITACIÓN.

10% si fue adquirida durante el año 1986

20% si fue adquirida durante el año 1985

30% si fue adquirida durante el año 1984

40% si fue adquirida durante el año 1983

50% si fue adquirida durante el año 1982

60% si fue adquirida durante el año 1981

70% si fue adquirida durante el año 1980

80% si fue adquirida durante el año 1979

90% si fue adquirida durante el año 1978

100% si fue adquirida antes del 1o. de enero de 1978.

DEFINICIÓN DE DIVIDENDOS O PARTICIPACIONES EN UTILIDADES.

Se entiende por dividendos o participaciones en utilidades

La transferencia de utilidades que corresponden a rentas y ganancias ocasionales de fuente nacional obtenidas a través de los establecimientos permanentes o sucursales en Colombia de personas naturales no residentes o sociedades y entidades extranjeras, a favor de empresas vinculadas en el exterior

Toda distribución de beneficios, en dinero o en especie, con cargo a patrimonio que se realice a los socios, accionistas, comuneros, asociados, suscriptores o similares, excepto la disminución de capital y la prima en colocación de acciones

VALOR DE LOS INGRESOS EN ESPECIE

El valor de los pagos o abonos en especie que sean constitutivos de ingresos, se determina por el valor comercial de las especies en el momento de la entrega.

Si en pago de obligaciones pactadas en dinero se dieren especies, el valor de éstas se determina, salvo prueba en contrario, por el precio fijado en el contrato.

REALIZACIÓN DEL INGRESO PARA LOS OBLIGADOS A LLEVAR CONTABILIDAD

Los ingresos realizados fiscalmente son los ingresos devengados contablemente en el año o período gravable

Los ingresos que de conformidad con los marcos técnicos normativos contables deban ser presentados dentro del otro resultado integral, no serán objeto del impuesto sobre la renta y complementarios

Los ingresos provenientes por contraprestación variable, entendida como aquella sometida a una condición –como, por ejemplo, desempeño en ventas, cumplimiento de metas

Los pasivos por ingresos diferidos producto de programas de fidelización de clientes deberán ser reconocidos como ingresos en materia tributaria

Los ingresos por reversiones de deterioro acumulado de los activos

Los ingresos por reversiones de provisiones asociadas a pasivos, no serán objeto del impuesto sobre la renta y complementarios, en la medida en que dichas provisiones no hayan generado un gasto deducible de impuestos en períodos anteriores

Los ingresos devengados por la medición a valor razonable, con cambios en resultados, tales como propiedades de inversión, no serán objeto del Impuesto sobre la Renta y Complementarios, sino hasta el momento de su enajenación o liquidación, lo que suceda primero

Los ingresos devengados por concepto de la aplicación del método de participación patrimonial de conformidad con los marcos técnicos normativos contables, no serán objeto del impuesto sobre la renta y complementarios

En las transacciones de financiación que generen ingresos por intereses implícitos de conformidad con los marcos técnicos normativos contables

En el caso de los dividendos provenientes de sociedades nacionales y extranjeras numeral 2

En el caso de los dividendos provenientes de sociedades nacionales y extranjeras numeral 1

REALIZACIÓN DEL INGRESO PARA LOS NO OBLIGADOS A LLEVAR CONTABILIDAD

Se reciben efectivamente en dinero o en especie, en forma que equivalga legalmente a un pago, o cuando el derecho a exigirlos se extingue por cualquier otro modo legal distinto al pago

Los ingresos por concepto de auxilio de cesantías y los intereses sobre cesantías

Los ingresos provenientes de la enajenación de bienes inmuebles

Los ingresos por concepto de dividendos o participaciones en utilidades

LOS INGRESOS SON BASE DE LA RENTA LIQUIDA

La renta líquida gravable se determina así

De la renta bruta se restan las deducciones realizadas, con lo cual se obtiene la renta líquida

De los ingresos netos se restan, cuando sea el caso, los costos realizados imputables a tales ingresos, con lo cual se obtiene la renta bruta

Se restan las devoluciones, rebajas y descuentos, con lo cual se obtienen los ingresos netos

la suma de todos los ingresos ordinarios y extraordinarios realizados en el año o período gravable

DISPOSICIONES GENERALES

SUJETOS PASIVOS

CONCEPTO DE SOCIEDADES Y ENTIDADES NACIONALES PARA EFECTOS TRIBUTARIOS

Haber sido constituidas en Colombia, de acuerdo con las leyes vigentes en el país

Tener su domicilio principal en el territorio colombiano

SOCIEDADES Y ENTIDADES SOMETIDAS AL IMPUESTO

Las sociedades y entidades extranjeras son gravadas únicamente sobre sus rentas y ganancias ocasionales de fuente naciona

sus rentas y ganancias ocasionales de fuente nacional como sobre las que se originen de fuentes fuera de Colombia

Las sociedades y entidades nacionales son gravadas

BIENES DESTINADOS A FINES ESPECIALES

Los bienes destinados a fines especiales, en virtud de donaciones o asignaciones modales

Están sometidos al impuesto sobre la renta y complementarios

RESIDENCIA PARA EFECTOS TRIBUTARIOS

Encontrarse, por su relación con el servicio exterior del Estado colombiano o con personas que se encuentran en el servicio exterior del Estado colombiano

Exentos de tributación en el país en el que se encuentran en misión respecto de toda o parte de sus rentas y ganancias ocasionales durante el respectivo año o periodo gravable

Ser nacionales y que durante el respectivo año o periodo gravable

Tengan residencia fiscal en una jurisdicción calificada por el Gobierno Nacional como paraíso fiscal

Habiendo sido requeridos por la Administración Tributaria para ello, no acrediten su condición de residentes en el exterior para efectos tributarios

El cincuenta por ciento (50%) o más de sus activos se entiendan poseídos en el país

El cincuenta por ciento (50%) o más de sus bienes sean administrados en el país

El cincuenta por ciento (50%) o más de sus ingresos sean de fuente nacional

Su cónyuge o compañero permanente no separado legalmente o los hijos dependientes menores de edad, tengan residencia fiscal en el país

Permanecer continua o discontinuamente en el país por más de ciento ochenta y tres (183) días calendario

Incluyendo días de entrada y salida del país

Durante un periodo cualquiera de trescientos sesenta y cinco (365) días calendario consecutivos

IMPUESTO DE LAS PERSONAS NATURALES, RESIDENTES Y NO RESIDENTES

Las personas naturales, nacionales o extranjeras, residentes en el país y las sucesiones ilíquidas

Están sujetas al impuesto sobre la renta y complementarios en lo concerniente a sus rentas y ganancias ocasionales

LOS CÓNYUGES SE GRAVAN EN FORMA INDIVIDUAL

Los cónyuges, individualmente considerados, son sujetos gravables en cuanto a sus correspondientes bienes y rentas.

Durante el proceso de liquidación de la sociedad conyugal, el sujeto del impuesto sigue siendo cada uno de los cónyuges, o la sucesión ilíquida, según el caso

LAS PERSONAS NATURALES ESTAN SOMETIDAS AL IMPUESTO

Las personas naturales y las sucesiones ilíquidas están sometidas al impuesto sobre la renta y complementarios

La sucesión es ilíquida entre la fecha de la muerte del causante y aquélla en la cual se ejecutorie la sentencia aprobatoria

DECLARACIÓN VOLUNTARIA DEL IMPUESTO SOBRE LA RENTA.

El impuesto sobre la renta y complementariosa cargo de los contribuyentes no obligados a declarar

Es el que resulte de sumar las retenciones en la fuente por todo concepto que deban aplicarse a los pagos o abonos en cuenta

EL IMPUESTO SOBRE LA RENTA Y SUS COMPLEMENTARIOS CONSTITUYEN UN SOLO IMPUESTO.

Para los demás contribuyentes, los que se liquidan con base en la renta, en las ganancias ocasionales y en la transferencia

Para las personas naturales, sucesiones ilíquidas, y bienes destinados a fines especiales en virtud de donaciones o asignaciones modales