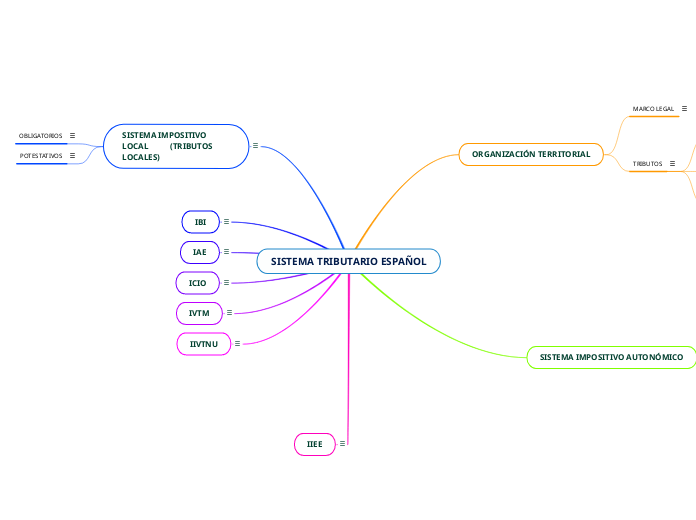

SISTEMA TRIBUTARIO ESPAÑOL

IIEE

- Alcohol y bebidas alcohólicas.

- Tabaco.

- Hidrocarburos.

- Matriculación de medios de transporte.

Su razón es recaudatoria, ya que el consumo de estos genera costes sociales. Aquí adjunto una lista más extensa de cuales son los Impuestos especiales en España.

https://sede.agenciatributaria.gob.es/Sede/impuestos-especiales-medioambientales.html

IIVTNU

Se trata del incremento de valor que experimentan los terrenos urbanos y se ponen de manifiesto a través de la transmisión de la propiedad.

El sujeto pasivo es quien obtiene la ganancia que supone el incremento de valor, quien transmite el terreno o el dcho de este.

El porcentaje aplicable se determina por cada ayuntamiento, sin exceder los limites señalados (30%). El impuesto ha de devengarse en los siguientes 30 dias habiles desde que se transmite el derecho.

IVTM

Es un impuesto de titularidad municipal de carácter obligatorio.

El hecho imponible es la titularidad de los vehículos de tracción mecánica aptos para circular por la vía pública.

El periodo impositivo coincide con el año natural salvo cuando se adquiera por primera vez el vehiculo. Entonces empieza a contar desde la fecha de adquisición hasta que acabe el año natural.

De esta misma forma temporal se produce el devengo.

ICIO

El ICIO se considera un impuesto de carácter potestativo y se configura como un impuesto indirecto.

El hecho imponible se realiza por la realización de construcciones, instalaciones u obras en el término municipal para de esta forma se exija la licencia de obras o actividad de gestión correspondiente.

El sujeto pasivo es el dueño de la construcción, obra u modificación independientemente de si este es propietario o no del inmueble sobre el que se realice.

La base imponible es el coste real y efectivo de la construcción obra o instalación. El tipo de gravamen no podrá superar un 4% de cuota.

IAE

El Impuesto sobre Actividades Económicas tiene caracter obligatorio, directo y real y además es de gestión compartida, municipal y censal.

El hecho imponible es simplemente desarrollar actividades empresariales, profesionales o artísticas en territorio nacional. El sujeto pasivo son aquellos que desarrollen este ejercicio.

Las tarifas del IAE se detallan en función de la CNAE, siendo distintas para cada actividades que realicen los contribuyentes.

La cuota de tarifa puede ser de 3 clases: mínimas municipales, provinciales o nacionales.

Además de esto se tendrá en cuenta la superficie de los locales en los que se realicen dichas actividades.

La gestión la realizan los ayuntamientos y el propio estado.

El periodo impositivo es el periodo de tiempo en el que se entiende realizado el hecho imponible, siendo el momento de devengo el primer día del periodo impositivo.

IBI

Uno de los 3 impuestos que solicitan los ayuntamientos.

El hecho imponible es la titularidad de los siguientes dchos sobre los bienes inmuebles:

-De una concesión administrativa sobre los propios inmuebles o de los efectos publicos que se hallen afectos

-De un dcho real de superficie.

-De un dcho real de usufructo

-Del dcho de propiedad.

Este impuesto se devenga el día 1 de cada año, siendo el sujeto pasivo el ostentador del derecho consitutivo de hecho imponible impuesto. Quienes ostenten la titularidad catastral son los sujetos pasivos.

La base imponible de este impuesto la constituye el valor catastral de los bienes inmuebles. Esta se realiza por la ponencia de valores.

La cuota íntegra se obtiene de aplicar el tipo de gravamen a la base liquidable del impuesto, el cual será el que determine cada ayuntamiento según la ordenanza fiscal del IBI (nunca inferior al 0,4% ni superior al 1,1%).

SISTEMA IMPOSITIVO LOCAL (TRIBUTOS LOCALES)

Las Haciendas locales tienen a su disposición un conjunto de impuestos cuyo establecimiento puede ser impositivo o potestativo (obligatorio o a libre decisión). Estos se regulan por el estado pero son en beneficio de las entidades locales o municipios en concreto. Estas ultimas tienen competencias de regulación que tramitan mediante ordenanzas municipales las cuales no tienen rango de ley.

POTESTATIVOS

- -TASAS.

- -CONTRIBUCIONES ESPECIALES

- CONTRUCCIONES, INSTALACIONES Y OBRAS

- INCREMENTO DE VALOR DE TERRENOS

- GASTOS SUNTUARIOS

OBLIGATORIOS

SISTEMA IMPOSITIVO AUTONÓMICO

La Constitución impone una serie de límites en lo relativo a la facultad recaudatoria de las CCAA: habrán de respetar la reserva de ley de los elementos esenciales del tributo; tendrán que seguir el principio de territorialidad; no podrán crear tributos aduaneros y evitar privilegios económicos y sociales, así como respetar el principio de solidaridad con respecto al resto de autonomías.

TRIBUTOS AUTONOMICOS CEDIDOS

Son aquellos que se ceden exclusivamente a las CCAAS para que puedan financiarse. Se ceden incluso parte de sus regulaciones normativas, no dejando de pertenecer su titularidad al Estado. Entre ellos están: IRPF, IP, ISD, ITPADJ.

TRIBUTOS AUTONOMICOS PROPIOS

Pertenecen a cada comunidad y gravan aspectos como la contaminación del medio ambiente, e juego, las grandes superficies comerciales, etc. Suelen tener incidencia reducida. Cada comunidad puede establecer los suyos propios de acuerdo a sus intereses, siendo estos limitados a su zona territorial.

ORGANIZACIÓN TERRITORIAL

TRIBUTOS

QUÉ SON: prestaciones económicas exigidas por las Administraciones Públicas que provienen de los ingresos publicos. Suceden en consecuencia del deber de contribución para generar ingresos que sostengan el gasto público.

CONTRIBUCIONES ESPECIALES

Tributos cuyo hecho imponible consiste en la obtención por ele obligado tributario de un beneficio o de un aumento de valor de sus bienes como consecuencia de la realización de obras públicas o de mejoras en servicios públicos. Los inicia la Administración sin dirigirse a un usuario en concreto pero todos los sujetos que la disfruten tienen que contribuir para su desarrollo. Ejemplo: asfaltado y alumbrado de un tramo de calle.

IMPUESTOS

Tributos exigidos sin contraprestación cuyo hecho imponible lo constituyen negocios, actos o hechos que ponen de manifiesto la capacidad económica del contribuyente. No supone la intervención de la Administración, si del sujeto pasivo. Se clasifican en dos.

INDIRECTOS

-QUÉ SON: impuestos que se aplican sobre una manifestación indirecta de la capacidad económica.

-IVA: El Impuesto sobre el Valor Añadido (IVA) es un tributo de naturaleza indirecta que grava al consumo. Es un incremento de un porcentaje en el precio de cada artículo que se compra y de cada servicio que se recibe.

-impuestos especiales: los veremos más detalladamente en este mapa.

-Construcciones, instalaciones y obras.

-Primas de seguros.

-IGIC: iva de Canarias.

DIRECTOS

QUÉ SON: impuestos que se aplican de una manifestación directa e indirecta de la capacidad económica. Gravan la riqueza. Tipos:

SOBRE LA RENTA:

-Renta prsas. físicas(IRPF): recae sobre la obtención de renta de un sujeto residente en España en un periodo impositivo concreto.

-Renta No residentes: se atribuye a quien no reside en España pero si a quien tiene su renta en el territorio.

-Renta Sociedades (IS): recae sobre el beneficio que obtienen las empresas de su actividad y se aplica sobre el beneficio neto.

-Actividades económicas.

SOBRE EL PATRIMONIO:

-Patrimonio: Recae sobre quienes tienen unos bienes que poseen restadas las cargas, deudas u obligaciones.

-Bienes inmuebles:

-Vehículos.

-Plusvalía de terrenos.

-Sucesiones y donaciones: recae sobre quien las recibe.

TASAS

Es el tributo cuya obligación tiene como hecho generador la prestación efectiva por el Estado de un servicio público individualizado en el contribuyente. Ej. ITV, tasa circulación, renovar DNI.

MARCO LEGAL

-CONSITUCIÓN

-LGT

-LGP

-LEYES REGULADORAS DE CADA TRIBUTO

-REGLAMENTOS A RAIZ DE LEYES TRIBUTARIAS

-OTRAS NORMAS: convenios, tratados internacionales, leyes orgánicas de financiación de comunidades autónomas, ley de presupuestos generales del estado, ley reguladora de haciendas locales.