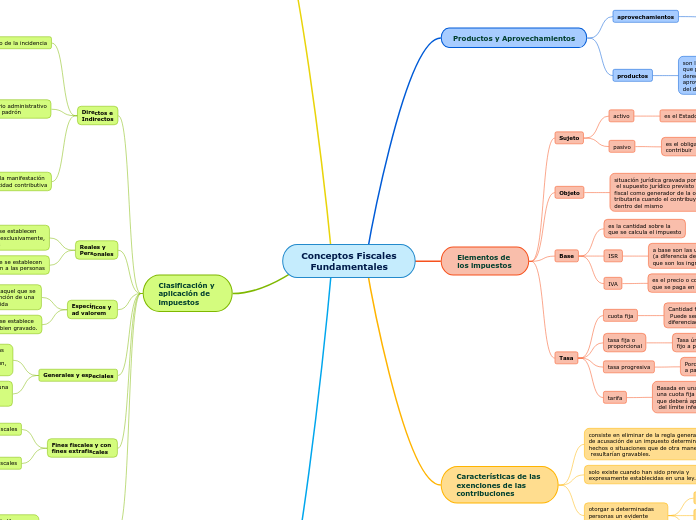

Conceptos Fiscales

Fundamentales

Clasificación de las

Leyes Fiscales

Las Leyes Municipales

son todas aquellas expedidas

por los Congresos

Locales para que tengan

aplicación en los municipios

pertenecientes a cada

Estado.

Leyes para el Distrito Federal

aquellas expedidas por el

Congreso de la Unión

cuando actúa como órgano

legislativo local

Las Leyes Estatales

aquellas que tiene vigencia en

el territorio de un Estado o

entidad federativa.

Leyes Federales

son las que tiene aplicación

en toda la República Mexicana

1. Constitución Política de los Estados Unidos Mexicanos.

2. Leyes reglamentarias de la Constitución.

3. Leyes Fiscales específicas.

4. Código Fiscal de la federación.

5. Derecho común federal.

Clasificación y

aplicación de

impuestos

Alcabalatorios

son aquellos que gravan la libre

circulación de mercancías de una

entidad a otra o dentro de la misma

entidad.

Impuestos diferenciales

Impuestos de introducción

Impuestos de extracción

Impuesto al tránsito

Fines fiscales y con

fines extrafiscales

fines extrafiscales

son aquellos que se establecen

sin el ánimo de recaudarlos

ni de obtener de ellos ingresos

para satisfacer el presupuesto

fines fiscales

son aquellos que se

establecen para ser

recaudados

Generales y especiales

el especial es el que grava una

actividad determinada en

forma aislada.

el general es el que grava diversas

actividades u operaciones, pero

que tienen un denominador común,

por ser de la misma naturaleza

Específicos y

ad valorem

el ad valorem es el que se establece

en función del valor del bien gravado.

el especifico es aquel que se

establece en función de una

unidad de medida

Reales y

Personales

son los que se establecen

en atención a las personas

atención a los contribuyentes

son los que se establecen

atendiendo, exclusivamente,

a los bienes

toman en cuenta la situación

económica, gastos indispensables

Directos e

Indirectos

criterio de la manifestación

de la capacidad contributiva

son impuestos indirectos

los que recaen sobre

manifestaciones indirectas

de la capacidad contributiva

son impuestos directos

los que recaen sobre

manifestaciones directas

son la renta

criterio administrativo

o del padrón

son impuestos indirectos

aquellos que gravan hechos

aislados o accidentales

son impuestos directos aquellos

que gravan periódicamente

situaciones que presentan una

cierta permanencia y estabilidad

criterio de la incidencia

son impuestos indirectos

los que sí pueden ser

son impuestos directos

aquellos que no pueden

ser trasladados

Conceptos

Contribuciones

de Mejora

se beneficien de manera

directa por obras públicas

son las establecidas

en Ley a cargo de las

personas físicas y morales

Aportaciones de

Seguridad Social

cumplimiento de obligaciones

fijadas por la ley en materia

de seguridad social

son las contribuciones establecidas

en ley a cargo de personas

que son sustituidas por el Estado

Derechos

contribuciones a cargo de

los organismos públicos

descentralizados por prestar

servicios exclusivos del Estado

aprovechamiento de los

bienes del dominio público

de la Nación

Impuesto

deben pagar las

personas físicas y

morales

son las contribuciones

establecidas en ley

Características de las

exenciones de las

contribuciones

otorgar a determinadas personas un evidente beneficio económico

Razones de política económica

Razones de conveniencia

Razones de equidad

solo existe cuando han sido previa y

expresamente establecidas en una ley.

consiste en eliminar de la regla general

de acusación de un impuesto determinados

hechos o situaciones que de otra manera

resultarían gravables.

Elementos de

los impuestos

Tasa

tarifa

Basada en una estructura de rangos,

una cuota fija y una tasa progresiva

que deberá aplicarse sobre el excedente

del límite inferior.

tasa progresiva

Porcentajes distintos

a pagar.

tasa fija o

proporcional

Tasa única, porcentaje

fijo a pagar.

cuota fija

Cantidad fija a pagar.

Puede ser única o

diferenciada.

Base

IVA

es el precio o contraprestación

que se paga en dicha enajenación

ISR

a base son las utilidades

(a diferencia del objeto,

que son los ingresos)

es la cantidad sobre la

que se calcula el impuesto

Objeto

situación jurídica gravada por la ley fiscal,

el supuesto jurídico previsto en la norma

fiscal como generador de la obligación

tributaria cuando el contribuyente se coloca

dentro del mismo

Sujeto

pasivo

es el obligado a

contribuir

es la persona que conforme a la

ley debe satisfacer una prestación

determinada en favor del fisco,

ya sea que se trate de una obligación

fiscal sustantiva o forma

activo

es el Estado

Productos y Aprovechamientos

productos

son las contraprestaciones por los servicios

que preste el Estado en sus funciones de

derecho privado, así como por el uso,

aprovechamiento o enajenación de bienes

del dominio privado.

aprovechamientos

los ingresos que percibe el Estado

por funciones de derecho público

distintos delas contribuciones, de

los ingresos derivados de

financiamientos y de los que

obtengan los organismos

descentralizados y las empresas

de participación estatal

la indemnización

los gastos de ejecución

las sanciones

Los recargos