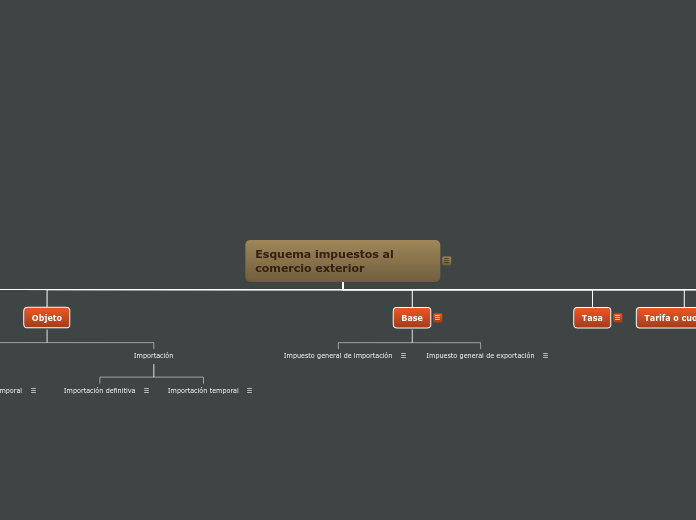

Esquema impuestos al comercio exterior

Blanca Esmeralda Martínez García.

Número de cuenta: 1412566.

Grupo: 7.

Antecedentes

-En la conquista, el establecimiento de la colonia, comienza a generarse las actividades comerciales con otras regiones. Se comienzan a establecer las aduanas para sufragar el gasto público.

-En la revolución, ocurre prácticamente lo mismo hasta ir configurando nuestro sistema arancelario, nuestro sistema de recaudación y el ahora el se encuentra la Ley Aduanera, para establecer las bases de la importación, de la exportación y que con motivo de los mismos así nacen los impuestos que llevan su nombre.

-En la actualidad: Este tipo de impuestos son importantes ya que hacen que México sea competitivo en un mercando internacional.

CONCEPTO IMPORTANTES:

Comercio interior: comercio dentro del país.

Comercio exterior: disposiciones en las que nuestro país forma parte de leyes, organismos, convenios como miembros de materia de comercio internacional. Son las relaciones que tiene México que tiene con otros países o con organismos internacional. “Ley de los Impuestos Generales de Importación y Exportación”, el “TEC-MEC”, “MERCO-SUR”, etc.

Comercio internacional: los ICOTERMS (son disposiciones de carácter internacional que se emiten de forma privada, pero que son aceptados por todos los agentes del comercio a nivel internacional; también las disposiciones de la organización internacional del comercio, etc.

Cuotas compensatorias: son aquellas cuotas que se establece para que los comerciantes mexicanos nos sufran alguna desventaja por la importación de mercancías del extranjero. Permite que los productos mexicanos sean preferidos a los del extranjero.

Fecha y periodo de pagos

· Impuesto General de Importación

Las contribuciones se pagarán por los importadores y exportadores al presentar el pedimento para su trámite en las oficinas autorizadas, antes de que se active el mecanismo de selección automatizado. Dichos pagos se deberán efectuar en cualquiera de los medios que mediante reglas establezca la Secretaría. El pago en ningún caso exime del cumplimiento de las obligaciones en materia de regulaciones y restricciones no arancelarias.

Al momento en el que se ingresa la mercancía al país.

“RECINTO FISCAL”: espacio donde se almacenada la mercancía (como un depósito) la mercancía, se revise y después pueda ser liberada.

· Impuesto General de Exportación

Las contribuciones se pagarán por los importadores y exportadores al presentar el pedimento para su trámite en las oficinas autorizadas, antes de que se active el mecanismo de selección automatizado. Dichos pagos se deberán efectuar en cualquiera de los medios que mediante reglas establezca la Secretaría. El pago en ningún caso exime del cumplimiento de las obligaciones en materia de regulaciones y restricciones no arancelarias.

exentos

ARTICULO 61 de la LA. No se pagarán los impuestos al comercio exterior por la entrada al territorio nacional o la salida del mismo de las siguientes mercancías:

Los vehículos destinados a servicios internacionales para el transporte de carga o de personas, así como sus equipos propios e indispensables.

“Ex”: no se pagan las tasas en este impuesto.

Art. 131, facultad del presidente de la república en la cual mediante un decreto de suprimir o implementar las restricciones arancelarias.

ETC.

Tarifa o cuota fija

TARIFA O CUOTA: son los aranceles que se pagan por el tipo de mercancía que se a importar (artículo 1º de la LIGIE [TABALAS]).

Tasa

¿Cómo se paga el impuesto? = calculadora de aranceles de importación y de exportación que da el SAT.

Base

· Valor en aduana de la mercancía

En resumidas cuentas, de acuerdo al valor de aduana (importación) y al valor comercial (exportación), es conforme se va a determinar el pago del impuesto.

Impuesto general de exportación

Impuesto General de exportación (artículo 79 de la LA):

· La base gravable del impuesto general de exportación es el valor comercial de las mercancías en el lugar de venta, y deberá consignarse en el comprobante fiscal digital o en el documento equivalente y, en su defecto, en cualquier otro documento comercial, sin inclusión de fletes y seguros.

Impuesto general de importación

· Impuesto General de Importación (artículo 64 de la LA): la BASE GRAVABLE PARA LA IMPORTACIÓN SERÁ EL VALOR DE ADUANA.

La base gravable del impuesto general de importación es el valor en aduana de las mercancías, salvo los casos en que la ley de la materia establezca otra base gravable.

El valor en aduana de las mercancías será el valor de transacción de las mismas, salvo lo dispuesto en el artículo 71 de esta Ley.

Se entiende por valor de transacción de las mercancías a importar, el precio pagado por las mismas, siempre que concurran todas las circunstancias a que se refiere el artículo 67 de esta Ley, y que éstas se vendan para ser exportadas a territorio nacional por compra efectuada por el importador, precio que se ajustará, en su caso, en los términos de lo dispuesto en el artículo 65 de esta Ley.

Se entiende por precio pagado el pago total que por las mercancías importadas haya efectuado o vaya a efectuar el importador de manera directa o indirecta al vendedor o en beneficio de éste.

Objeto

Importación

Importación temporal

Importación temporal (artículo 104 y 105 y 106 de la LA): Se entiende por régimen de importación temporal, la entrada al país de mercancías para permanecer en él por tiempo limitado y con una finalidad específica, siempre que retornen al extranjero en el mismo estado.

Importación definitiva

Importación Definitiva (artículo 96 de la LA): Se entiende por régimen de importación definitiva la entrada de mercancías de procedencia extranjera para permanecer en el territorio nacional por tiempo ilimitado.

Exportación

Exportación temporal

Exportación temporal (artículo 108 de la LA): Se entiende por régimen de exportación temporal para retornar al país en el mismo estado, la salida de las mercancías nacionales o nacionalizadas para permanecer en el extranjero por tiempo limitado y con una finalidad específica, siempre que retornen del extranjero sin modificación alguna.

Exportación definitiva

Exportación definitiva (artículo 102 de la LA): El régimen de exportación definitiva consiste en la salida de mercancías del territorio nacional para permanecer en el extranjero por tiempo ilimitado.

Sujetos

Pasivo

- Pasivo: artículo 52 de la Ley Aduanera. Están obligadas al pago de los impuestos al comercio exterior y al cumplimiento de las regulaciones y restricciones no arancelarias y otras medidas de regulación al comercio exterior, las personas que introduzcan mercancías al territorio nacional o las extraigan del mismo, incluyendo las que estén bajo algún programa de devolución o diferimiento de aranceles en los casos previstos en los artículos 63-A, 108, fracción III y 110 de esta Ley.

¿Por qué es importante determinar al propietario de la mercancía?

Art. 52 de la Ley Aduanera, a partir del párrafo 6º:

I. El propietario, poseedor o el tenedor de las mercancías.

II. El remitente en exportación o el destinatario en importación.

III. El mandante, por los actos que haya autorizado

· Por si existen problemas de legalidad, para así determinar sobre quien se efectuarán las medidas necesarias para resarcir o pagar el daño.

· Para determinar a quién le vamos a cobrar (obligación de pago).

· Para verificar que la mercancía llegue a su destino (que sí lo haya entregado).

PEDIMENTO: “acredita la mercancía, quién lo está importando, quién lo está exportando, etc”. es como una factura a nivel internacional, en la que se establece los elementos para que se acredite la propiedad de la mercancía; y así determinar la propiedad, el domicilio fiscal en que se va a recibir, quien lo va a recibir, etc.

TENEDOR DE LA MERCANCÍA: quien tenga la posesión de la mercancía.

RESPONSABLES SOLIDARIOS: artículo 53 de la Ley Aduanera: fungen como responsables solidarios o intermediarios para los negocios a nivel internacional

- Mandatarios

- Agentes aduanales

- Agencias aduanales

- Pilotos, conductores, etc.

- Almacenes generales de depósito, etc.

- Poseedores y tenedores de mercancías

Si no se acredita nada de lo anterior, se puede establecer el DELITO DE CONTRABANDO. También implica meter mercancía a México sin pago de impuesto.

Activo

- Activo: Secretaría de Hacienda y Crédito Público a través del SAT, así como autoridades aduaneras.

Características

· Directo: lo paga la persona que vaya a importar a México o vaya a exportar mercancías o bienes al extranjero.

· Real: no le interesa la capacidad contributiva del sujeto, sino que le interesa las características especiales, sobre el costo y sobre las unidades del mismo (de las mercancías) que se vayan a exportar o importar. Se terminad con el “valor de aduana”.

· Objetivo: se determina sobre los bienes que se vaya a importar o exportar.

· Especial: le interesa las calidades del bien (clasificación arancelaria del artículo 1º de la LIGIE [tablas]), para que así se pueda pagar los montos que la ley pide al momento de ingresar alguna mercancía o exportarlos.

· Ad Valorem: le interesa la forma en la que la ley le da ese tratamiento a la mercancía para que así se pueda pagar.

· Instantáneo: se paga al momento de la entrada o salida de la mercancía (en el pedimento ya debe de establecerse cuánto de se va a pagar).

· Fines fiscales: se usa para sufragar los gastos públicos (es uno de los más importantes, ya que representa crecimiento económico).

· Global: implica una relación con varios países.

· Federal: es esencialmente fiscal, aunque existen convenios de colaboración, en donde algunos Estados pueden participar, como el Estado México (puede imponer una multa con respecto a un vehículo automotor que se ingreso de manera temporal y después se haga esté en territorio nacional de manera permanente [en este caso impondría un crédito fiscal, una revisión de mercancía, colaborar con la Federación en estas investigaciones); pero esencialmente los Estados no pueden grabar algún impuesto por el intercambio de mercancías entre otros Estados.

· Elástico: puede aumentar o disminuir sus tarifas sin que traiga consigo alguna afectación al país.