av Daiane Souza 4 år siden

1448

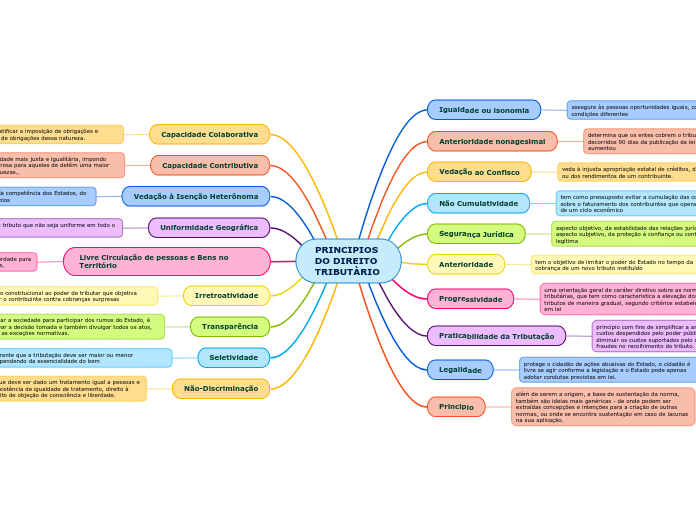

PRINCIPIOS DO DIREITO TRIBUTÀRIO

O direito tributário busca promover uma sociedade mais justa através da aplicação de tributos progressivos, onde aqueles com maiores riquezas pagam mais. Um dos princípios fundamentais é a capacidade contributiva, que justifica a imposição de tributos com base na capacidade econômica individual.