Indemnización

La indemnización comprende la pérdida o disminución del patrimonio de la víctima y del lucro cesante en el beneficio económico esperado de acuerdo a la probabilidad objetiva de su obtención y la pérdida de chances. Para la procedencia de la indemnización debe existir un perjuicio directo o indirecto, actual o futuro, cierto y subsistente. La pérdida de chance es indemnizable en la medida en que su contingencia sea razonable y guarde una adecuada relación de causalidad con el hecho generador. La víctima puede reclamar la indemnización de las consecuencias no patrimoniales. Si del hecho resulta su muerte o sufre gran discapacidad también tienen legitimación a título personal, los ascendientes, los descendientes, el cónyuge y quienes convivían con aquél recibiendo trato familiar ostensible. El curso de los intereses comienza a correr desde que se produce el perjuicio.

Actividades riesgosas para profesionales

La actividad del profesional liberal está sujeta a las reglas de las obligaciones de hacer. La responsabilidad es subjetiva, excepto que se haya comprometido un resultado concreto.

FACTORES DE ATRIBUCION

La atribución de un daño al responsable puede basarse en factores objetivos o subjetivos. En ausencia de normativa, el factor de atribución es la culpa.

-Factor objetivo: El factor de atribución es objetivo cuando la culpa del agente es irrelevante a los efectos de atribuir responsabilidad. En tales casos, el responsable se libera demostrando la causa ajena, excepto disposición legal en contrario.

Cuando de las circunstancias de la obligación, o de lo convenido por las partes, surge que el deudor debe obtener un resultado determinado, su responsabilidad es objetiva.

-Factores subjetivos: Son factores subjetivos de atribución la culpa y el dolo. La culpa consiste en la omisión de la diligencia debida según la naturaleza de la obligación y las circunstancias de las personas, el tiempo y el lugar. Comprende la imprudencia, la negligencia y la impericia en el arte o profesión. El dolo se configura por la producción de un daño de manera intencional o con manifiesta indiferencia por los intereses ajenos.

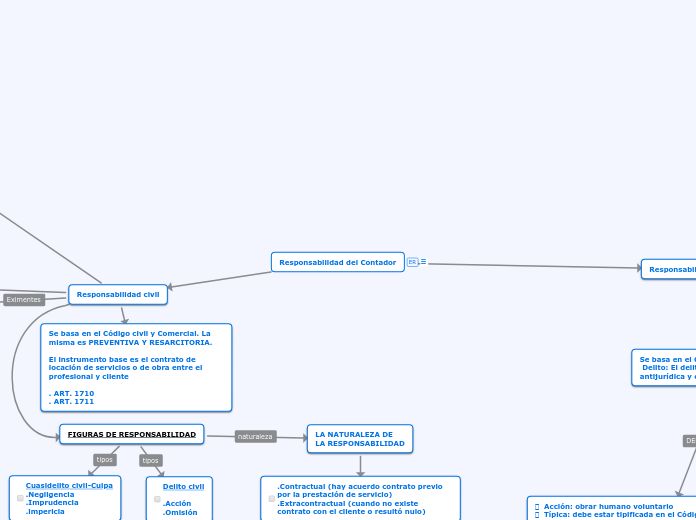

EXIMENTES DE RESPONSABILIDAD

.Legítima defensa, estado de necesidad y ejercicio regular de un derecho (art. 1718)

(es un estado de necesidad y ejercicio regular de un derecho)

.Caso fortuito/Fuerza mayor (art. 1730)(es un hecho que no ha podido ser previsto)

.Imposibilidad de cumplimiento (art. 1732)

FIGURAS DE RESPONSABILIDAD

LA NATURALEZA DE

LA RESPONSABILIDAD

.Contractual (hay acuerdo contrato previo por la prestación de servicio)

.Extracontractual (cuando no existe contrato con el cliente o resultó nulo)

Delito civil

.Acción

.Omisión

Cuasidelito civil-Culpa

.Negligencia

.Imprudencia

.impericia

Se basa en el Código civil y Comercial. La misma es PREVENTIVA Y RESARCITORIA.

El instrumento base es el contrato de locación de servicios o de obra entre el profesional y cliente

. ART. 1710

. ART. 1711

Responsabilidad del Contador

Responsabilidad civil

Responsabilidad penal

RESPONSABILIDAD TRIBUTARIA/PENAL (DEFRAUDACIÓN FISCAL)

ÁMBITO PROVINCIAL ART 47 COD FISCAL

INCUMPLIMIENTO CULPOSO TOTAL O PARCIAL DE LAS OBLIGACIONES FISCALES, se alega error excusable cuando:

Complejidad del negocio jurídico.

Que esa complejidad suscite dudas interpretativas sobre su tratamiento fiscal.

Que el contribuyente haya observado una conducta fiscal satisfactoria.

El art. 58 del Cód. Fiscal se refiere a: la evasión total o parcial de las obligaciones fiscales.

El art. 59 del Cód. Fiscal se refiere a: los agentes de retención, recaudación y percepción que mantengan en su poder importes recaudados después de haber vencido los plazos para abonarlos, salvo que prueben imposibilidad de ingresarlos.

El art. 64 del cód. Fiscal se refiere a: sanciones para los que actuaron junto con el resp. principal.

Responsabilidad penal-tributaria Ley 24.769( Ver Ley en material adjunto)

Contempla:

A) Delitos tributarios

Evasión simple -> de 2 a 6 años de prisión(Art. 1)

Evasión agravada -> de 3 años y 6 meses a 9 años de prisión(Art. 2)

Aprovechamiento indebido de subsidios -> de 3 años y 6 meses a 9 años de prisión(Art. 3)

Obtención fraudulenta de beneficios fiscales -> de 1 a 6 años de prisión(Art. 4)

Apropiación indebida de tributos -> de 2 a 6 años de prisión(Art. 6)

B) Delitos sobre recursos de la seguridad social

Evasión simple -> de 2 a 6 años de prisión( Art. 7)

Evasión agravada -> de 3 años y 6 meses a 9 años de prisión(Art. 8)

Apropiación indebida de recursos de la seguridad social -> de 2 a 6 años de prisión(Art. 9)

C) Delitos fiscales comunes

Insolvencia fiscal fraudulenta -> de 2 a 6 años de prisión( Art 10)

Simulación dolosa de pagos -> de 2 a 6 años de prisión(Art. 11)

Alteración dolosa de registros -> de 2 a 6 años de prisión(Art. 12)

Características:

Evasión Simple: a partir de $400.000 / Evasión agravada: a partir de $4.000.000

Incluye fiscos nacionales, provinciales y Caba

Se agrava la pena cuando en el delito se han utilizado facturas apócrifas

Delitos fiscales comunes: no tienen monto mínimo

Las sanciones consisten en penas de prisión de acuerdo al delito cometido y en concordancia con los montos evadidos.

Responsabilidad penal por encubrimiento en el lavado de activos de origen delictivo

La ley 25246 modifica los art. 277, 278 y 279 del Código Penal, incorporando el encubrimiento simple, encubrimiento calificado y el reconocimiento del carácter transnacional del delito.

La ley 25246 en su art. 20 inc. 17 obliga a los contadores a informar operaciones sospechosas.

Evasión simple: Cuando se evade total o parcialmente el pago de tributos al fisco nacional mediante declaraciones engañosas, ocultaciones maliciosas o cualquier otro ardid o engaño, sea por acción o por omisión. Se toman en cuenta evasiones superiores a $ 400.000 por cada tributo y por cada ejercicio anual.Sanción: de 2 años a 6 años de prisión.

Evasión agravada: Cuando se evade total o parcialmente el pago de tributos tal como se indica anteriormente y además: el monto evadido supera la suma de $ 4.000.000;para ocultar la identidad del verdadero sujeto obligado hubieran intervenido otras personas (si el monto evadido supera la suma de $ 800.000.si el obligado utilizare fraudulentamente exenciones, desgravaciones, diferimientos y el monto evadido superara $ 800.000si hubiere mediado la utilización total o parcial de facturas falsas. Sanción: 3 años y 6 meses a 9 años de prisión.

Aprovechamiento indebido de subsidios, o reintegros Mediante declaraciones engañosas, ocultaciones maliciosas o cualquier otro ardid o engaño (siempre que el monto sea superior a $ 400.000 en un ejercicio anual).Sanción: 3 años y 6 meses a 9 años de prisión.

En ambos casos de evasión, podría llegar a tener protagonismo un Contador en calidad de asesor impositivo, ya sea como instigador, cómplice o partícipe. El rol del profesional como sujeto de ser imputado penalmente, por la aplicación de la normativa de la Ley Penal Tributaria y Previsional, podría serlo por su actuación como: auditor externo de estados contables, síndico societario, consultor o asesor impositivo o previsional, liquidador de impuestos (en base a información proporcionada por el contribuyente y usuario de los servicios profesionales), o tercerización de servicios

Profesional

Se basa en la Ley nacional 20.488 (ejercicio profesional), Ley provincial

5.051 (ejercicio profesional) y en las resoluciones y Código de Ética de

cada Consejo Profesional.

Otros regímenes de responsabilidad:

Ley de sociedades comerciales

Responsabilidad solidaria e ilimitada del síndico, en el aumento de capital por oferta de acciones

Responsabilidad del síndico por incumplimiento de sus obligaciones en Ley de concursos y quiebras

Régimen de Código Procesal Civil y Laboral de Mza

Responsabilidad de funcionarios judiciales por mal desempeño de sus obligaciones

La jurisprudencia argentina en casos de responsabilidad penal profesional, ha establecido criterios que resultan ilustrativos, para establecer pautas de interpretación. Así, en la Causa “Green, Eduardo y otros s/Ley 23771 – Incidente de apelación y nulidad interpuestas por la defensa” – C.N. Penal Económico – Sala “A” del 16/06/1995, estableció la culpabilidad de los asesores profesionales impositivos por considerar probada la cooperación en el hecho punible (art. 45 y 46 del Código Penal y art. 12 de la Ley 23771). Los profesionales tenían a su cargo las liquidaciones de impuestos, la auditoría de los balances, además de una intervención directa en la gestión contable y administrativa. Los jueces actuantes consideraron que los profesionales no podían desconocer la existencia de cuentas ocultas detectadas en la maniobra evasiva de la sociedad (contribuyente o sujeto pasivo deudor). Resultó también decisivo en este criterio judicial, el testimonio de varios empleados de la firma, que manifestaron que los profesionales permanecían varias horas co

Subtema

ÁMBITO NACIONAL

ART46 DDJJ engañosas u ocultaciones maliciosas que perjudoquen al fisco

Multa 2 a 10 veces el impuesto evadido

ART 47 de la ley 11683 se presume pruebas engañosas cuando

a) contradicción el libros

b)datos inexactos en libros

c)inexactitud en declaración jurada

d)no llevar o exibir libros contables

e) tributariamente formas jurídicas inadecuadas

EXTINCIÓN DE ACCIONES Y PENAS

POR AMNISTÍA

DELITOS

.De usurpación de autoridad títulos y honores (art. 247)

El art. 247 del Código Penal establece:

…”Será reprimido con prisión de quince días a un año . Será reprimido con multa de setecientos cincuenta y doce mil quinientos pesos ($ 750 a $ 12500).

Delito de “balance falso”

Pena de 6 meses a 2 años aplicable al fundador, director, adminetrador, etc

art 45 y 46

Delito de “fraude” contra la administración pública

Prision de 2 a 6 años

Delito de “falso testimonio” para profesionales “auxiliares de la justicia”

Prisión de un mes a 4 años

POR PREESCRIPCIÓN

POR MUERTE DEL IMPUTADO

EXIMENTES

A

Deben darse los siguiente elementos:

.Error e ignorancia de hecho(no imputable)

.Coacción (amenaza)

.Obediencia de vida

Cuando a pesar de que la gente obre de manera contraria al ordenamiento jurídico existe en la ley una especie de permiso que excluye su antijuricidad (cumplimiento de un deber jurídico, estado de necesidad, legítima defensa)

Cuando la actividad del profesional no este encuadrada como delito

No debe haber actividad voluntaria, casos (acto reflejo, fuerza física irrestible)

Se basa en el Código Penal.

Delito: El delito es la acción, típica, antijurídica y culpable.

Acción: obrar humano voluntario

Típica: debe estar tipificada en el Código Penal

Antijurídica: Conducta contraria al ordenamiento jurídico

Culpable: el profesional actuo con dolo y culpa

Los artículos 45 y 46 del C. Penal consideran la opción de la comisión de un delito en complicidad:

El art. 45 dice: “Los que tomasen parte en la ejecución del hecho o prestasen al autor o autores un auxilio o cooperación sin los cuales no habría podido cometerse, tendrán la pena establecida para el delito. En la misma pena incurrirán los que hubiesen determinado directamente a otro a cometerlo.”

El art. 46 dice: “Los que cooperen de cualquier otro modo a la ejecución del hecho y los que presten una ayuda posterior cumpliendo promesas anteriores al mismo, serán reprimidos con la pena correspondiente al delito, disminuida de un tercio a la mitad.” Si la pena fuere de reclusión perpetua, se aplicará reclusión de quince a veinte años y si fuere de prisión perpetua, se aplicará prisión de diez a quince años.

CULPABILIDAD DEL PROFESIONAL

CAUSAS DE INCULPABILIDAD

.Minoría de edad

.Afecciones mentales

.Error de licitud

.Estado de necesidad, coacción y obediencia de vida

.Imputabilidad

.El autor debe ser consiente de que su conducta es contraria al derecho

.Que al momento del hecho se pueda reclamar al autor que su conducta fuera distinta

COMISIÓN DEL MISMO, PUEDEN PRESENTARSE LAS SIGUIENTES FIGURAS:

.Autor o autores: Persona o personas que ejecutan la acción

.Cooperación delictuosa: Los que auxilian culpablemente el delito sin ejecutarlo

.Encubridores: quienes contribuyen a ocultar el hecho tipificante

.Instigador: quienes inducen a otro a cometer el delito

.Cómplices: a)Primarios: quien presta su colaboración, sin la cual el delito no podría cometerse

b)Secundarios: presta ayuda de carácter no indispensable