DEMONSTRAÇÕES FINANCEIRAS

HIPÓTESE DE MERCADO EFICIENTE

TEORIA DE PRECIFICAÇÃO DE ATIVOS

TEORIA DO PORTFÓLIO (Markowitz)

CAPM (fator mercado)

FAMA E FENCH

Modelo cinco fatores

Mercado, Tamanho, book-to-market, momento, RWM(carteira diversificada, rentabilidade robusta/fraca) e CMA (baixas e altas ações)

Modelo três fatores

LIU

Modelo dois fatores.

Mercado e Liquidez.

ROSS

modelo ATP

os Fatores são inseridos até que o risco não sistemático de um ativo deixe de estar correlacionado ao risco não sistemático de qualquer outro ativo.

CORHART

Modelo quatro fatores

Mercado, Tamanho, book-to-market e momento.

Adaptável Hipótese de Mercado

Nível de eficiência

Guiado pelo cenário de mercado

Novo conceito de Racionalidade limitada

Consequência no longo prazo

Bolhas, falhas e crises

Molda a Hipótese de Mercado Eficiente

Eficiência Relativa

Heterogeneidade informacional

Parte das informações refletem nos preços

Informações de mercado

Custo de arbitragem

Informações privadas

Informações de domínio público

Racionalidade Limitada

Comportamento

Pessoas são avessas aos riscos e perdas

Mercado Eficiente

Assimetria informacional

Informações disponíveis refletem no preço

Variáveis aleatórias

Mercado ideal

Sinalização de escassez

de recurso

Tomada de decisão

Ajuste de preços

Racionalidade ilimitada

Expectativas

Frustração

Riscos e Retornos altos

Estágios do ciclo de vida organizacional e os fundamentos das empresas

Estágio de declínio

Descontinuação da atividade da empresa

Falta informações ao investidor

Estágio turbulência/shake-out

Preços reduzem

Taxa de crescimento diminue

Reduz eficiência

Estágio maturidade

Melhor imagem no mercado

Mais informações publicadas

Estágio de crescimento

Grande investimento

Investem em inovação/Diversificam produtos

Margem de lucro maximizada

Pouca informação disponível

Menos recursos

Arriscam mais

Pouco crédito disponível

Fluxo de caixa

Composto por 3 tipos:

Operacional

Financiamento

Estágio de crescimento/maturidade

Positivo

Estágio inicial

Custo alto/poucos clientes

fluxo negativo/reinvestido

Redução de risco

Estilo de tomada de decisão

Estratégia

Situação ECV/Estrutura

Heterogenia de produtos/serviços

Concorrência aumenta

Diminuição da influência dos acionistas

Empresas maiores

Aumento da influência dos clientes

Capital menos concentrado

Complexidade

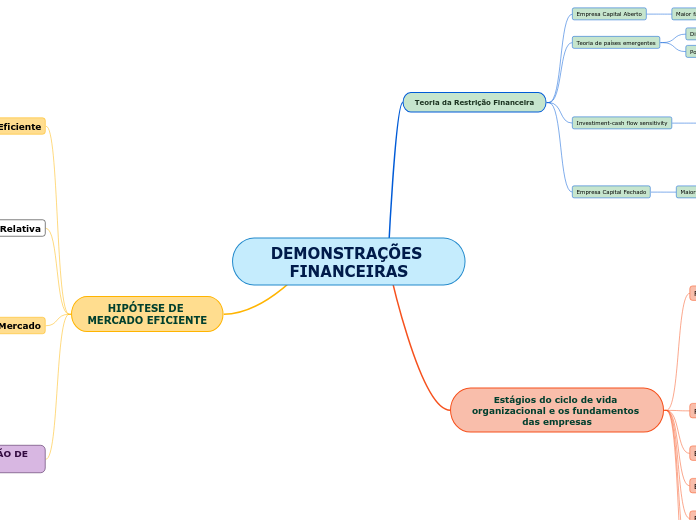

Teoria da Restrição Financeira

Empresa Capital Fechado

Maior dificuldade adquirir créditos

Investiment-cash flow sensitivity

Investimento

Dificuldade Financeira

Insolvência Probabilidade de falência

Restrição financeira

Incapacidade em arrecadar montante para investir

Não Restrita Financeira

Tem fluxo de caixa e capital para novos projetos e aumento de produção

Empresas bem estruturadas

Facilidade para adquirir créditos

Restrita Financeira

Fluxo de caixa baixo / Dificulta crédito

Depende de financiamento interno/Ações/Debentures/Financiamentos Bancarios

Empresas pequenas ou novas tem maior dificuldade em adquirir crédito

Paga juros maiores / opções limitadas de financiamento

Grandes/Médias tem mais facilidade em adquirir créditos

Paga juros menores/Ações mais valorizadas

Teoria de países emergentes

Pouco estudada

Dificuldade econômica/fiscal e política a aplicação da teoria

Empresa Capital Aberto

Maior facilidade para adquirir créditos