Entidades Obligaciones Tributarias

IMPUESTO UNIFICADO BAJO EL RÉGIMEN SIMPLE DE TRIBUTACIÓN (SIMPLE) PARA LA FORMALIZACIÓN Y LA GENERACIÓN DE EMPLEO.

Art. 916. Régimen de procedimiento, sancionatorio y de firmeza que las declaraciones del impuesto unificado bajo el régimen simple de tributación - SIMPLE.

Se establece que el procedimiento, las sanciones y la firmeza de las declaraciones del impuesto unificado bajo el régimen simple de tributación (SIMPLE) seguirán las disposiciones del Estatuto Tributario.

Los ingresos generados por sanciones e intereses se distribuirán entre la DIAN y las autoridades municipales y distritales, de acuerdo con la participación de impuestos nacionales y territoriales en el impuesto SIMPLE.

Art. 915. Régimen de IVA y de impuesto al consumo.

Otros contribuyentes seguirán los plazos establecidos en las normas generales sobre factura electrónica.

Todos los contribuyentes bajo este régimen deben expedir facturas electrónicas y adoptar el sistema de factura electrónica dentro de los dos meses siguientes a su inscripción en el Registro Único Tributario (RUT).

Para quienes desarrollen actividades de expendio de comidas y bebidas, el impuesto al consumo se declara y paga mediante el SIMPLE.

Los contribuyentes bajo el régimen simple de tributación (SIMPLE) son responsables del impuesto sobre las ventas (IVA) o del impuesto nacional al consumo. Aquellos que sean responsables del IVA deben presentar una declaración anual consolidada, además de cumplir con la obligación de transferir el IVA mensual a través del recibo electrónico SIMPLE.

Art. 914. Exclusión del impuesto unificado bajo el régimen simple de tributación -SIMPLE- por incumplimiento.

Si un contribuyente no cumple con los pagos correspondientes al total del período del impuesto unificado bajo el régimen simple de tributación (SIMPLE) y el retardo en la declaración o en el pago del recibo simple es mayor a un mes calendario, será excluido del régimen. Además, no podrá optar por este régimen en el año gravable siguiente al del incumplimiento.

Art. 913. Exclusión del impuesto unificado bajo el régimen simple de tributación -SIMPLE- por razones de control.

El contribuyente tiene la posibilidad de impugnar la liquidación oficial simplificada presentando la declaración del impuesto sobre la renta bajo el sistema ordinario o cedular en un plazo de tres meses después de su notificación.

De lo contrario, la liquidación oficial simplificada quedará en firme y tendrá mérito ejecutivo.

La Dirección de Impuestos y Aduanas Nacionales (DIAN) tiene la facultad de notificar una liquidación oficial simplificada del impuesto SIMPLE mediante estimaciones objetivas basadas en información de terceros y la factura electrónica.

En caso de contribuyentes omisos, su inscripción en el impuesto SIMPLE se verificará de forma automática por la Administración Tributaria.

Se establece que si un contribuyente incumple las condiciones del impuesto unificado bajo el régimen simple de tributación (SIMPLE) o comete abuso en materia tributaria y dicho incumplimiento no es subsanable, perderá automáticamente su calificación como contribuyente del SIMPLE.

Deberá declararse como contribuyente del régimen ordinario, actualizando esta información en el Registro Único Tributario (RUT) y notificándolo a las autoridades correspondientes.

Art. 912. Crédito o descuento del impuesto por ingresos por tarjetas de crédito, débito y otros mecanismos de pagos electrónicos.

De manera opcional y excluyente al descuento mencionado, los contribuyentes pueden considerar como descuento tributario el gravamen a los movimientos financieros efectivamente pagado durante el año gravable, certificado por el agente retenedor.

Este descuento no debe exceder el 0.004% de los ingresos netos del contribuyente y tampoco puede superar el impuesto a cargo del contribuyente bajo el régimen simple, sin cubrir la parte correspondiente al impuesto de industria y comercio consolidado.

Se establece que los pagos realizados a través de tarjetas de crédito, débito y otros medios electrónicos por contribuyentes bajo el régimen simple de tributación generarán un descuento del 0.5% del impuesto a pagar, basado en la certificación de la entidad financiera.

Este descuento no puede superar el impuesto a cargo del contribuyente y no cubre la parte correspondiente al impuesto de industria y comercio consolidado.

Art. 911. Retenciones y autorretenciones en la fuente en el impuesto unificado bajo el régimen simple de tributación - SIMPLE.

Esto no afecta la retención en la fuente del impuesto sobre las ventas (IVA) según lo establecido en el Estatuto

En el caso de compras de bienes o servicios, el tercero receptor del pago, que es contribuyente del régimen ordinario, actuará como agente autorretenedor del impuesto sobre la renta.

En el régimen tributario SIMPLE, los contribuyentes no están sujetos a retenciones en la fuente, excepto en pagos laborales.

Art. 910. Declaración y pago del impuesto unificado bajo el régimen simple de tributación - SIMPLE.

El pago del impuesto puede realizarse a través de redes electrónicas de pago y entidades financieras. Además, se establecen condiciones para considerar cumplidas las obligaciones de pago y presentación de la declaración.

Los contribuyentes con ingresos hasta 3,500 UVT están exentos de realizar pagos anticipados, presentando solo una declaración anual consolidada con pago anual.

En caso de pagos bimestrales superiores al impuesto, se reconocerá un saldo a favor compensable.

También se debe informar la territorialidad de los ingresos para distribuir el impuesto de industria y comercio consolidado.

Los contribuyentes del impuesto unificado bajo el régimen SIMPLE deben presentar una declaración anual consolidada en los plazos establecidos por el Gobierno nacional. Además, deben realizar el pago de anticipos bimestrales obligatorios a través del recibo electrónico SIMPLE.

Este anticipo se descontará del valor a pagar en la declaración anual consolidada. La declaración anual debe transmitirse electrónicamente e incluir los ingresos reportados mediante los recibos electrónicos del SIMPLE.

Art. 909. Inscripción al impuesto unificado bajo el régimen simple de tributación - SIMPLE.

Se mencionan disposiciones transitorias para el año 2020, permitiendo la inscripción hasta el 31 de julio y especificando cómo subsanar el pago del anticipo bimestral.

Hasta el 31 de diciembre de 2020, las autoridades locales tienen plazo para integrar el impuesto de industria y comercio al SIMPLE, permitiendo a los contribuyentes descontar este impuesto en municipios que aún no lo hayan integrado.

Quienes ya cumplieron requisitos y se inscribieron no necesitan repetir el trámite para el año 2020, siempre que deseen continuar en el régimen simple.

También se permite descontar impuestos previos en los recibos electrónicos bimestrales siguientes.

Quienes elijan el régimen simple no estarán sujetos al régimen ordinario de impuesto sobre la renta durante el año gravable correspondiente.

La opción elegida debe mantenerse para ese año gravable, pero se puede optar nuevamente por el régimen ordinario antes del último día hábil de enero del año siguiente. La DIAN puede establecer mecanismos simplificados de renovación del RUT.

Se refiere a modificaciones en la ley 2155 de 2021 relacionadas con el régimen simple de tributación. Destaca que las personas naturales o jurídicas que deseen acogerse a este régimen deben actualizar su responsabilidad como contribuyentes del SIMPLE antes del último día hábil de febrero del año gravable. Los nuevos inscritos en el Registro Único Tributario (RUT) pueden optar por el SIMPLE en cualquier momento indicándolo en el formulario de inscripción.

Art. 908. Tarifa

Art. 907. Impuestos que comprenden e integran el impuesto unificado bajo el régimen simple de tributación -SIMPLE-.

Los municipios que ya hubieran integrado la tarifa al régimen SIMPLE desde antes aplicarán este método a partir del 1 de enero de 2020.

A partir del 1 de enero de 2021, los municipios y distritos recaudarán dicho impuesto a través del sistema del régimen SIMPLE para aquellos contribuyentes adheridos a dicho régimen.

Se menciona un párrafo transitorio que insta a los concejos municipales y distritales a establecer tarifas únicas del impuesto de industria y comercio consolidado antes del 31 de diciembre de 2020.

establece que el impuesto unificado bajo el régimen SIMPLE incluye el impuesto sobre la renta, el impuesto nacional al consumo para servicios de alimentos y bebidas, y el impuesto de industria y comercio consolidado.

Art. 906. Sujetos que no pueden optar por el impuesto unificado bajo el régimen simple de tributación - SIMPLE.

Establece que ciertos contribuyentes no pueden optar por el impuesto unificado bajo el régimen simple de tributación (SIMPLE).

se añade una nueva restricción para personas naturales o jurídicas que desarrollen ciertas actividades económicas y obtengan utilidades netas superiores al tres por ciento del ingreso bruto

Entre ellos se encuentran personas jurídicas extranjeras, personas naturales sin residencia en el país, personas naturales residentes en el país que configuren una relación laboral según normas vigentes, sociedades con relaciones laborales sustanciales con contratantes, entidades filiales o subsidiarias, entidades financieras, y personas dedicadas a actividades específicas como microcrédito, gestión de activos, importación de combustibles, entre otras

Art. 905. Sujetos pasivos

Se establece las condiciones para ser sujeto pasivo del impuesto unificado bajo el régimen simple de tributación (SIMPLE) en Colombia. Las personas naturales o jurídicas deben cumplir con requisitos como tener ingresos brutos inferiores a 100,000 UVT en el año gravable anterior, estar inscritas en el Registro Único Tributario (RUT) y contar con mecanismos electrónicos de cumplimiento.

Se detallan consideraciones para la consolidación de límites máximos de ingresos en casos de participación en otras empresas o sociedades.

Art. 904. Hecho generador y base gravable del impuesto unificado bajo el régimen simple de tributación - SIMPLE.

Se establece que el hecho generador del impuesto unificado bajo el régimen simple de tributación es la obtención de ingresos que puedan aumentar el patrimonio.

Se destaca que los ingresos constitutivos de ganancia ocasional no forman parte de la base gravable del impuesto, al igual que los ingresos no constitutivos de renta ni ganancia ocasional.

En el caso del impuesto de industria y comercio consolidado, que se integra al régimen simple, los entes territoriales mantienen autonomía para definir elementos como el hecho generador, base gravable, tarifa y sujetos pasivos, según las leyes vigentes.

La base gravable incluye todos los ingresos brutos, ordinarios y extraordinarios, percibidos en el periodo gravable.

Art. 903. Creación del impuesto unificado bajo el régimen simple de tributación - SIMPLE.

NOTA1

Este régimen es elegido voluntariamente por los contribuyentes y se caracteriza por ser de determinación integral, con declaración anual y anticipo bimestral. Incluye el impuesto complementario de avisos y tableros, así como las sobretasas bomberil, autorizadas a los municipios.

El Régimen Simple de Tributación (SIMPLE) es un modelo opcional que reemplaza el impuesto sobre la renta, incorporando el impuesto nacional al consumo y el impuesto de industria y comercio consolidado.

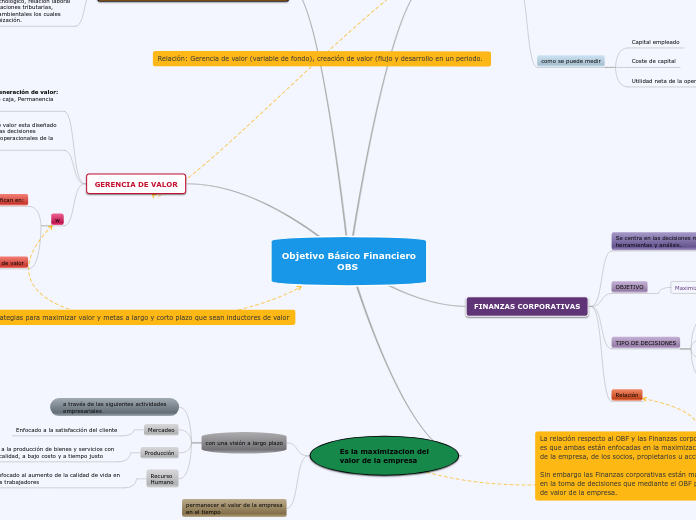

Objetivo

El propósito principal de este artículo es proporcionar a las pequeñas empresas un régimen tributario simplificado que les permita cumplir con sus obligaciones fiscales de manera más sencilla y eficiente.

Art. 898. Coordinación con otros regímenes.

Se establece que las Compañías Holding Colombianas (CHC) y sus accionistas deben cumplir con el régimen general del impuesto sobre la renta en Colombia por sus actividades nacionales e internacionales a través de establecimientos permanentes.

Las CHC están sujetas al impuesto de industria y comercio si realizan el hecho generador dentro de un municipio colombiano. Los dividendos recibidos por inversiones en entidades extranjeras bajo el régimen CHC no están sujetos al impuesto de industria y comercio.

Las CHC están sujetas al régimen ECE (Establecimientos de Comercio Exterior) y pueden aplicar descuentos por impuestos pagados en el extranjero. Sin embargo, las rentas bajo el régimen ECE no tienen los beneficios del régimen CHC.

Solo se pueden deducir los costos y gastos relacionados con los ingresos obtenidos por actividades gravadas en Colombia o en el extranjero a través de establecimientos permanentes.

Las CHC se consideran residentes fiscales colombianos según los convenios de doble imposición.

Art. 897. Obligaciones de información y documentación.

Las Compañías Holding Colombianas (CHC) deben conservar la documentación que respalde el monto de las rentas exentas y los impuestos pagados en el extranjero. También deben proporcionar a sus socios o accionistas la información necesaria para cumplir con las disposiciones legales. Además, deben mantener estudios, documentos y comunicaciones que justifiquen que las decisiones estratégicas sobre las inversiones se toman en Colombia.

Art. 896. Ganancias ocasionales exentas.

Se establece que las ganancias derivadas de la venta o transmisión de la participación en una entidad extranjera (CHC) no residente en Colombia están exentas del impuesto sobre la renta, siempre y cuando se declaren como ganancias ocasionales exentas.

No se aplica esta exención si el perceptor de las ganancias reside en una jurisdicción no cooperante con bajos impuestos o un régimen tributario preferencial según lo establecido en el Estatuto Tributario.

Para socios o accionistas no residentes, las ganancias se considerarán de fuente extranjera en proporción a las actividades o activos en entidades no residentes.

Las ganancias por la venta de acciones o participaciones en una CHC están exentas, excepto por las utilidades generadas por actividades en Colombia.

Art. 895. Dividendos y participaciones distribuidos por entidades no residentes en Colombia.

Se establece que los dividendos distribuidos por entidades no residentes en Colombia a una CHC (Cámara de Comercio) estarán exentos del impuesto sobre la renta y se declararán como rentas exentas de capital.

La distribución de la prima en colocación de acciones seguirá el mismo tratamiento que los dividendos ordinarios. Además, hay una excepción cuando el receptor de las rentas reside en una jurisdicción no cooperante con bajos impuestos o un régimen tributario preferencial.

Si la CHC distribuye dividendos a personas residentes en Colombia, estarán sujetos a impuestos según las tarifas establecidas en el Estatuto Tributario.

Art. 894. Compañías holding colombianas (CHC)

Se establece las condiciones para que las sociedades nacionales puedan acogerse al régimen CHC (Centro de Holding Corporativo).

Se advierte que la DIAN puede rechazar los beneficios en caso de incumplimiento, sin perjuicio de otras disposiciones tributarias y cláusulas antiabuso.

Las entidades interesadas deben comunicarlo a la Dirección de Impuestos y Aduanas Nacionales (DIAN) y el régimen se aplicará a partir del año fiscal de la comunicación.

Las entidades públicas descentralizadas con participaciones en otras sociedades también pueden incluirse en el régimen CHC.

Para calificar, deben tener como una de sus actividades principales la tenencia de valores, la inversión o holding de acciones en empresas colombianas y/o extranjeras, así como la administración de esas inversiones.

Las condiciones incluyen tener una participación directa o indirecta del 10% en al menos dos sociedades por un mínimo de 12 meses, contar con recursos humanos y materiales suficientes, y demostrar que la toma de decisiones estratégicas se realiza en Colombia.

Libro VI Adicionado

Art. 893. Tratamiento de la distribución de beneficios por parte de la ECE cuyo origen corresponde a rentas sometidas al régimen ECE

La condición de no gravabilidad está sujeta a las disposiciones del artículo 49, numeral 2, literal b del Estatuto Tributario.

Este tratamiento aplica en proporción a los derechos que el sujeto tenga sobre esos ingresos. Además, las ganancias provenientes de la venta de acciones o participaciones en la ECE, derivadas de utilidades tributadas según las normas aplicables, también se consideran ingresos no gravables bajo el mismo régimen.

Establece que los dividendos y beneficios distribuidos por una Entidad de Capital Extranjero (ECE), así como los remanentes en la liquidación de la ECE, generados por utilidades tributadas según las reglas del Título correspondiente, no se considerarán ingresos gravables al momento de su realización para el sujeto bajo el régimen de ECE.

Art. 892. Descuento por impuestos pagados en el exterior por la ECE.

Los residentes fiscales que tengan control sobre una Entidad de Control Extranjera (ECE) y estén obligados a cumplir con el artículo 890 de este Estatuto, tienen derecho a los descuentos según el artículo 254 de este Estatuto, en función de su participación en la ECE.

Art. 891. Pérdidas asociadas a las rentas pasivas.

Las rentas pasivas con valor igual o inferior a cero (0) no están sujetas a las reglas previstas en el artículo 147 de este estatuto para las pérdidas fiscales.

Art. 890. Renta liquida gravable.

Las rentas pasivas, cuyo valor sea igual o mayor a cero (0), deben ser incluidas en las declaraciones del impuesto sobre la renta y complementarios de acuerdo con la participación que tengan en la Entidad Controlada del Exterior (ECE) o en los resultados de la misma, por parte de los sujetos obligados a este régimen según el artículo 883.

Art. 889. Determinación de las rentas pasivas.

Las rentas pasivas para los contribuyentes del impuesto sobre la renta son los ingresos netos obtenidos por la Entidad Controlada Extranjera (ECE) durante un año o período gravable, calculados al sumar los ingresos pasivos y restar los costos y deducciones relacionados, conforme a las reglas establecidas en los artículos anteriores.

Art. 888. Realización de las deducciones

Se establece que los gastos en los que incurra una Entidad de Comercialización Especial (ECE) para generar ingresos pasivos serán deducibles al calcular las rentas pasivas, siempre que cumplan con los requisitos establecidos en el estatuto. Además, las deducciones realizadas por la ECE se atribuirán a los residentes fiscales colombianos que controlen directa o indirectamente la ECE, en proporción a su participación en el capital o resultados de la entidad, según lo establecido en los artículos 104, 105 y 106 del estatuto.

Art. 887. Realización de los costos.

Se establece que los costos vinculados a los ingresos pasivos generados por una Entidad Controlada Extranjera (ECE) se consideran asumidos por los residentes fiscales colombianos que, de manera directa o indirecta, ejerzan control sobre la ECE. Esto aplica en el año fiscal en el cual la ECE obtuvo dichos ingresos, y la asignación de los costos se realiza en proporción a la participación del residente en el capital o resultados de la ECE, de acuerdo con los artículos 58 y 59 de la normativa mencionada.

Art. 886. Realización de los ingresos.

Los ingresos pasivos generados por una Entidad Controlada en el Exterior (ECE) se consideran realizados por los residentes fiscales colombianos que, directa o indirectamente, tengan control sobre la ECE. Esto aplica en el año o período gravable en el que la ECE obtuvo esos ingresos, proporcionalmente a la participación que tengan en el capital o resultados de la ECE, según lo establecido en los artículos 27, 28 y 29 del Estatuto Tributario.

Art. 885. Presunción de pleno derecho.

Asimismo, si los ingresos activos o de actividades económicas reales de la ECE representan el 80% o más de los ingresos totales, la totalidad de los ingresos, costos y deducciones de la ECE darán origen a rentas activas. Este artículo fue derogado por el artículo 110 del Decreto 1643 de 1991.

La Nota 1 establece que se presume de pleno derecho que cuando los ingresos pasivos de la Entidad Controlada del Exterior (ECE) representan el 80% o más de los ingresos totales de la ECE, todos los ingresos, costos y deducciones de la ECE darán origen a rentas pasivas.

Art. 884. Ingresos pasivos.

Se establecen los ingresos pasivos de una Entidad Controlada Extranjera (ECE).

Además, se establecen condiciones relacionadas con la residencia fiscal y la cooperación internacional para ciertos tipos de ingresos.

Se consideran ingresos pasivos

Ingresos de la prestación de servicios técnicos para partes relacionadas en una jurisdicción distinta.

Ingresos de la enajenación o arrendamiento de bienes inmuebles, ingresos de la compra o venta de bienes corporales en condiciones específicas.

Ingresos de la enajenación de activos generadores de rentas pasivas.

Ingresos por la cesión de activos intangibles.

Intereses o rendimientos financieros.

Las tilidades provenientes de participaciones en otras sociedades, a menos que estas utilidades provengan principalmente de actividades económicas reales realizadas por la ECE o sus filiales, subordinadas o establecimientos permanentes, y que cumplan ciertos requisitos.

Losrepartos.

Los retiros.

Los dividendos.

Art. 883. Sujetos del régimen de entidades controladas del exterior sin residencia fiscal en Colombia (ECE).

Según el artículo 882, cuando se determine que una Entidad Controlada del Exterior (ECE) está controlada por residentes colombianos, todos los residentes fiscales colombianos que tengan una participación directa o indirecta igual o superior al 10% en el capital de la ECE o en sus resultados estarán obligados a cumplir con las disposiciones de este título.

Art. 882. Entidades controladas del exterior sin residencia fiscal en Colombia (ECE).

Párrafo 3

Indica que, para determinar la existencia de control según el numeral 1 del artículo 260-1 del Estatuto Tributario, la tenencia de opciones de compra sobre acciones o participaciones en el capital de la ECE se equipara a la tenencia de las acciones o participaciones directamente.

Párrafo 2

Establece que se presume que los residentes fiscales tienen control sobre las ECE domiciliadas, constituidas o en operación en jurisdicciones no cooperantes o de baja o nula imposición, o a entidades sometidas a un régimen tributario preferencial, independientemente de su participación en ellas.

Párrafo 1

Establece que las Entidades Controladas del Exterior (ECE) incluyen vehículos de inversión como sociedades, patrimonios autónomos, trusts, fondos de inversión colectiva, otros negocios fiduciarios y fundaciones de interés privado, ya sea que estén constituidos, en funcionamiento o domiciliados en el exterior, con o sin personalidad jurídica, y que sean transparentes o no para efectos fiscales.

Para efectos de lo previsto en este Titulo, son entidades controladas del exterior sin residencia fiscal en Colombia (ECE), aquellas que cumplen con la totalidad de los requisitos siguientes

La ECE no tiene residencia fiscal en Colombia.

La ECE es controlada por uno o más residentes fiscales colombianos en los términos de cualquiera de las siguientes disposiciones:

Se trata de un vinculado económico del exterior en los términos de cualquiera de los literales del Numeral 5 del artículo 260-1 de este estatuto.

Se trata de una subordinada en los términos de los numerales i, ii., iv. y v del literal b del numeral 1 del artículo 260-1 de este Estatuto;

Art. 18. Contratos de colaboración empresarial.

Los contratos de colaboración empresarial tales como consorcios, uniones temporales, joint ventures y cuentas en participación, no son contribuyentes del impuesto sobre la renta y complementarios

Para efectos tributarios, las partes involucradas en un contrato de colaboración empresarial deben mantener un registro de las actividades realizadas en el marco del contrato. Este registro debe permitir la verificación de los ingresos, costos y gastos relacionados con el desarrollo del contrato.

Parágrafo 2

Los contratos de colaboración empresarial, las partes involucradas tienen la opción de acordar que el contrato llevará contabilidad de acuerdo con los nuevos marcos normativos de información financiera que les apliquen.

Parágrafo 1

Los contratos de colaboración empresarial, se establece la obligación de certificar y proporcionar información financiera y fiscal a los participantes, así como la posibilidad de llevar contabilidad de acuerdo con los marcos normativos aplicables

Las relaciones comerciales que tengan las partes del contrato de colaboración empresarial con el contrato de colaboración empresarial que tengan un rendimiento garantizado, se tratarán para todos los efectos fiscales como relaciones entre partes independientes.

Se entenderá, que no hay un aporte al contrato de colaboración empresarial sino una enajenación o una prestación de servicios, según sea el caso, entre el contrato de colaboración empresarial y la parte del mismo

Las partes en el contrato de colaboración empresarial deberán suministrar toda la información que sea solicitada por la DIAN, en relación con los contratos de colaboración empresarial.