por Jonathan Gerardo Ganchozo Abril 10 meses atrás

87

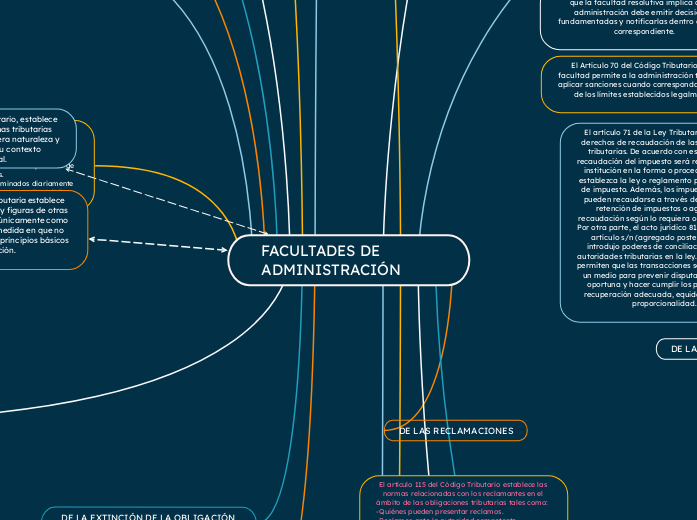

FACULTADES DE ADMINISTRACIÓN

La normativa establecida en varios artículos del Código Tributario abarca distintos aspectos relacionados con la administración de reclamaciones y sanciones tributarias. Las resoluciones en procedimientos de reclamación deben estar debidamente motivadas, incluyendo una justificación documental y citando las disposiciones legales aplicables.