por Richard Chimbolema 3 anos atrás

233

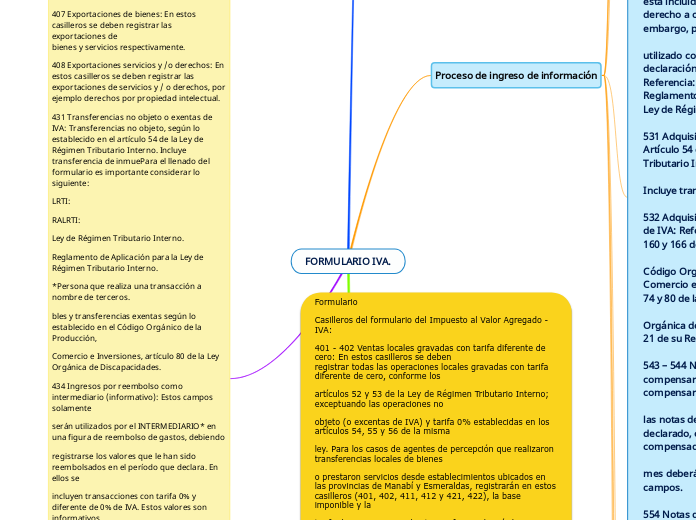

FORMULARIO IVA.

El documento proporciona instrucciones sobre cómo completar y presentar el formulario de IVA, detallando los diferentes métodos de pago aceptados, como Títulos de Banco Central y Notas de Crédito Desmaterializadas.