por arely covarrubias 4 anos atrás

321

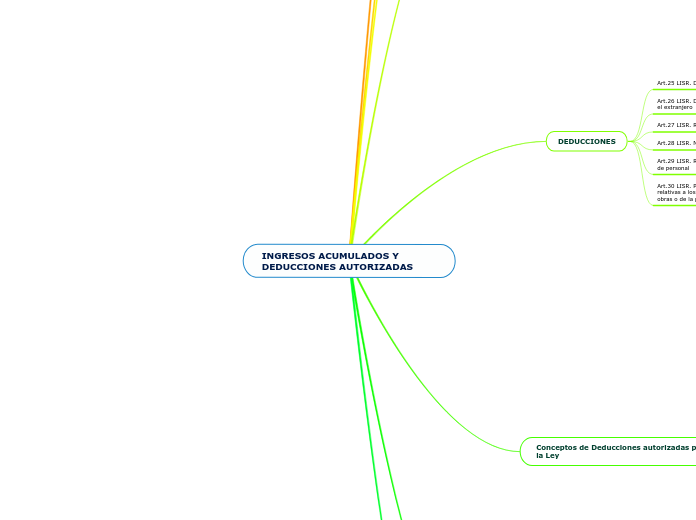

INGRESOS ACUMULADOS Y DEDUCCIONES AUTORIZADAS

Existen diferentes categorías para clasificar los ingresos de los contribuyentes según si deben ser acumulados o no para efectos fiscales. Los ingresos acumulables incluyen aquellos que provienen de construcciones, mejoras en bienes inmuebles, ganancias por enajenación de activos fijos, recuperación de créditos incobrables y pagos en especie.