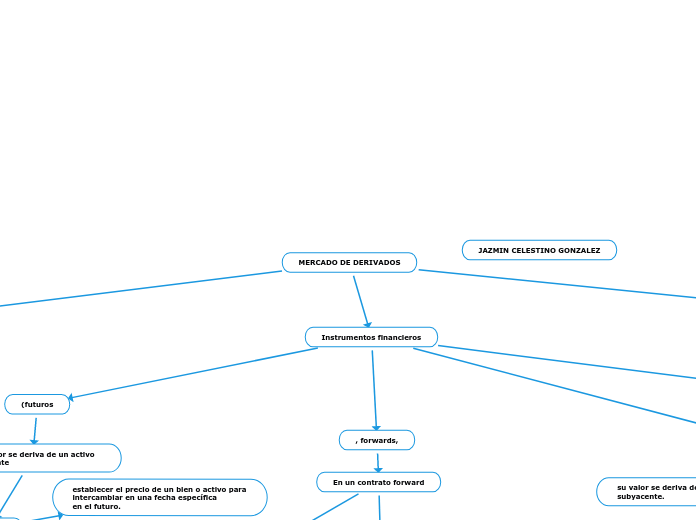

JAZMIN CELESTINO GONZALEZ

FUENTES DE INFORMACION

https://www.bbva.mx/empresas/educacion-financiera/que-son-los-derivados.html

https://www.colef.mx/posgrado/wp-content/uploads/2014/03/TESIS-Fierros-Villanueva-Perla-Aceleth.pdf

MERCADO DE DERIVADOS

Instrumentos financieros

swaps

s son contratos no estandarizados que se intercambian OTC

s más utilizados se encuentran

los swaps permiten

Cubrir el riesgo en todo tipo de posiciones.

Crear instrumentos sintéticos.

Administrar el riesgo cambiario.

Reducir el costo del capital.

Ajustar el perfil riesgo/rendimiento de las carteras.

Reducir el costo de las transacciones.

y el tipo de cambio.

los que derivan su valor de la tasa de interés

no cuentan con una cámara

de compensación la cual garantice el cumplimiento de los contratos

Un swap (o permuta)

es un acuerdo entre dos partes para intercambiar flujos de efectivo en varias

fechas futuras con base en una fórmula determinada

un swap puede verse como la suma de varios contratos forward

opciones)

puede ser negociado en mercados organizados u OTC

Las opciones pueden ser de dos tipos:

las opciones comerciadas en casa de bolsa tienen tres ventajas:

Los costos de transacción son más bajos para las opciones comerciadas en casas

de bolsa que para las opciones en el OTC.

Como en el caso de los contratos de futuros, el enlace directo entre el comprador

y el vendedor es roto después de que la orden es ejecutada

debido a la

intercambiabilidad de las opciones comerciadas en la casa de bolsa.

Es la estandarización del precio ejercido, la cantidad del sustentante, y la fecha de

expiración del contrato.

Europeas:

es el derecho de comprar o vender el activo subyacente únicamente en

la fecha

de vencimiento del contrato.

Americanas:

se refiere al derecho de comprar o vender el activo subyacente en cualquier

fecha antes de la fecha de vencimiento o al vencimiento.

su valor se deriva de un activo

subyacente.

el dueño de la opción tiene

el derecho de comprar (o vender) un activo subyacente a un precio determinado.

, forwards,

En un contrato forward

generalmente se realiza entre

es un instrumento no estandarizado

son acuerdos hechos a la medida en cuanto a necesidades especificas de las partes: como

no existe una cámara de

compensación que regule este contrato para garantizar su cumplimiento.

y condiciones de entrega

fecha de vencimiento y lugar

tamaño del contrato

tipo de subyacente,

o entre una institución financiera y

uno de sus clientes corporativos.

dos instituciones financieras

se acuerda comprar o vender un activo

, fijando un precio hoy para

comprar en una fecha futura determinada.

(futuros

Cuyo valor se deriva de un activo subyacente

objetivo

Este tipo de instrumento

se negocia en mercados organizado

son instrumentos

estandarizados

Un contrato de futuros

es un acuerdo legal corporativo entre un comprador y un vendedor

El vendedor acuerda hacer la entrega de algo a un precio especificado al final de un

periodo designado

El comprador acuerda aceptar la entrega de algo a un precio especificado al final de un

periodo designado

establecer el precio de un bien o activo para intercambiar en una fecha específica

en el futuro.

Las características más importantes de los derivados son

Tienen condiciones definidas

Se puede establecer compra o venta del subyacente.

Las condiciones y precios se pactan desde su contratación.

Se adquiere un derecho y/o una obligación.

Podría tener un costo inicial.

y precio.

monto

plazo,

el activo subyacente,

Los derivados son contratos

que te pueden ayudar a proteger el precio de activos subyacentes

contra futuras fluctuaciones del mercado

Cuando se utilizan como inversión

suelen ser redituables para algunos de los involucrados,

en ese caso lo ideal es revisar quién hace las previsiones y cuál es la protección.

Cuando se utilizan con fines de cobertura,

su principal objetivo es brindar certidumbre

y control de los riesgos financieros ya que:

Administran los riesgos que representan las variables del mercado.

Minimizan la fluctuación de pagos futuros.

Permiten establecer flujos conocidos para una planeación financiera confiable.

acciones y otros.

tipos de cambio,

tasas de interés,