Coste del capital

Type in the name of the company you are going to have an interview with.

Los supuestos básicos del modelo del coste del capital

supuestos básicos que simplifiquen su cálculo

La política de dividendos no varía

los dividendos

aumentan indefinidamente a una tasa anual constante

crecimiento que

no de un aumento de la tasa de reparto de beneficios

es función de la capacidad generadora de beneficios de la empresa

Con objeto de

simplificar el cálculo del coste del capital de una empresa

La estructura de capital no varía

el coeficiente de endeudamiento

aumenta

también asciende la posibilidad de que la empresa sea incapaz de hacer frente al servicio de la deuda

y ello se refleja

la tasa de rendimiento requerida por los inversores

en las diferentes fuentes financieras de la empresa

en un incremento del riesgo financiero

relación entre

recursos propios

recursos ajenos a medio-largo plazo

riesgo financiero

riesgo adicional que tienen los accionistas ordinarios

como resultado de

la decisión de financiar los proyectos de inversión

deuda

El riesgo económico no varía.

el coste del capital es un criterio de inversión

apropiado sólo para aquellos proyectos de inversión

que tienen un riesgo económico

similar al de los activos existentes en la empresa

función

el coste del capital de la empresa

la tasa de rendimiento requerida sobre los títulos de una empresa

el nivel de riesgo viene determinado por

por la directiva de la compañía

la política de inversiones

de una empresa se define

como la posible variabilidad de los rendimientos de una inversión

Los factores que determinan el coste del capital

coste del capital de la empresa

es función de

riesgo de la empresa

demanda de dinero

la oferta

factores que inciden

las condiciones económicas

Esta variable económica

viene reflejada

en el tipo de interés sin riesgo

se compone

la tasa de inflación esperada

tipo de interés real pagado por el Estado

Este factor determina

el nivel esperado de inflación

la oferta de capital

la demanda

las condiciones del mercado

cuanto mayor sea el riesgo

mayor será dicha prima

Cuando el riesgo del proyecto aumenta

el inversor exigirá una mayor tasa de rendimiento

las condiciones financieras y operativas

El riesgo

Cada vez que estos aumentan

también lo hace

el coste del capital

el rendimiento requerido

se divide

se refiere a la variación

en el rendimiento obtenido

por los accionistas ordinarios de la compañía como resultado de las decisiones de financiación

uso de la deuda

riesgo económico

depende de las decisiones de inversión de la empresa

hace referencia a la variación del rendimiento del activo de la empresa

también procede de las decisiones realizadas en la empresa

la cantidad de financiación

cuanto mayor volumen de acciones se emita

mayor será el descenso del precio

lo que redundará en un aumento del coste del capital

Cuando las necesidades de financiación de la empresa aumentan

el coste del capital de la empresa varía

Por ejemplo

la empresa solicita un volumen de financiación grande

cada vez que se emiten títulos

estimación del coste del capital

How ambitious are you?

5º. El cálculo del coste del capital medio ponderado

4º. La determinación del coste de cada fuente financiera

3º. Los tipos de recursos financieros

Where and how do you see yourself in 5 years time?

Type in the answers.

2º. Los supuestos básicos del modelo del coste del capital

What are your long-term goals ?

Type them in.

1º. Los factores que determinan el coste del capital

What are your short-term goals ?

Type them in.

La importancia de conocer el coste del capital

Las razones son:

conocer el valor del coste del capital

la gestión del fondo de rotación de la empresa

la refinanciación de la deuda

El análisis de los proyectos de inversión

La maximización del valor de la empresa

Concepto

Do you fully understand what this position implies?

After you've made some research on the company, read the job description thoroughly, and try to fully understand what your responsibilities will be.

es uno de los factores principales

de la

determinación del valor de la empresa

Es la tasa de rendimiento interno

What do you think the main challenges will be?

Type them in.

que una empresa

deberá pagar a los inversores

para incitarles

a arriesgar su dinero en la compra de los títulos emitidos por ella

préstamos

obligaciones

acciones preferentes

acciones ordinarias

Este indica aquélla mínima tasa de rendimiento

What will be your main tasks?

Type them in.

que permite a la empresa

hacer frente al coste de los recursos financieros

El coste del capital medio ponderado

El cálculo del coste del capital a través de la beta de los activos

modelo CAPM también puede servir para calcular el coste del capital de la empresa

El coste de la autofinanciación por mantenimiento

El coste de las amortizaciones

deberá ser igual al coste del capital medio ponderado antes de realizar una nueva emisión de acciones

necesitaremos conocer el coste de esta fuente financiera.

las amortizaciones indican

los recursos provenientes de las mismas deberán ser utilizados

el coste de la depreciación de dichos activos

fuente de recursos financieros

consiste en los fondos provenientes de la amortización de sus activos fijos

El coste del capital marginal ponderado

El cálculo del coste del capital medio ponderad

Una vez que disponemos del

de sus ponderaciones

podremos pasar a calcular el coste del capital medio ponderado

mediante

k0 = k'i x (D/V) + kp x (P/V) + ke x (A/V)

coste de las diversas fuentes financieras

El cálculo de las ponderaciones

Cuando calculemos las ponderaciones deberemos

de los precios de cada título

tiene en cuenta los efectos debidos a los cambios en las condiciones del mercado

valorar a las diversas fuentes financieras por su valor de mercado, que representa

si se trata de averiguar cuál es el coste de la financiación utilizada en la empresa

tendremos que calcular un coste medio ponderado de las diferentes fuentes

estas

cómo es la estructura financiera de la empresa

deberán reflejar el peso que cada tipo de financiación tiene en el total de la misma

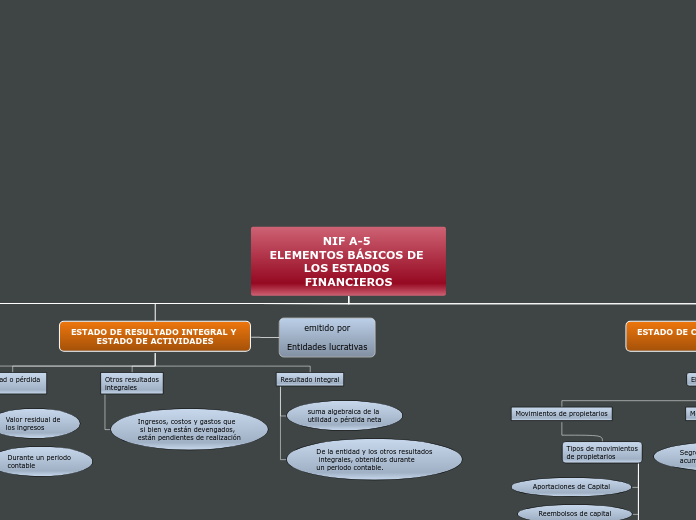

Los tipos de recursos financieros

recursos financieros

lo serán a medio-largo plazo

para financiar una inversión a largo plazo

ya sea en su totalidad, o sólo en parte

a través

de recursos financieros a corto plazo

es una política bastante arriesgada

podría poner en peligro

la vida de la propia empresa

la realización de la inversión

sólo utilizaremos para

el cálculo del coste del capital medio ponderado las deudas a medio-largo plazo

Subtopic

nos interesarán

los necesarios para financiar el incremento del fondo de rotación

necesarios para acometer la inversión

a corto plazo

no deberán ser incluidos en el cálculo del coste del capital de la empresa.

fuentes financieras a corto plazo

What are your hobbies?

What do you like to do in your free time? What was the last film you saw or the last book you read? Think of the activities that relax you the most. Fill in several hobbies.

surgen de operaciones normales de la empresa

de tal manera que si las ventas aumentan

ellas aumentan también

nos referiremos

impuestos devengados

sueldos y salarios

acreedores

proveedores

efectos comerciales a pagar

La determinación del coste de cada fuente financiera

Are you qualified for this position?

Interviewers will want to know whether or not you are able to do the job.

Answer the questions from this section and see if you are the right person for this position.

el coste del capital deberá

de ser consistente

para ello deberá cumplir los siguientes requisitos

Estar sujeto a variaciones a través del período de previsión de los flujos de caja

debido a las alteraciones que puedan ocurrir

en la estructura de capital de la empresa.

en el riesgo sistemático

en el nivel esperado de inflación

Las ponderaciones deberán calcularse a través de los valores de mercado de las diferentes fuentes financieras

Deberá estar ajustado al riesgo sistemático de cada proveedor de fondos

puesto que él esperará

que no puede eliminar mediante una diversificación eficiente.

un rendimiento apropiado al riesgo que corre

Utilizar tasas nominales de rendimiento

construidas a partir de

la inflación esperada

las tasas reales

Ser calculado después de

s flujos de caja prometidos por el proyecto de inversión

impuestos

Ser una media ponderada de los costes de todas las fuentes financieras de la empresa

con la definición de los flujos de caja que van a ser descontados

con ser consistente con el procedimiento de valoración de la empresa

componentes principales de la financiación empresarial de cara al cálculo del coste del capital

El objetivo es

determinar la mínima tasa de rendimiento

Para realizar este cálculo será necesario tener en cuenta

que todas las tasas de rendimiento requeridas deberán ser calculadas después de impuestos

los costes de emisión de los títulos que reducen la cantidad de dinero recibida por la empresa

para

para que la cotización de sus títulos en el mercado no descienda.

para satisfacer la tasa de rendimiento requerida de los inversores

son

las deudas a largo plazo.

las acciones preferentes

para la obtención del coste del capital

3º. El cálculo del coste medio ponderado

Which qualities were easily observed by your colleagues and/or your former/existing boss?

Type them in.

2º. La determinación del porcentaje de cada fuente financiera en el total de la financiación de las inversiones futuras

What are your weaknesses?

Examples:

stubbornoverly critical, can't accept authoritytoo demandingtoo talkativetoo quiettoo sensitivelacking assertivenesslacking social tact

1º. El cálculo del coste de cada fuente financiera individualmente considerada.

What strengths qualify you for this job?

Example:

ambitiousgood communicatorfocuseddeterminedadaptablecuriousoptimisthard workerhonestpoliteco-operativeself motivatedenthusiasticgood leaderstrategic thinkerquick learnerflexiblegood problem solver

El coste de los recursos financieros ajenos

Research the company

You should find and learn as much as you can about the company where you are having an interview.

The interviewer will want to see what you know about them and why you chose the company.

Doing your homework will show that you are really interested.

el rendimiento hasta el vencimiento vendrá dado por la siguiente expresión matemática:

What can you do for this company that someone else can't?

Type in several unique traits that will turn you into the perfect candidate for the position.

P0 = C1/ (1+ r)+ C2 /(1+ r)2+ ....+ Cn + Pn /(1+ r)n

Para calcular la tasa de rendimiento requerida de una obligación

What do you know about the company?

Type a short description of the company's background.

deberemos conocer

precio de reembolso al final de su vida

cuándo se van a producir

cuáles van a ser sus pagos por intereses

el precio de mercado de la obligación en cuestión al día de hoy

el valor teórico de

cualquier activo

está basado en

el valor actualizado de los flujos de caja que promete generar en el futuro

Los recursos financieros ajenos

Why do you want to work for this company?

Think of what you can do for them, not of what they can do for you.

pueden provenir de diversas fuentes

diferentes variaciones

que existan acuerdos de permutas financieras

que posean tipos de interés variable con tipos máximos o mínimos

diversas fuentes

arrendamientos financieros

deuda denominada en moneda extranjera

deuda subordinada

deuda principal

El coste de las acciones preferentes

Las acciones preferentes o privilegiadas

Su coste vendrá dado por la relación existente entre

el precio de mercado de dicha acción

donde habrá que detraerle los costes de emisión

el dividendo a pagar a la acción preferente

La cantidad pagada en concepto de dividendos suele ser

se paga previamente al pago de dividendos a los accionistas ordinarios

constante

parecen a

las segundas

no es obligatorio pagarlo si hay pérdidas

en cuanto que el dividendo no es deducible fiscalmente

las primeras

en cuanto que pagan un dividendo constante

son un tipo de títulos que se encuentran "a caballo"

entre

las acciones ordinarias

las obligaciones

El coste de las acciones ordinarias

el coste de ambos sistemas de captación de recursos financieros.

La ampliación de capital

deberemos tener en cuenta la tasa de rendimiento requerida por los inversores de cara a convertirse en accionistas de la empresa

El cálculo de la tasa requerida o coste de las nuevas acciones

utilizará los mismos modelos que el cálculo del coste de los beneficios retenidos

El modelo de la valoración por arbitraje (APM)

factores más comúnmente utilizados son

El riesgo de insolvencia

La tasa de inflación a largo plazo

La tasa de inflación a corto plazo

La tasa de interés real a corto plazo

El nivel de actividad industrial

es un modelo de equilibrio de cómo se determinan los precios de los activos financieros

Según esta teoría la rentabilidad de cada acción

para cada acción hay dos fuentes de riesgo

es que el riesgo proviene de posibles sucesos que son específicos de cada empresa; éste tipo de riesgo es eliminable a través de la diversificación

La primera es la que proviene de los efectos macroeconómicos que no pueden ser eliminados mediante la diversificación

depende

de una serie de perturbaciones específicas de cada compañía en particular

de las influencias exógenas de una serie de factores macroeconómicos

se basa en la idea de que en un mercado financiero competitivo asegurará que los activos sin riesgo proporcionen el mismo rendimiento esperado

El modelo se basa en la idea de que los precios de los títulos se ajustan conforme los inversores construyen

carteras de valores que persiguen la consecución de beneficios de arbitraje

La polémica sobre la validez de la beta

CAPM sigue siendo el modelo de valoración más ampliamente utilizado

por su gran sencillez y la lógica en la que se basa

los rendimientos de los títulos se relacionan inversamente con el tamaño de una empresa

explican el rendimiento financiero de los títulos mejor que la propia beta

podemos estimar

más fiable el valor del rendimiento mínimo exigido a las acciones de una empresa.

de una forma rápida

medido éste a través

que tienen una relación positiva con el ratio

de su capitalización bursátil

El modelo de valoración de activos financieros (CAPM)

Este modelo parte de la base de que la tasa de rendimiento requerida de un inversor

es igual a la tasa de rendimiento sin riesgo

más una prima de riesgo

dónde el único riesgo importante es el riesgo sistemático

dicho riesgo se mide a través del coeficiente de volatilidad conocido como beta

La beta mide la variación del rendimiento de un título con respecto a la variación del rendimiento del mercado

El valor del coeficiente de volatilidad beta depende de tres variables

El apalancamiento financiero

El apalancamiento operativo de la empresa

El tipo de negocio

El modelo del crecimiento de los dividendos

La tasa de rendimiento requerida de la inversión en acciones ordinarias se puede medir a través de la corriente de dividendos

que espera recibir el propietario de una acción

para lo cual utilizaremos el modelo de Gordon-Shapiro que parte

los dividendos crecerán a una tasa

acumulativa

media constante

del supuesto de que el precio teórico de una acción es igual al valor actual de los dividendos futuros que ella es capaz de proporcionar

por lógica

la tasa de rendimiento requerida de los accionistas

debería ser igual al rendimiento esperado de la mejor inversión disponible

Para medir el rendimiento requerido utilizaremos tres aproximaciones

3º. el modelo de valoración a través del arbitraje

2º. el modelo de valoración de activos financieros

1º. el modelo del crecimiento de los dividendos

el objetivo de la empresa

maximizar la riqueza de sus accionistas ordinarios,

A la hora de que la empresa obtenga recursos financieros provenientes de sus propietarios

se hace necesario distinguir dos vías por las que dicha financiación transcurre:

la ampliación de capital mediante la emisión de nuevas acciones

La retención de beneficios

éste será el mayor, de todos los costes de la financiación empresarial, debido a que es el que tiene un mayor riesgo asociado

Es la mínima tasa de rendimiento que la empresa ha de obtener sobre la parte de cada proyecto de inversión financiada con capital propio

a fin de conservar sin cambio la cotización de sus acciones.