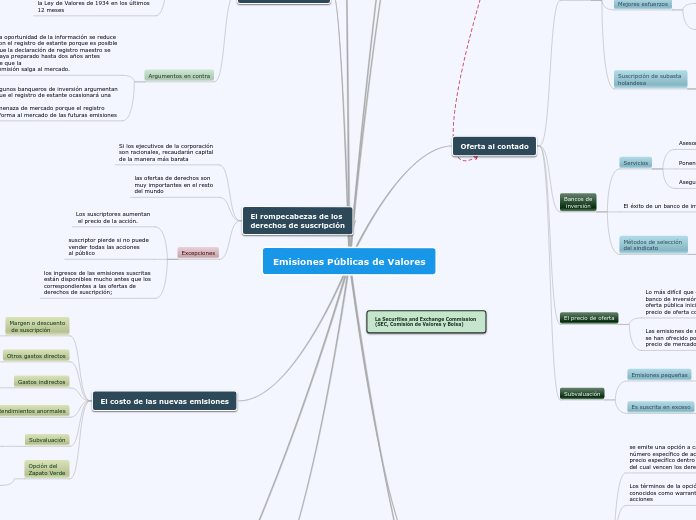

La Securities and Exchange Commission

(SEC, Comisión de Valores y Bolsa)

Emisiones Públicas de Valores

Dilución

ocurre una verdadera dilución del valor para los accionistas de USM porque el VPN del proyecto es negativo, y no porque la razón de valor de mercado a valor en libros sea menor que 1

Al parecer, este ejemplo demuestra que vender acciones

usando la razón de valor de mercado a valor en libros es menor que 1, es perjudicial para los accionistas

Tipos

Dilución del valor en libros y las utilidades por acción

Dilución del valor de mercado

Dilución del porcentaje de propiedad

El primer tipo de dilución puede

presentarse siempre que la empresa

vende acciones al público en general

Lo que los directores financieros

opinan sobre el proceso de la OPI

Los motivos que destacaron

Para las subvaluaciones

aumento en el volumen de

transacciones después de la

fecha de emisión de las

acciones

compensar a los inversionistas

por correr el riesgo

Para Cotizar en bolsa

establecer un valor de mercado

para la empresa

la creación de acciones públicas para

usarlas en futuras adquisiciones

OPI - ( Oferta Pública Inicia )

Cotizar en bolsa

mejores oportunidades para que los

accionistas se diversifiquen.

Mayor capacidad de reunir capital

Recaudar Capital

El costo de las nuevas emisiones

Opción del

Zapato Verde

La opción del Zapato Verde da a los

suscriptores el derecho de comprar

acciones adicionales al precio de oferta

para cubrir las sobreasignaciones.

En el caso de las ofertas públicas iniciales

Rendimientos anormales

En una emisión madura de acciones,

el precio cae en promedio entre 3%

y 4% en el momento de anunciar la

emisión

Gastos indirectos

Gastos que no se especifican en el prospecto

Otros gastos directos

Son los costos en que incurre el emisor que

no forman parte de la remuneración de los

suscriptores

Margen o descuento

de suscripción

El margen es la diferencia entre el precio que el

emisor recibe y el precio ofrecido al público

El rompecabezas de los

derechos de suscripción

Excepciones

los ingresos de las emisiones suscritas

están disponibles mucho antes que los

correspondientes a las ofertas de

derechos de suscripción;

suscriptor pierde si no puede

vender todas las acciones

al público

Los suscriptores aumentan

el precio de la acción.

las ofertas de derechos son

muy importantes en el resto

del mundo

Si los ejecutivos de la corporación

son racionales, recaudarán capital

de la manera más barata

Registro de estante

Argumentos en contra

Algunos banqueros de inversión argumentan

que el registro de estante ocasionará una

amenaza de mercado porque el registro

informa al mercado de las futuras emisiones

La oportunidad de la información se reduce

con el registro de estante porque es posible

que la declaración de registro maestro se

haya preparado hasta dos años antes

de que la

emisión salga al mercado.

Requisitos

La empresa no debe haber infringido

la Ley de Valores de 1934 en los últimos

12 meses

En el mercado, el valor agregado de las acciones

en circulación de la compañía debe ser

superior a 75 millones de dólares

La empresa no puede tener retrasos en los

pagos de su deuda durante los últimos 12

meses.

La compañía debe estar calificada

con grado de inversión

A fin de simplificar el procedimiento para emitir títulos, la SEC permite en la actualidad el registro de estante.

El mercado de capital privado

Etapas del financiamiento

Financiamiento de cuarta ronda

financiamiento puente

Dinero que se proporciona a empresas que muy probablemente empezarán a cotizar en bolsa en menos de medio año.

Financiamiento de tercera ronda

financiamiento de mezzanine.

Financiamiento de una compañía que se encuentra por lo menos en punto de equilibrio y considera la posibilidad de una expansión.

Financiamiento de segunda ronda

Fondos destinados para capital de trabajo de una empresa que ya está vendiendo su producto, pero que aún pierde dinero

Financiamiento de primera ronda

Dinero adicional para emprender las ventas y la fabricación

después de que una compañía ha gastado los fondos de la etapa de arranque

Etapa de arranque

Financiamiento para empresas que comenzaron a operar en el último año.

Etapa del capital semilla

Una cantidad pequeña de financiamiento necesario para probar un concepto o desarrollar un producto

En 1990, la SEC adoptó la Regla 144A con objeto de establecer un marco rector para emitir títulos privados a ciertos inversionistas institucionales calificados

Las colocaciones privadas evitan los costosos procedimientos relacionados con los requisitos de registro que forman parte de las emisiones públicas

El anuncio de emisión de nuevas

acciones y el valor de la empresa

Utilidades decrecientes

Capacidad de endeudamiento

Información administrativa

Derechos

oferta de derechos de suscripción

Efecto de la oferta de derechos

de suscripción sobre el precio

de las acciones

Número de derechos de

suscripción necesarios

para comprar una acción

Número de derechos de suscripción = Acciones viejas / Acciones nuevas

Número de acciones nuevas = Fondos por obtener / Precio de suscripción

Precio de Suscripción

precio de suscripción es el que los accionistas

existentes tienen permitido pagar por una acción.

La mecánica de una oferta

de derechos de suscripción

no hacer nada y dejar que se venzan

los derechos de suscripción

ordenar que se vendan todos los

derechos de suscripción

suscribir la cantidad completa de

acciones a las que tienen derecho

Los términos de la opción se manifiestan mediante certificados conocidos como warrants o derechos de suscripción de acciones

se emite una opción a cada accionista para que compre un número específico de acciones nuevas de la empresa a un precio específico dentro de un periodo determinado, después del cual vencen los derechos de suscripción

Oferta al contado

Subvaluación

Es suscrita en exceso

los inversionistas no pueden comprar

todas las acciones que quieren y los

suscriptores asignan las acciones entre

ellos

Emisiones pequeñas

Estas empresas suelen ser jóvenes y

tienen perspectivas inciertas a futuro

El precio de oferta

Las emisiones de nuevas acciones no maduras

se han ofrecido por debajo de su verdadero

precio de mercado

Lo más difícil que debe hacer el principal

banco de inversión en relación con una

oferta pública inicial es determinar el

precio de oferta correcto

Bancos de

inversión

Métodos de selección

del sindicato

Oferta negociada

La compañía emisora trabaja con un suscriptor

Oferta competitiva

La empresa emisora puede ofrecer sus

títulos al suscriptor que presente la

propuesta más alta.

El éxito de un banco de inversión depende de su prestigio

Servicios

Aseguran las ganancias.

Ponen a la venta títulos

Asesorias

Métodos

Suscripción de subasta

holandesa

Esta forma de vender títulos al público es más

o menos nueva en el mercado de las OPI

El suscriptor realiza una subasta en la que los

inversionistas presentan posturas por las acciones

El suscriptor no establece un precio fijo para

las acciones que se van a vender

Mejores esfuerzos

El Sindicato sólo actúa como agente y recibe

una comisión por cada acción vendida

El sindicato está obligado legalmente a hacer

su mejor esfuerzo para vender los títulos al

precio de oferta acordado

Compromiso en firme

La diferencia entre el precio de compra del

suscriptor y el precio de oferta se llama

margen o descuento.

Con el propósito de reducir los riesgos,

los bancos de inversión se combinan para

formar un grupo de suscriptores (sindicato)

El banco de inversión compra los títulos

por abajo del precio de oferta y acepta

el riesgo de no poder venderlos.

Métodos de emisión alternos

oferta de derechos

de suscripción

El término nueva emisión madura se refiere

a una nueva emisión de una empresa que ha

emitido títulos con anterioridad

La primera emisión pública de acciones

que realiza una compañía se conoce

como oferta pública inicial (OPI), o

nueva emisión no madura

los títulos se venden a los

accionistas existentes

oferta general al contado

los títulos se venden a todos los

inversionistas interesados

La Emisión Pública

Procedimiento

5. El anuncio publicitario sobre una nueva emisión

4. Un prospecto definitivo debe acompañar la entrega

de los títulos o la confirmación de la venta

3. La SEC estudia la declaración de registro durante

un periodo de espera

2. la empresa debe preparar una declaración de

registro

excepciones

Emisiones que implican menos de

5 millones de dólares

Préstamos que vencen dentro de nueve meses.

Declaración de registro

Financiamiento propuesto

Planes a futuro

Los detalles de la operaciones

de la empresa

Historial financiero

1. Obtener la aprobación del consejo de administración