Ingrid Salazar Torres

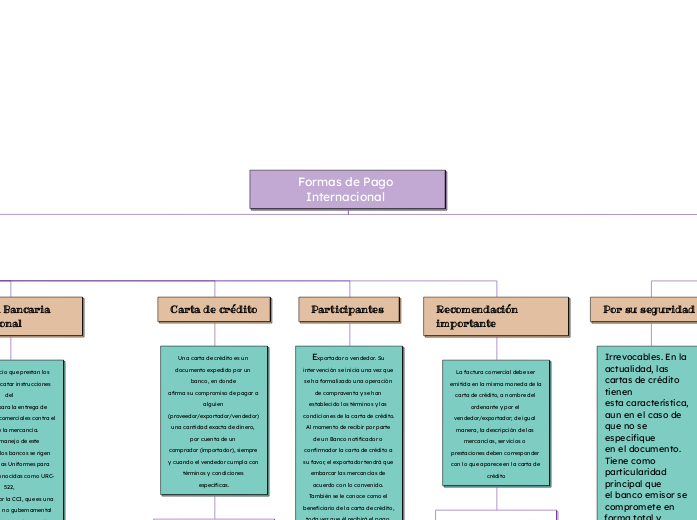

Formas de Pago Internacional

Modalidades de la carta de crédito

Flujo de operación de la carta de crédito

Solicita los recursos correspondientes al banco emisor

Efectúa pago al vendedor/exportador.

Envía al banco emisor los documentos solicitados en la carta de crédito para su posterior entrega al comprador y retiro

de su mercancía de la aduana correspondiente.

Las cartas de crédito derivan de operaciones comerciales previamente acordadas entre compradores y vendedores. Una

vez que las partes han definido las características técnicas de la operación, firman un contrato de compraventa o levantan

un pedido o una orden de compra, en donde claramente se estipula que la forma de pago se realizará mediante una carta

de crédito irrevocable, pagadera contra documentos de embarque.

Con la documentación previamente acordada con su contraparte, el comprador se dirige a su banco local (banco emisor)

y le da instrucciones para que emita una carta de crédito a favor de la empresa vendedora/exportadora (beneficiario), misma

que deberá enviar a su banco corresponsal (banco notificador/confirmador) en el país del vendedor, vía internet o SWIFT

autenticado, dirigida al Departamento de Cartas de Crédito. (Nota: En cartas de crédito domésticas, el banco emisor

también puede actuar como banco notificador y pagador).

Una vez recibida la carta de crédito por el banco notificador/confirmador, revisa que el texto de la misma se ajuste a la

práctica internacional para manejo de cartas de crédito, la entrega al vendedor/exportador.

4. Tan pronto como el vendedor recibe la carta de crédito y encuentra que puede cumplir con todos los términos y

condiciones ahí estipuladas, procede a despachar las mercancías.

Posteriormente, el vendedor entrega al banco notificador/confirmador los documentos probatorios del envío de la

mercancía, solicitados en el texto de la carta de crédito.

6. Cuando el banco notificador/confirmador certifica que los documentos cumplen estricta y literalmente con los términos

estipulados en la carta de crédito, procede de la siguiente manera

Por modalidad

Revolventes. Generalmente, las cartas de crédito expiran

en cuanto se les utiliza; es decir, una vez que el beneficiario

obtiene el pago de las mismas o cuando termina su vigencia.

Sin embargo, sucede que compradores y vendedores requieren

establecerlas con relativa frecuencia, por las necesidades

propias de sus negocios (por ejemplo, cuando se trata de un

mismo proveedor y de las mismas mercancías). En este caso

no es recomendable tramitar una carta de crédito por cada

embarque, sino que se pueden utilizar las cartas de crédito

revolventes

Transferibles. El crédito documentario transferible es

aquel que indica de forma expresa que es “transferible”. A

petición del beneficiario (primer beneficiario), un crédito

transferible puede ser puesto total o parcialmente a

disposición de otro beneficiario (segundo beneficiario).

Cláusula roja. Son las cartas de crédito que autorizan al banco pagador entregar un anticipo o el importe total, previo

a la entrega de las mercancías. Es una forma de financiamiento para el exportador, que le otorga su comprador, en cuanto

autoriza al beneficiario (exportador) a recibir anticipos a cuenta del crédito contra el compromiso de este de presentar los

documentos designados en la carta de crédito, en tiempo y forma.

STAND BY

Este tipo de cartas de crédito se utilizan como garantía de diferentes clases de obligaciones, hacia el beneficiario, le garantizan

al exportador que si el importador no paga, lo hará el banco emisor contra la presentación de documentos que demuestren el

no pago, el cual podrá ser cubierto con un documento certificado por un tercero, que su deudor no le pagó en su oportunidad.

Están reguladas por las ISP 98, pero también pueden estar sujetas a las UCP-600, ambas emitidas por la CCI

Por su distribución geográfica

Por el desplazamiento de la mercancía, origen y destino,

las cartas de crédito se pueden clasificar en cartas de crédito

de importación, domésticas y de exportación.

• Importación. Ingreso al país de bienes o servicios

procedentes del extranjero.

• Exportación. Salida del país de bienes o servicios

mexicanos.

• Doméstica. Entre dos ciudades del mismo país.

Cada uno de los bancos que participan en el trámite de

la carta de crédito dispone de un plazo no superior a cinco

días bancarios hábiles a partir de la fecha de recepción de

los documentos, para examinarlos y decidir si los aceptan o

rechazan, y notificar su decisión (Art. 14 de las UCP-600).

Por su disponibilidad

Todas las cartas de crédito deben indicar claramente si

son disponibles mediante pago a la vista, con pago diferido,

aceptación o negociación (Art. 6 de las UCP-600).

El crédito debe indicar una fecha de vencimiento para la

presentación. La fecha de vencimiento indicada para honrar

o negociar será considerada como una fecha de vencimiento

para la presentación (punto d. i Art. 6 de las UCP-600).

La ubicación del banco en el que el crédito está disponible

es el lugar de presentación.

Por compromiso de pago

Notificada (avisada). Este tipo de crédito se realiza

cuando el banco corresponsal (o banco avisador en el

país del vendedor) no asume responsabilidad de pago ni

de aceptación. La responsabilidad de pago es asumida

únicamente por el banco emisor, y el banco corresponsal solo

está obligado a entregar la carta de crédito al beneficiario.

Confirmada. Cuando el banco emisor realiza la apertura

de la carta de crédito y el banco avisador, además de

avisar, asume el compromiso, directo y principal, de pagar,

asumiendo así los mismos compromisos frente al vendedor

que el banco emisor. Es decir, tienen que pagar al vendedor

al igual que el emisor. El banco confirmador y avisador

ahora realiza el pago y le cobra al banco emisor

Por su seguridad

Irrevocables. En la actualidad, las cartas de crédito tienen

esta característica, aun en el caso de que no se especifique

en el documento. Tiene como particularidad principal que

el banco emisor se compromete en forma total y definitiva

a pagar, aceptar, negociar o cumplir con los pagos diferidos

a su vencimiento, siempre que los documentos respectivos

cumplan con todos los términos y condiciones. Un crédito

irrevocable no podrá emitirse, enmendarse o cancelarse sin

el consentimiento del banco emisor, del banco corresponsal

(banco notificador y/o confirmador) y del beneficiario

(artículo 10, de la publicación UCP-600)

Por esta razón, se

dice que un crédito documentario irrevocable es sinónimo

de seguridad y confianza, sobre todo para el beneficiario, ya

que una vez establecido no podrá ser modificado ni mucho

menos cancelado de manera unilateral, sino solamente con

la anuencia de todas las partes.

En caso de que una carta de crédito no indique si es

revocable o irrevocable, se considerará irrevocable (Art. 3 de

las UCP-600).

Principales formas de pago

Recomendación importante

La factura comercial debe ser emitida en la misma moneda de la carta de crédito, a nombre del ordenante y por el vendedor/exportador; de igual manera, la descripción de las mercancías, servicios o prestaciones deben corresponder con lo que aparece en la carta de crédito

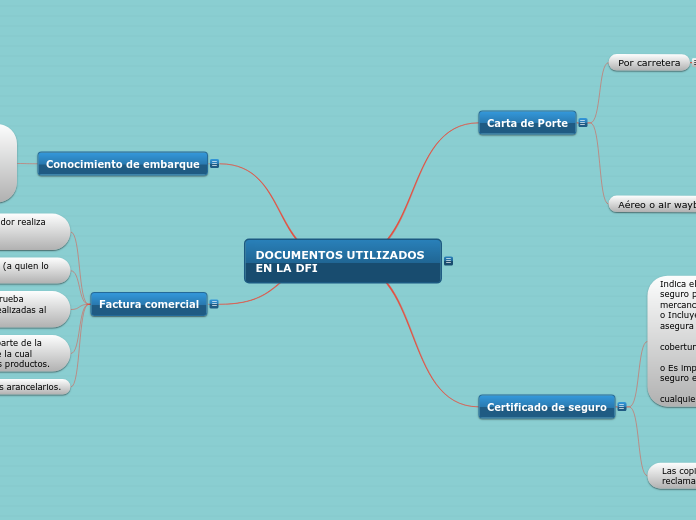

El documento de transporte debe indicar la fecha de emisión, nombre y firma del transportista o su agente, así como el lugar de embarque, origen y destino, el tipo de las mercancías estipuladas en la carta de crédito, y contener los términos y condiciones de transporte.

Los bancos únicamente aceptarán un documento de transporte limpio, es decir, aquel que no contenga cláusula

o anotación que indique el estado defectuoso de las mercancías o su embalaje

Las pólizas o certificados de seguro deben ser emitidos y firmados por una compañía aseguradora; asimismo,

deben presentarse todos los originales que se indiquen en la póliza; y, dentro de la misma, se debe señalar el

importe asegurado, la misma moneda de la carta de crédito, la cobertura del seguro sobre el valor de la mercancía

o valor factura mínimo, e indicar los riesgos cubiertos; además, la fecha del documento de seguro no debe ser

posterior a la fecha de embarque.

Participantes

Exportador o vendedor. Su intervención se inicia una vez que se ha formalizado una operación de compraventa y se han establecido los términos y las condiciones de la carta de crédito. Al momento de recibir por parte de un Banco notificador o confirmador la carta de crédito a su favor, el exportador tendrá que embarcar las mercancías de acuerdo con lo convenido. También se le conoce como el beneficiario de la carta de crédito, toda vez que él recibirá el pago pactado.

Importador o comprador. Es quien inicia los trámites para establecer, a través de un Banco emisor, la carta de crédito; se le conoce también como el ordenante, ya que es quien solicita, en primera instancia, la apertura de una carta de crédito.

Banco emisor. Es el que emite o abre la carta de crédito de acuerdo con las instrucciones de su cliente, es decir, del comprador (importador)

Banco intermediario. Se le dan distintos nombres dependiendo del papel que juegue: banco notificador (si únicamente

manda aviso de la carta de crédito) y banco confirmador (si agrega su confirmación de la carta de crédito a su cliente). Asimismo,

representa el banco del exportador

Carta de crédito

Una carta de crédito es un documento expedido por un banco, en donde

afirma su compromiso de pagar a alguien (proveedor/exportador/vendedor) una cantidad exacta de dinero, por cuenta de un

comprador (importador), siempre y cuando el vendedor cumpla con términos y condiciones específicas.

se ha convertido en un pilar fundamental del comercio

internacional; en otras palabras, en una verdadera institución, pues entre las diferentes formas de pago es la que, sin duda,

brinda la mayor seguridad a las partes: al exportador, de que cobrará en su plaza, y al importador, de que recibirá la mercancía

en el punto acordado

Las cartas de crédito son, por su propia naturaleza, operaciones independientes de los contratos

en los que puedan estar basadas, y a los bancos no les afecta ni están vinculados por tales contratos (Art. 4 de las UCP-600).

En consecuencia, no es necesario citar en una carta de crédito la referencia de un contrato en particular. Pero, por el contrario,

es muy importante que en las cláusulas del contrato se estipulen los términos y condiciones que hayan convenido las partes

contratantes para la operación de la carta de crédito.

Cobranza Bancaria Internacional

Es un servicio que prestan los bancos de acatar instrucciones del

vendedor para la entrega de documentos comerciales contra el pago de la mercancía.

Para el manejo de este mecanismo los bancos se rigen por las Reglas Uniformes para Cobranzas, conocidas como URC- 522,

publicadas por la CCI, que es una organización no gubernamental al servicio del comercio mundial, en la que participan más

de 130 países

Cobranza documentaria. Es la más usual y en la que se acompañan, además de los documentos financieros, los documentos

comerciales: factura, documento de transporte, etc., según se mencionó, son indispensables para tomar posesión de la mercancía

Cobranza simple. Si se manejan exclusivamente documentos financieros: cheques, giros bancarios, pagarés o letras de

cambio, que como se recordará son representativos del pago de las mercancías

Giros

El usuario compra la

orden de pago y le da a al banco o institución financiera la cantidad de recursos a transferir, sea en efectivo, tarjetas de débito,

tarjetas de crédito o cheques.

Las partes que intervienen en este tipo de operaciones son:

• Ordenante. La persona que compra la orden de pago.

• Banco o institución ordenante. El que vende la orden de pago y recibe en sus ventanillas el importe de la orden de pago.

• Banco o institución pagadora. El que acepta efectuar el pago mediante el depósito a uno de sus cuentahabientes.

• Beneficiario. La persona o empresa que recibirá el importe

Se deben incluir los siguientes datos:

• La cantidad y la divisa de la orden de pago.

• Nombre y domicilio del beneficiario, Pay to order (persona o empresa).

• Nombre y domicilio del ordenante.

• Los datos completos del banco pagador.

• El número de la cuenta en la que deberán abonar los fondos.

• El nombre y el domicilio completos del beneficiario.

Ordenes de pago

La orden de pago interbancaria es una operación de transferencia de fondos que efectúa un banco emisor local a un

extranjero, bajo las órdenes de un cliente (Ordenante), quien compra una “orden de pago”, a favor de una persona física o

moral de un banco en el extranjero (Beneficiario)

Se compra en cualquier banco, pues no se requiere ser cuentahabiente.

• Se pueden emitir casi en cualquier divisa.

• Son nominativos, ya que no se expiden giros al portador.

• No pueden ser cobrados por terceros, puesto que los bancos únicamente los reciben para abono en cuenta.

Para tramitar en el banco un pago de este tipo se deben tener los siguientes datos:

• Cantidad

• Divisa

• Nombre

• Domicilio

• Número de cuenta y banco del beneficiario.

• Plaza (país y ciudad).

• Código SWIFT o número IBAN o ABA

Envío de transferencias internacionales desde México

Clave Swift del banco

Número de cuenta del beneficiario Para envios a Europa y Asia es el número IBAN (equivalente al número CLABE (clave bancaria estandarizada de 18 dígitos) Para pagos a Estados Unidos, el número de código ABA del banco receptor y el estado en donde se encuentra el banco receptor

País y ciudad

Recibo de transferencias internacionales (hacia México)

Cantidad y divisa Nombre del banco receptor

Código SWIFT del banco mexicano (pregunte por su asesor de su sucursal bancaria cuál le corresponde, dado que un mismo banco en México puede tener diferentes dependiendo de la ciudad o giro de la sucursal

Número de cuenta del cuentahabiente en México (de preferencia, cuenta CLABE de 18 dígitos)

País y ciudad

Nombre del beneficiario

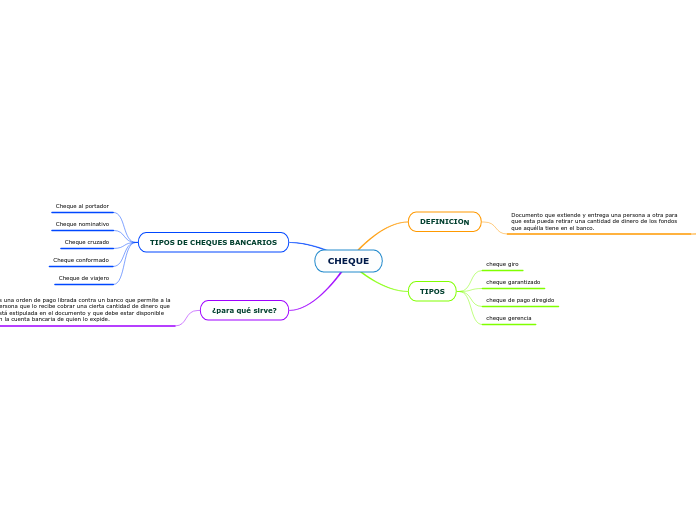

Cheques

Esa orden de pago solo será cumplida por el banco si hay fondos disponibles en la cuenta en el momento de la presentación o cobro del cheque, y si la firma de quien lo suscribe es idéntica a la que el banco tiene como autorizada en sus registros

Las empresas o las personas físicas que reciben cheques con cargo a los bancos establecidos en el extranjero difícilmente podrán estar seguras de sí la cuenta que los respalda existe o tiene los fondos suficientes, o bien, si quien firma el documento está autorizado para hacerlo. Para ello existe la figura de “cheque certificado”, en la que el banco emite un cheque y asegura que existen fondos y quien firma es el autorizado; hay que mencionar que no todos los bancos tienen ese servicio.

Si el exportador decide aceptar esta forma de pago, deberá prestar mucha atención a lo siguiente: •Que el nombre del beneficiario se anote correctamente. •Que las cantidades anotadas con número y con letra coincidan. •Que el documento no presente enmendaduras o alteraciones

Nivel de seguridad

Alto Carta de crédito

Medio Orden de pago cobranza Bancario Internacional

Bajo Cheque Giro bancario