arabera ANDREA CAROLINA ELLES BENAVIDES 3 years ago

205

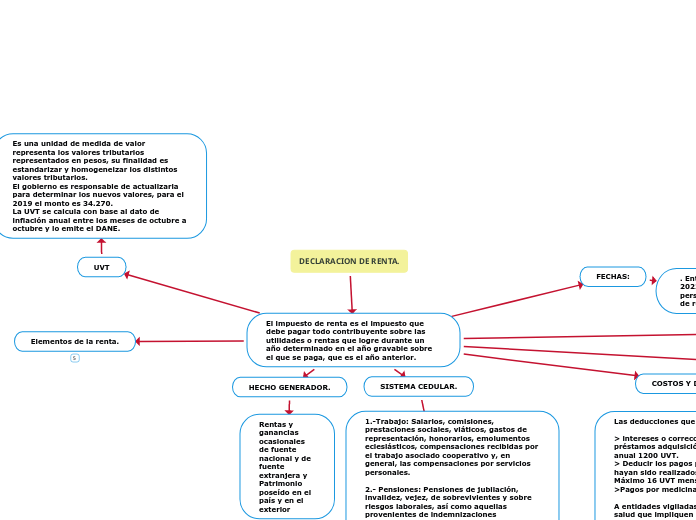

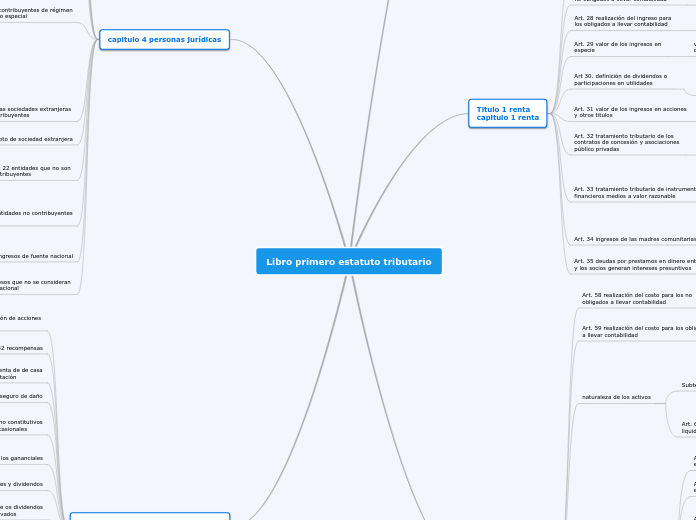

DECLARACION DE RENTA.

En Colombia, todas las personas y entidades con residencia son consideradas contribuyentes del impuesto de renta y de ganancias ocasionales. Estas contribuciones están sujetas a retención en la fuente.