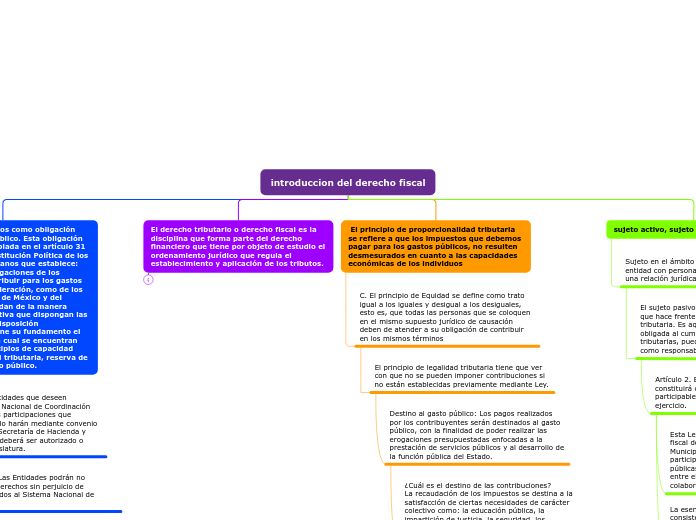

introduccion del derecho fiscal

sujeto activo, sujeto pasivo y articulo 20

Sujeto en el ámbito jurídico es toda persona o entidad con personalidad propia a la que afecta una relación jurídica.

El sujeto pasivo es la persona física o jurídica que hace frente al pago de una obligación tributaria. Es aquella persona física o jurídica obligada al cumplimiento de las obligaciones tributarias, puede ser como contribuyente o como responsable.

Artículo 2. El Fondo General de Participaciones se constituirá con el 20% de la recaudación federal participable que obtenga la federación en un ejercicio.

La esencia de la Ley de Coordinación Fiscal consiste en que la Federación y los Estados puedan firmar convenios de Coordinación Fiscal, por medio de los cuales los estados se comprometen a limitar sus potestades tributarias a favor de la federación, a cambio de obtener una participación en los ingresos fiscales .

Esta Ley tiene por objeto coordinar el sistema fiscal de la Federación con los de los Estados, Municipios y Distrito Federal, establecer la participación que corresponda a sus haciendas públicas en los ingresos federales; distribuir entre ellos dichas participaciones; fijar reglas de colaboración administrativa entre ..

El principio de proporcionalidad tributaria se refiere a que los impuestos que debemos pagar para los gastos públicos, no resulten desmesurados en cuanto a las capacidades económicas de los individuos

C. El principio de Equidad se define como trato igual a los iguales y desigual a los desiguales, esto es, que todas las personas que se coloquen en el mismo supuesto jurídico de causación deben de atender a su obligación de contribuir en los mismos términos

El principio de legalidad tributaria tiene que ver con que no se pueden imponer contribuciones si no están establecidas previamente mediante Ley.

Destino al gasto público: Los pagos realizados por los contribuyentes serán destinados al gasto público, con la finalidad de poder realizar las erogaciones presupuestadas enfocadas a la prestación de servicios públicos y al desarrollo de la función pública del Estado.

¿Cuál es el destino de las contribuciones?

La recaudación de los impuestos se destina a la satisfacción de ciertas necesidades de carácter colectivo como: la educación pública, la impartición de justicia, la seguridad, los hospitales públicos, la infraestructura y servicios de vías públicas, programas y proyectos de apoyo al desarrollo social y económico,

¿Cuáles son los 4 principios basicos tributarios?

En este numeral se consagran como principios constitucio- nales tributarios la proporcionalidad, la equidad, la legalidad y el destino al gasto público, los cuales rigen en toda contribución.

El derecho tributario o derecho fiscal es la disciplina que forma parte del derecho financiero que tiene por objeto de estudio el ordenamiento jurídico que regula el establecimiento y aplicación de los tributos.

El artículo 31, fracción IV, de la Constitución Política de los Estados Unidos Mexicanos establece que es obligación de los mexicanos contribuir a los gastos públicos, así de la Federación, como del Distrito Federal o del Estado y Municipio en que residan, de la manera proporcional y equitativa que dispongan las leyes.

“La capacidad contributiva está condicionada por una exigencia

lógica: la presencia de capacidad económica. Sin embargo, el

hecho de que el sujeto cuente con un índice de capacidad

económica no garantiza el nacimiento de su capacidad

contributiva.

¿Que se deberá especificar dentro de los convenios de coordinación fiscal?

Los Anexos al Convenio de Colaboración Administrativa en Materia Fiscal Federal deben especificar los ingresos respecto de los cuales se delegan las funciones antes citadas y el límite de las facultades que se ejercerán.

¿Qué es el RFC? El RFC o Registro Federal de Contribuyentes es una clave única de registro que sirve para identificar a toda aquella persona que realiza una actividad económica y deba contribuir con el gasto público ante el SAT (Servicio de Administración Tributaria)

Los mexicanos tenemos como obligación contribuir al gasto público. Esta obligación se encuentra contemplada en el artículo 31 fracción IV de la Constitución Política de los Estados Unidos Mexicanos que establece: “Artículo 31: Son obligaciones de los Mexicanos… IV. Contribuir para los gastos públicos, así de la Federación, como de los Estados, de la Ciudad de México y del Municipio en que residan de la manera proporcional y equitativa que dispongan las leyes”. Y es en esta disposición constitucional que tiene su fundamento el Derecho Fiscal y en la cual se encuentran consagrados los principios de capacidad contributiva, igualdad tributaria, reserva de ley y destino del gasto público.

Artículo 10. - Las Entidades que deseen adherirse al Sistema Nacional de Coordinación Fiscal para recibir las participaciones que establezca esta Ley, lo harán mediante convenio que celebren con la Secretaría de Hacienda y Crédito Público, que deberá ser autorizado o aprobado por su legislatura.

Artículo 10-B. - Las Entidades podrán no coordinarse en derechos sin perjuicio de continuar adheridos al Sistema Nacional de Coordinación

¿Qué terminó se tiene para interponer recurso de inconformidad que establece la Ley de Coordinación fiscal?

Las personas que resulten afectadas por incumplimiento de las disposiciones del Sistema Nacional de Coordinación Fiscal y de las de coordinación en materia de derechos podrán presentar recurso de inconformidad ante la Secretaría de Hacienda y Crédito Público dentro de los cuarenta y cinco días hábiles siguientes a ...