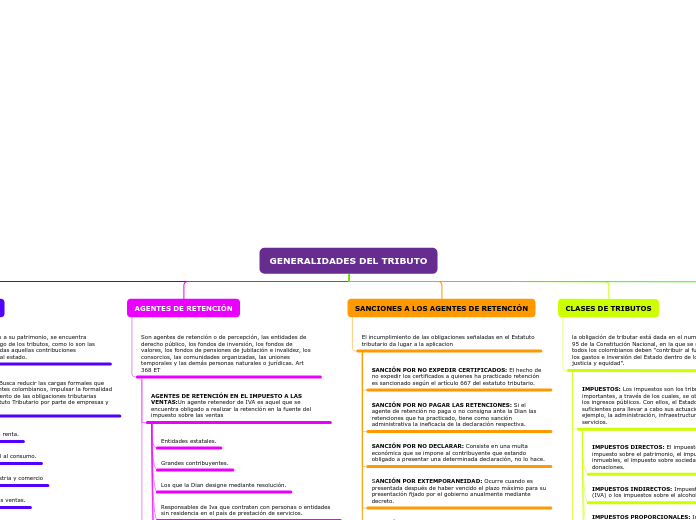

GENERALIDADES DEL TRIBUTO

ELEMENTOS DE LOS TRIBUTOS

Es un vinculo que existe por ley entre el estado quien es un ente acreedor y el deudor quienes son las personas físicas o jurídicas. Toda obligación requiere de elementos, sin los cuales no existe, esos elementos son el sujeto y el objeto.

HECHO GENERADOR: Circunstancia o situación que genera la obligación de pagar el impuesto, por ello se le llama hecho generador del crédito fiscal.

OBJETO: Toda ley fiscal debe señalar, cual es el objeto del gravamen, o sea, lo que grava. (objeto del impuesto o hecho imponible).

SUJETO: Los sujetos de la obligación tributaria: Sujeto activo o acreedor, Sujeto pasivo o deudor , Estos elementos tiene caracteres especiales en estas obligaciones.(En la obligación tributaria el estado toma el papel como sujeto activo de dicha obligación y el contribuyente se desarrolla como sujeto pasivo)

SUJETO PASIVO: El sujeto pasivo de la obligación tributaria es la persona que conforme a la ley debe satisfacer una prestación determinada a favor del fisco, ya sea propia o de un tercero o bien se trate de una obligación tributaria sustantiva o formal.

SUJETO ACTIVO: En el derecho tributario existe un solo sujeto activo de dicha obligación y es el estado.

CLASES DE TRIBUTOS

la obligación de tributar está dada en el numeral 9 del artículo 95 de la Constitución Nacional, en la que se menciona que todos los colombianos deben “contribuir al funcionamiento de los gastos e inversión del Estado dentro de los conceptos de justicia y equidad”.

TASAS: Se considera tasa a los tributos que cancelamos por utilizar para nuestro beneficio personal un servicio público (administrativo o bien público)

TASAS ACTIVAS Y PASIVAS: Las tasas activas serán las que la cooperativa aplique en los créditos que otorgue a sus asociados y el monto de intereses resultante representará su ganancia en las operaciones crediticias, Las tasas pasivas serán las que la cooperativa deba pagar a quienes le han prestado dinero para su desarrollo comercial, financiero o de inversiones, y el monto de intereses resultante que pague presentará una pérdida.

CONTRIBUCIONES: Se define la contribución como una compensación pagada con carácter obligatoria a un ente público, con ocasión de una obra realizada por él con fines de utilidad pública pero que proporciona ventajas especiales a los particulares propietarios de bienes inmuebles.

IMPUESTOS TRANSITORIOS: Se establece comúnmente para cumplir con un objetivo preestablecido por el Estado, cuando se haya cumplido con el impuesto su vigencia.

IMPUESTOS PERMANENTES: Esta dada su vigencia o aplicación de una manera indefinida, en otras palabras, no se encuentra establecido el plazo máximo de su vigencia.

IMPUESTOS: Los impuestos son los tributos más importantes, a través de los cuales, se obtiene la mayoría de los ingresos públicos. Con ellos, el Estado obtiene los recursos suficientes para llevar a cabo sus actuaciones, como, por ejemplo, la administración, infraestructuras o prestación de servicios.

IMPUESTOS PROGRESIVOS: A mayor ganancia o renta, mayor es el porcentaje de impuestos que se debe pagar. Un ejemplo sería el impuesto sobre la renta.

IMPUESTOS REGRESIVOS: El IVA a los bienes básicos, ya que afecta en mayor proporción a los individuos con menores ingresos.

IMPUESTOS PROPORCIONALES: Impuesto sobre Actos Jurídicos Documentados.

IMPUESTOS INDIRECTOS: Impuesto al Valor Agregado (IVA) o los impuestos sobre el alcohol y los cigarrillos.

IMPUESTOS DIRECTOS: El impuesto sobre la renta, el impuesto sobre el patrimonio, el impuesto sobre bienes inmuebles, el impuesto sobre sociedades o el impuesto sobre donaciones.

SANCIONES A LOS AGENTES DE RETENCIÓN

El incumplimiento de las obligaciones señaladas en el Estatuto tributario da lugar a la aplicacion

SANCIÓN POR NO ENVIAR INFORMACIÓN TRIBUTARIA: El contribuyente que no envíe o no entregue la información que la Dian le solicite, puede ser sancionado con multas económicas.

SANCIÓN POR CORRECCIÓN: Cuando el contribuyente ha presentado sus declaraciones tributarias con errores debe corregirlas y pagar la sanción por corrección.

SANCIÓN POR INEXACTITUD: Cuando un contribuyente se equivoca el diligenciar una declaración tributaria y determina un impuesto menor al real, debe pagar una sanción por inexactitud que es propuesta o liquidada por la Dian, no por el contribuyente.

SANCIÓN POR EXTEMPORANEIDAD: Ocurre cuando es presentada después de haber vencido el plazo máximo para su presentación fijado por el gobierno anualmente mediante decreto.

SANCIÓN POR NO DECLARAR: Consiste en una multa económica que se impone al contribuyente que estando obligado a presentar una determinada declaración, no lo hace.

SANCIÓN POR NO PAGAR LAS RETENCIONES: Si el agente de retención no paga o no consigna ante la Dian las retenciones que ha practicado, tiene como sanción administrativa la ineficacia de la declaración respectiva.

SANCIÓN POR NO EXPEDIR CERTIFICADOS: El hecho de no expedir los certificados a quienes ha practicado retención es sancionado según el artículo 667 del estatuto tributario.

AGENTES DE RETENCIÓN

Son agentes de retención o de percepción, las entidades de derecho público, los fondos de inversión, los fondos de valores, los fondos de pensiones de jubilación e invalidez, los consorcios, las comunidades organizadas, las uniones temporales y las demás personas naturales o jurídicas. Art 368 ET

AGENTES DE RETENCIÓN EN EL IMPUESTO DE INDUSTRIA Y COMERCIO: Cada municipio tiene su propio estatuto tributario y por lo tanto tiene su propia regulación respecto a los agentes de retención.

Expedir certificados

Consignar las retenciones.

Presentar la declaración de retención en la fuente.

AGENTES DE RETENCIÓN EN EL IMPUESTO A LAS VENTAS:Un agente retenedor de IVA es aquel que se encuentra obligado a realizar la retención en la fuente del impuesto sobre las ventas

Los responsables del Iva, proveedores de Sociedades de Comercialización Internacional. Art 376-1 ET

La Unidad Administrativa de Aeronáutica Civil

Las entidades emisoras de tarjetas crédito y débito y sus asociaciones.

Responsables de Iva que contraten con personas o entidades sin residencia en el país de prestación de servicios.

Los que la Dian designe mediante resolución.

Grandes contribuyentes.

Entidades estatales.

CONTRIBUYENTES

Es la persona que gracias a su patrimonio, se encuentra obligada a soportar el pago de los tributos, como lo son las tasas, los impuestos y todas aquellas contribuciones especiales que financian al estado.

GRAN CONTRIBUYENTE: Las personas jurídicas, que mediante una resolución, la Dian les asigna esta denominación, esto se debe a su gran cantidad de operaciones económicas que realiza. La duración de esta responsabilidad es de 2 años.

REGIMEN SIMPLE: Busca reducir las cargas formales que tienen los contribuyentes colombianos, impulsar la formalidad y facilitar el cumplimiento de las obligaciones tributarias contenidas en el Estatuto Tributario por parte de empresas y personas naturales.

Impuesto sobre tasa bomberil.

Impuesto complementario de avisos y tableros.

Impuesto sobre las ventas.

Impuesto de industria y comercio

Impuesto nacional al consumo.

Impuesto sobre la renta.

FUNDAMENTOS Y PRINCIPIOS CONSTITUCIONALES

EFICIENCIA: La capacidad de cumplir una meta deseada o idónea, con la menor cantidad de procedimientos y recursos.

PROGRESIVIDAD: Se relaciona con el principio de equidad vertical y con la capacidad de pago. Se debe considerar los elemento económicos de riqueza y renta.

La renta se analiza tanto desde su capacidad para incrementar la riqueza como para generar gasto o consumo. Cuando no se tiene en cuenta la riqueza, la renta o, en general, la capacidad de pago, se esta frente a un impuesto regresivo.

EQUIDAD: Busca que la cantidad de dinero este de acuerdo con los ingresos que tiene el contribuyente, para así establecer o definir una obligación de contribución acorde.

EQUIDAD VERTICAL: Es la capacidad contributiva, la capacidad de pago que tiene la persona de sus obligaciones de tipo tributario.

EQUIDAD HORIZONTAL: Hace referencia a que los tributos gravan de la misma forma aquellos que tienen la misma capacidad de pago.

PROPORCIONALIDAD: Indica que a mayor capacidad de pago, mayor impuesto. Es decir, la tarifa permanece constante pero el monto del impuesto aumenta a medida que se eleva la Base Gravable. Por lo anterior la tarifa es la misma, cualquiera que sea la cuantía o base gravable.

LEGALIDAD: Determinado por la ley, sostiene que todo poder publico debe estar sometido a la voluntad de la ley y no a la voluntad de las personas, estableciendo de esta manera la seguridad jurídica. Nuestra Constitución estable en el articulo 338 “en tiempo de paz, solamente el Congreso, las asambleas departamentales, los consejos distritales y municipales podrán imponer contribuciones fiscales y parafiscales”.