arabera Danonino Blanco 2 years ago

151

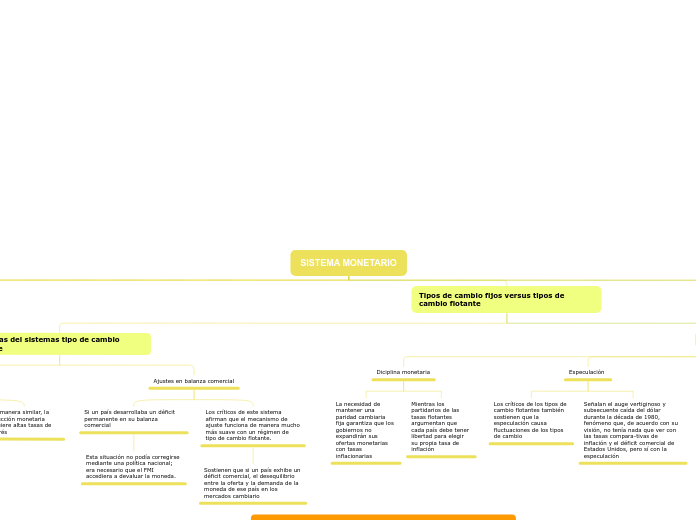

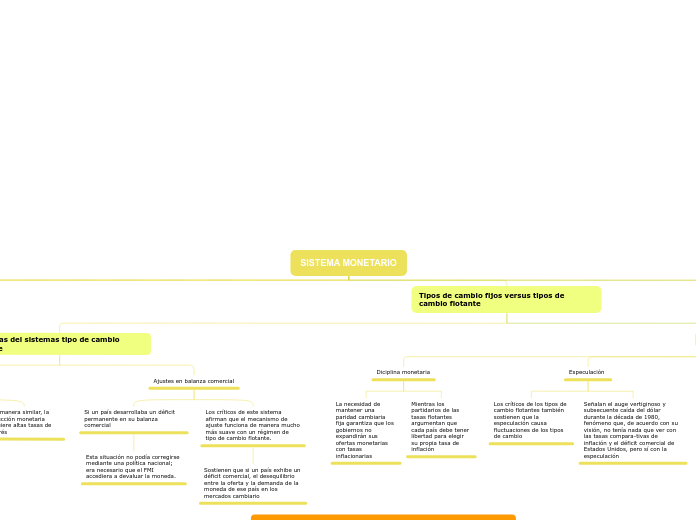

SISTEMA MONETARIO

La disolución del sistema de Bretton Woods en 1973 llevó a muchos analistas a prever una reducción en la influencia del Fondo Monetario Internacional (FMI) sobre el sistema monetario global.

arabera Danonino Blanco 2 years ago

151

Honelako gehiago

La crisis

Estas instituciones solicitaron préstamos en dólares a los bancos internacionales con una tasa baja de interés, y prestaron bahts tailandeses con tasas mayores de interés a las compañías constructoras locales.

Expansión de importaciones

El factor final que terminó por complicar la situación fue que, para mediados de los años noventa, aunque las exportaciones todavía se expandían a lo largo de la región, también lo hicieron las importaciones

Las inversiones en infraestructura, capacidad industrial y propiedad comercial absorbieron bienes extranjeros con un ritmo sin precedentes.

La bomba de la deuda

A principios de 1997, lo que ocurría en la industria de los semiconductores en Corea del Sur y en el mercado de inmuebles en Bangkok se contagió a toda la región

Las inversiones masivas en activos industriales e inmobiliarios crearon una capacidad excedente y, por lo tanto, el desplome de los precios.

dejaron que las compañías hicieran tales inversiones y luego se lamentaron por la enorme deuda que ahora era difícil de pagar.

Capacidad excedente

Medida que el volumen de inversiones creció durante la década de 1990 gracias a los gobiernos nacionales, la calidad de muchas de estas inversiones declinaba de manera significativa.

A menudo las inversiones se basaron en proyectos poco realistas respecto de las condiciones futuras de demanda. El resultado fue una capacidad excedente

El auge de la inversion

La riqueza derivada de las exportaciones alimentó el auge de la inversión en propiedad comercial y residencial, en activos industriales y en infraestructura

Empezó a crecer el valor de los inmuebles comerciales y residenciales en ciudades como Hong Kong y Bangkok

Esste incremento estimuló al sector de la construcción de manera nunca antes vista en Asia.

El significativo financiamiento por parte de los bancos costeó gran parte del avance de este sector.

altas tasas de inflación, déficit creciente en la cuenta corriente, incremento excesivo de los préstamos nacionales e inflación de los activos (como los marcados incrementos de los precios de las acciones y las propiedades).

No se necesitaría ningún préstamo temporal por parte del FMI para llevar a cabo los ajustes

Con el fin de ajustar su balanza de pagos y mantener su tipo de cambio

Sostienen que los déficits se determinan por el balance entre el ahorro y la inversión en un país, no mediante el valor externo de su moneda

Los críticos cuestionan la cercanía del vínculo entre tipo de cambio y balanza comercial

Quienes defienden los tipos de cambio flotantes afirman que las tasas flotantes ajustan los desequilibrios comerciales

Por qué cambiar los planes para la exportación, importación o inversión extranjera después de una caída de 6% del dólar este mes, cuando puede recuperarse el siguiente

Esta incertidumbre, de acuerdo con los críticos, obstaculiza el crecimiento del comercio y la inversión internacionales.

Con un tipo de cambio volátil, los negocios internacionales no saben cómo reaccionar ante los cambios, y con frecuencia no lo hacen.

Señalan el auge vertiginoso y subsecuente caída del dólar durante la década de 1980, fenómeno que, de acuerdo con su visión, no tenía nada que ver con las tasas compara-tivas de inflación y el déficit comercial de Estados Unidos, pero sí con la especulación

Los críticos de los tipos de cambio flotantes también sostienen que la especulación causa fluctuaciones de los tipos de cambio

Mientras los partidarios de las tasas flotantes argumentan que cada país debe tener libertad para elegir su propia tasa de inflación

La necesidad de mantener una paridad cambiaria fija garantiza que los gobiernos no expandirán sus ofertas monetarias con tasas inflacionarias

Los críticos de este sistema afirman que el mecanismo de ajuste funciona de manera mucho más suave con un régimen de tipo de cambio flotante.

Sostienen que si un país exhibe un déficit comercial, el desequilibrio entre la oferta y la demanda de la moneda de ese país en los mercados cambiario

Si un país desarrollaba un déficit permanente en su balanza comercial

Esta situación no podía corregirse mediante una política nacional; era necesario que el FMI accediera a devaluar la moneda.

De manera similar, la reducción monetaria requiere altas tasas de interés

La expansión monetaria puede generar inflación, lo cual ejerce una presión descendente sobre un sistema de tipo de cambio fijo

La capacidad de un país para expandir o contraer su oferta monetaria a su conveniencia se ve limitada por la necesidad de mantener la paridad cambiaria.

El declive en el valor del dólar de 2001 a 2008

Crisis monetaria de Asia, en 1997

Colapso parcial del Sistema Monetario Europeo en 1992.

Larápida caída del dólar respecto del yen japonés y del marco alemán, entre 1985 y 1987

La pérdida de confianza en el dólar, pérdida de confianza en el dólar

La crisis del petróleo en 1971

Las cuotas anuales del FMI se elevaron a 41 mil millones de dólares

El FMI canjeó con los miembros sus reservas de oro al precio vigente en el mercado, y colocó los beneficios en un fondo fiduciario para ayudar a las naciones empobrecidas.

Se permitió a los miembros del FMI entrar en el mercado cambiario para emparejar las “injustificadas” fluctuaciones especulativas.

El sistema de Bretton Woods funcionó en tanto la tasa de inflación estadounidense permaneció baja y Estados Unidos no padeció un déficit en su balanza de pagos.

El propósito del acuerdo de Bretton Woods, del cual el FMI era el principal guardián, consistía en evitar la repetición de ese caos mediante una combinación de disciplina y flexibilidad.

Flexibilidad

as facilidades de préstamos del FMI y las paridades ajustables.

Diciplina

Impone disciplina monetaria en los países, pues les obliga a reducir la inflación

Mantener un régimen de tipos de cambio fijos frena las devaluaciones competitivas y ofrece estabilidad al comercio mundial

Los artículos del acuerdo del FMI se basaron en el colapso financiero mundial, las devaluaciones competitivas, las guerras comerciales, el alto nivel de desempleo, la hiperinflación en Alemania y otros lugares del mundo.

Se dice que un país tiene su balanza comercial en equilibrio cuando el ingreso de sus residentes

A partir de las exportaciones, equivale al dinero que pagan a las personas de otros países por sus importaciones

EJEMPLO: la balanza comercial de Japón tiene superávit porque exporta más a Estados Unidos que lo que le compra

Éste remite los dólares al gobierno estadounidense y solicita, a cambio, el pago en oro.

Constituía un poderoso mecanismo para que todos los países alcanzaran el equilibrio de la balanza comercial

de acuerdo con el patrón oro

Un dólar estadounidense equivalía a 23.22 granos de oro «fino»

era posible solicitar al gobierno estadounidense la conversión

Como hay 480 granos en una onza, ésta correspondía a 20.67 dólares

un dólar en 23.22 granos de oro