da Thais de Oliveira Goncalves mancano 4 anni

297

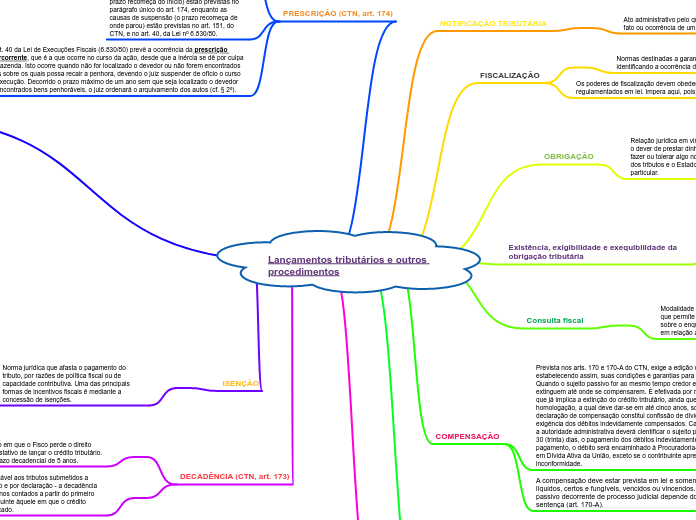

Lançamentos tributários e outros procedimentos

A compensação tributária é um mecanismo que permite a extinção de obrigações fiscais quando o contribuinte é simultaneamente credor e devedor do fisco. Este procedimento está previsto no Código Tributário Nacional e exige a criação de uma lei específica por parte de cada ente federativo.