da Karen Yiseth mancano 6 anni

261

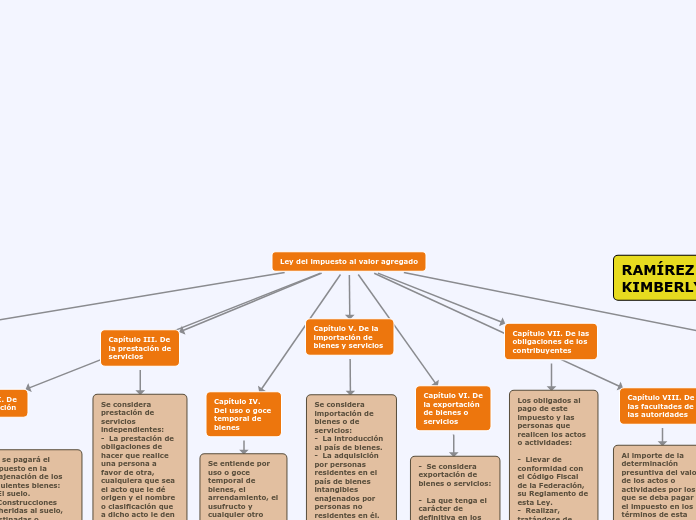

Ley 44-1990

La normativa aborda principalmente la administración y recaudación del Impuesto Predial Unificado, un tributo de orden municipal, especificando que los municipios no pueden establecer otros tributos basados en el avalúo catastral de los predios, excepto el mencionado impuesto.