Mercado de Dinero

Aceptación Bancaria

¿Qué son?

Funcionan con tasa de descuento

es decir

El emisor recibe el importe neto del documento, después de restarle los intereses correspondientes; para el caso del inversionista, éste aporta el importe neto de la letra de cambio y recibirá, a su vencimiento, el valor nominal de la misma

Una aceptación bancaria es un préstamo a corto plazo con tasa fija, que se usa para financiar transacciones comerciales

Son letras de cambio en las cuales una entidad financiera actúa como aceptante y, por lo tanto, obligado directo de las obligaciones respectivas.

El plazo máximo de estos papeles es de 360 días

Son instrumentos con alta liquidez y corta madurez.

Su riesgo es menor para el inversionista que el de algunos otros instrumentos de inversión, ya que esta operación, al haber sido «aceptada» por la institución de crédito, equivale a que ésta ha otorgado su aval sobre la emisión.

Para qué se utilizan

Hay dos formas:

Como título valor negociable, para estimular el desarrollo financiero y económico del país.

Como sustituto del crédito bancario, lo cual le permite a la banca aliviar la presión ejercida por la demanda de crédito.

¿Quiénes están facultadas para recibir letras de cambio?

Las Compañías de Financiamiento pueden aceptar

letras de cambio siempre y cuando tales letras estén

originadas únicamente en transacciones de compraventa de bienes al interior del país, salvo las excepciones establecidas en la regulación aplicable.

Las Corporaciones Financieras pueden aceptar toda

clase de títulos, siempre y cuando éstos hayan sido

emitidos a favor de determinada empresa

Los bancos pueden aceptar letras de cambio que se

originen en transacciones de bienes correspondientes

a compraventas nacionales o internacionales. Entre la

fecha de aceptación y la fecha de vencimiento, no puede mediar más de un año

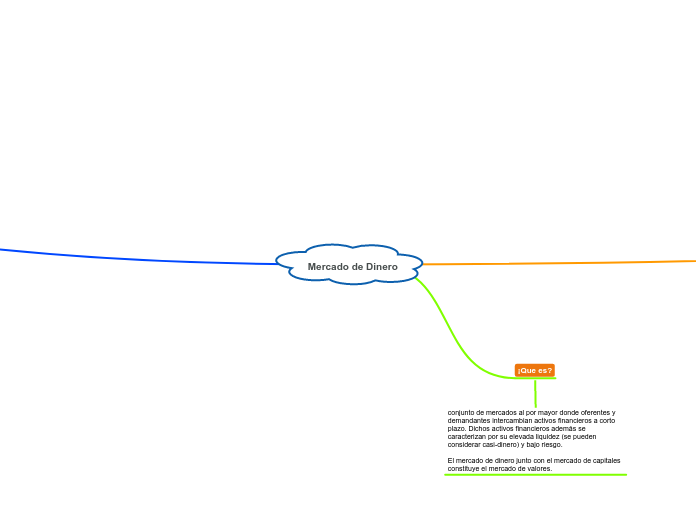

¡Que es?

conjunto de mercados al por mayor donde oferentes y demandantes intercambian activos financieros a corto plazo. Dichos activos financieros además se caracterizan por su elevada liquidez (se pueden considerar casi-dinero) y bajo riesgo.

El mercado de dinero junto con el mercado de capitales constituye el mercado de valores.

Papeles Comerciales

¿Quienes pueden emitir?

Cualquier entidad con deuda

Tipos

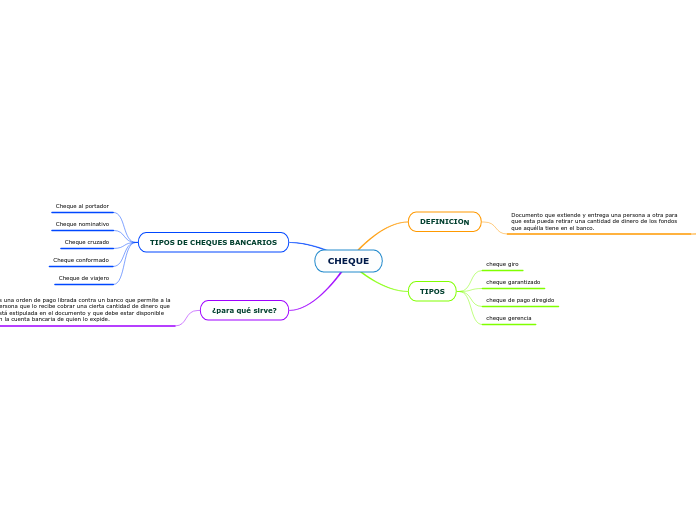

Pagaré

éste sí es emitido por el propio deudor. El más conocido es el pagaré bancario y se caracteriza principalmente por incorporar el número de la cuenta corriente objeto del pago y la fecha en la que se debe realizar el cobro.

Letra de cambio

obligación de pago que el acreedor emite contra el deudor y que puede cederse a un tercero. A diferencia del recibo, la letra de cambio permite que el deudor pueda firmar o aceptar este documento. Por ello, da más seguridad de cara a descontarla por el banco.

Comercial

Negociable o endosable , se hace en otra entidad

fecha especifica

Bancario

Negociable o endosable , se hace en un banco

Se hace el pago al presentarlo en la entidad bancaria

Recibo

documento en el que el acreedor detalla las características del crédito comercial, como son el importe o el plazo, entre otros matices. Su desventaja principal es que no radica el nombre del deudor en el mismo, y por tanto, no se reconoce la deuda. Con ello, el emisor del recibo tiene menos garantías en el caso de que necesite descontarlo ante un tercero.

Vencimiento:

no puede ser, en ningún evento,

posterior a dos (2) años, contados a partir de la fecha de publicación del primer aviso de la oferta.

Instrumento de financiación a corto plazo usado y emitido por las empresas que se basa en el reconocimiento de un crédito comercial por parte del deudor.

Que es/ elementos

Requisitos

Emisiones

Rotativa

Vigencia

La autorización para ofrecer en el mercado de valores

papeles comerciales tiene una vigencia máxima de dos años

se ofrecen y colocan los papeles comerciales

cuantas veces se requiera, con sujeción al cupo máximo autorizado. Este tipo de emisión, a su vez, puede ser con posibilidad de prórroga o sin posibilidad de prórroga, lo cual debe indicarse en el correspondiente aviso de la oferta.

Al momento del vencimiento

Si es el emisor quien decide redimir los valores al momento de su vencimiento, el inversionista está obligado a aceptar dicha redención

Sin Prorroga

si a la fecha de vencimiento el emisor

guarda silencio y el inversionista solicita la redención del valor, el emisor debe proceder a dicha redención

Con Prorroga

si al cumplimiento del plazo inicial, tanto el emisor como

el inversionista no se pronuncian en contrario, el plazo se entiende prorrogado automáticamente por un término igual al inicial, conservándose las mismas condiciones financieras

Modificación de la tasa de rentabilidad

Si el emisor propone modificar la tasa de

rentabilidad y el inversionista no objeta la modificación, el

plazo del valor se prorroga por un término igual al pactado

inicialmente, bajo las condiciones financieras ofrecidas por

el emisor. En caso contrario, el emisor debe proceder a la

redención del valor

Unica

se presenta un ofrecimiento y colocación por una sola

vez. En este caso, el emisor debe indicar en el respectivo aviso de oferta que se trata de una emisión de papeles comerciales sin posibilidad de rotación ni de prórroga al vencimiento de los valores.

Lugar

El emisor debe inscribir los valores en la BVC

Destinación de recursos

El monto de la emisión no puede ser inferior a

dos mil (2.000) salarios mínimos legales mensuales

(COP$1.179.000.000 al 2013

Plazo

El plazo de los papeles comerciales debe ser superior a

quince (15) días e inferior a un (1) año