によって MARIMAR QUIROGA CASTELLANOS 2年前.

243

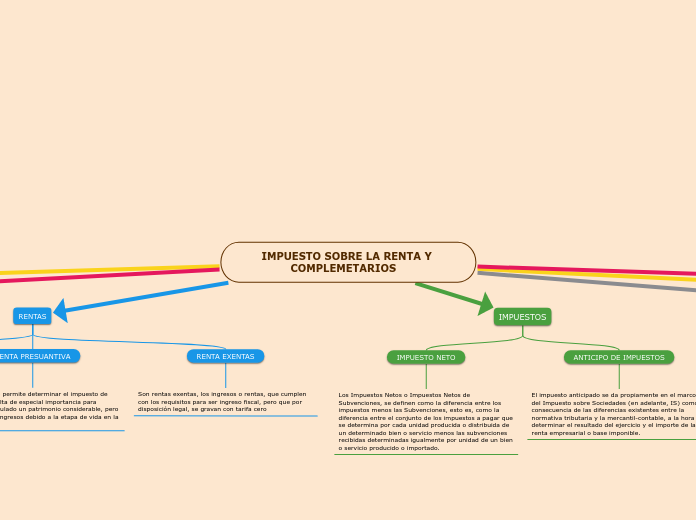

IMPUESTO SOBRE LA RENTA Y COMPLEMETARIOS

En el ámbito fiscal, el impuesto sobre la renta y sus complementarios es un tema de gran relevancia. Las sanciones por irregularidades contables están estipuladas en el artículo 655 del estatuto tributario, imponiendo una multa del 0.