Deducciones Autorizadas y de las Inversiones

DE LAS INVERSIONES

articulo 32

se consideran inversiones los activos fijos, los gastos y

cargos diferidos y las erogaciones realizadas en periodos preoperativos

Art 37

Las pérdidas de bienes del contribuyente por caso fortuito o fuerza mayor, que no se

reflejen en el inventario, serán deducibles en el ejercicio en que ocurran.

para redimir pasivos por la adquisición de dichos bienes, únicamente

acumulará la parte de la cantidad recuperada no reinvertida o no utilizada para redimir pasivos.

DEL COSTO DE LO VENDIDO

Art 39

El costo de las mercancías que se enajenen, así como el de las que integren el inventario

final del ejercicio, se determinará conforme al sistema de costeo absorbente sobre la base de costos históricos o predeterminados.

DEL AJUSTE POR INFLACIÓN

Art 44

Determinarán el saldo promedio anual de sus deudas y el saldo promedio anual de sus créditos

Cuando el saldo promedio anual de las deudas sea mayor que el saldo promedio anual de los créditos, la diferencia se multiplicará por el factor de ajuste anual

El factor de ajuste anual será el que se obtenga de restar la unidad al cociente que se obtenga de dividir el INPC del último mes del ejercicio de que se trate entre el citado índice del último mes del ejercicio inmediato anterior.

Art 45

se considerará crédito, el derecho que tiene una persona acreedora a recibir de otra deudora una cantidad en numerario, entre otros

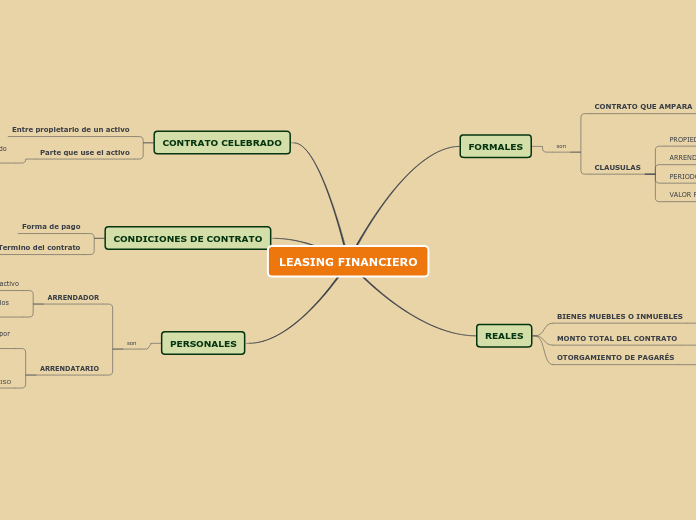

Art 46

se considerará deuda, cualquier obligación

en numerario pendiente de cumplimiento, entre otras: las derivadas de contratos de arrendamiento financiero, de operaciones financieras

Articulo 31

Las inversiones únicamente se podrán deducir mediante la aplicación, en cada ejercicio, de los por cientos máximos autorizados por esta Ley

Art 33

Los por cientos máximos autorizados tratándose de gastos y cargos diferidos

5% para cargos diferidos

10% para erogaciones realizadas

15% para regalías

Art 34

Los por cientos máximos autorizados, tratándose de activos fijos por tipo de bien

10% para inmuebles declarados como monumentos arqueológicos, 5% en los demás casos.

3% para bombas de suministro de combustible a trenes, 5% para vías férreas

10% para mobiliario y equipo de oficina.

6% para embarcaciones

25% para los dedicados a la aerofumigación agrícola,10% para los demás.

25% para automóviles

30% para computadoras personales de escritorio y portátiles

35% para dados, troqueles,

PARTIDAS NO DEDUCIBLES

Artículo 28

Los pagos por impuesto sobre la renta a cargo del propio contribuyente o de terceros ni los de

contribuciones en la parte subsidiada

Los gastos e inversiones, en la proporción que representen los ingresos exentos respecto del total de ingresos del contribuyente

Los obsequios, atenciones y otros gastos de naturaleza análoga

Los gastos de representación.

Los viáticos o gastos de viaje, en el país o en el extranjero, cuando no se destinen al

hospedaje, alimentación, transporte, uso o goce temporal de automóviles y pago de

kilometraje,

Las sanciones, las indemnizaciones por daños y perjuicios o las penas convencionales.

Los intereses devengados por préstamos o por adquisición, de valores a cargo del Gobierno Federal inscritos en el Registro Nacional de Valores

Las provisiones para la creación o el incremento de reservas complementarias de activo o de pasivo

Las reservas que se creen para indemnizaciones al personal, para pagos de antigüedad o cualquier otra de naturaleza análoga

Las primas o sobreprecio sobre el valor nominal que el contribuyente pague por el reembolso de las acciones que emita.

Las pérdidas por caso fortuito, fuerza mayor o por enajenación de bienes

El crédito comercial, aun cuando sea adquirido de terceros.

Los pagos por el uso o goce temporal de aviones y embarcaciones, que no tengan concesión

Las pérdidas derivadas de la enajenación, así como por caso fortuito o fuerza mayor, de los activos

Los pagos por concepto de impuesto al valor agregado o del impuesto especial sobre producción y servicios

Las pérdidas que deriven de fusión, de reducción de capital o de liquidación de sociedades

Las pérdidas que provengan de la enajenación de acciones y de otros títulos

Los gastos que se hagan en el extranjero a prorrata con quienes no sean contribuyentes del impuesto sobre la renta

Las pérdidas que se obtengan en las operaciones financieras derivadas y en las operaciones a las que se refiere el artículo 21 de esta Ley

El 91.5% de los consumos en restaurantes.

Los gastos en comedores que por su naturaleza no estén a disposición de todos los trabajadores de la empresa y aun cuando lo estén

Los pagos por servicios aduaneros, distintos de los honorarios de agentes aduanales

Los pagos hechos a personas, entidades, fideicomisos, asociaciones en participación

Los pagos de cantidades iniciales por el derecho de adquirir o vender, bienes, divisas, acciones u otros títulos valor que no coticen en mercados reconocidos

La restitución efectuada por el prestatario por un monto equivalente a los derechos

patrimoniales

Las cantidades que tengan el carácter de participación en la utilidad del contribuyente o estén condicionadas a la obtención de ésta

REQUISITOS DE LAS DEDUCCIONES

Articulo 27 LISR

Ser estrictamente indispensables para los fines de la actividad del contribuyente

Que cuando esta Ley permita la deducción de inversiones se proceda en los términos de la Sección II de este Capítulo.

Estar amparadas con un comprobante fiscal y que los pagos cuyo monto exceda de $2,000.00 se efectúen mediante transferencia electrónica

Estar debidamente registradas en contabilidad y que sean restadas una sola vez.

Cumplir con las obligaciones establecidas en esta Ley en materia de retención y entero de impuestos a cargo de terceros

Que cuando los pagos cuya deducción se pretenda realizar se hagan a contribuyentes que causen el impuesto al valor agregado

Que en el caso de intereses por capitales tomados en préstamo, éstos se hayan invertido en los fines del negocio.

Que tratándose de pagos que a su vez sean ingresos de contribuyentes personas físicas, de los contribuyentes a que se refieren los artículos 72 y 73 de esta Ley

Que tratándose de honorarios o gratificaciones a administradores se determinen, en cuanto a monto total y percepción mensual o

por asistencia, afectando en la misma forma los resultados del contribuyente

en los casos de asistencia técnica se

compruebe ante las autoridades fiscales que quien proporciona los conocimientos, cuenta con elementos técnicos propios para ello

cuando se trate de gastos de previsión social, las prestaciones correspondientes se

otorguen en forma general en beneficio de todos los trabajadores

Que los pagos de primas por seguros o fianzas se hagan conforme a las leyes de la materia y correspondan a conceptos que esta Ley señala como deducibles

Que el costo de adquisición declarado o los intereses que se deriven de créditos recibidos por el contribuyente, correspondan a los de mercado.

Que en el caso de adquisición de mercancías de importación, se compruebe que se umplieron los requisitos legales para su importación.

Que en el caso de pérdidas por créditos incobrables, éstas se consideren realizadas en el mes en el que se consuma el plazo de prescripción

Que tratándose de remuneraciones a empleados o a terceros éstos se deduzcan en el ejercicio en el que dichos

abonos o ingresos se cobren

Que tratándose de pagos efectuados a comisionistas y mediadores residentes en el

extranjero, se cumpla con los requisitos de información y documentación

Que al realizar las operaciones correspondientes o a más tardar el último día del ejercicio se reúnan los requisitos que para cada deducción en particular establece esta Ley.

Que tratándose de pagos efectuados por concepto de salarios efectivamente se entreguen las cantidades que por dicho subsidio les correspondan a

sus trabajadores

Que el importe de las mercancías, materias primas por deterioro u otras causas no imputables al contribuyente hubiera perdido su valor, se deduzca de los inventarios durante el ejercicio en que esto ocurra

Que tratándose de gastos que conforme a la Ley General de Sociedades Cooperativas se

generen como parte del fondo de previsión socia

Que el valor de los bienes que reciban los establecimientos permanentes ubicados en México de contribuyentes residentes en el extranjero, de la oficina central o de otro establecimiento del contribuyente ubicado en el extranjero, no podrá ser superior al valor en aduanas del bien de que se trate.

DE LAS DEDUCCIONES EN GENERAL

Articulo 25 LISR

Las devoluciones que se reciban o los descuentos o bonificaciones que se hagan en el

ejercicio

El costo de lo vendido.

Los gastos netos de descuentos, bonificaciones o devoluciones.

Las inversiones

Los créditos incobrables y las pérdidas por caso fortuito, fuerza mayor o por enajenación de

bienes

Las cuotas a cargo de los patrones pagadas al Instituto Mexicano del Seguro Social

Los intereses devengados a cargo en el ejercicio, sin ajuste alguno

El ajuste anual por inflación que resulte deducible

Los anticipos y los rendimientos que paguen las sociedades cooperativas de producción

Las aportaciones efectuadas para la creación o incremento de reservas para fondos de

pensiones o jubilaciones del persona