by ximena betancourt 3 years ago

386

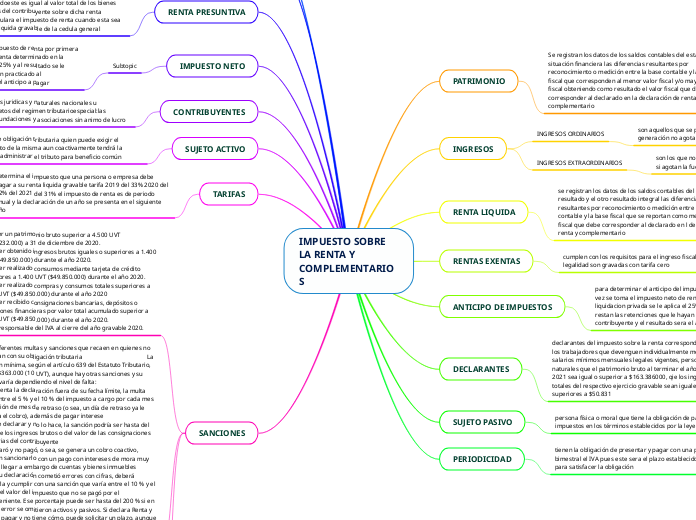

IMPUESTO SOBRE LA RENTA Y COMPLEMENTARIOS

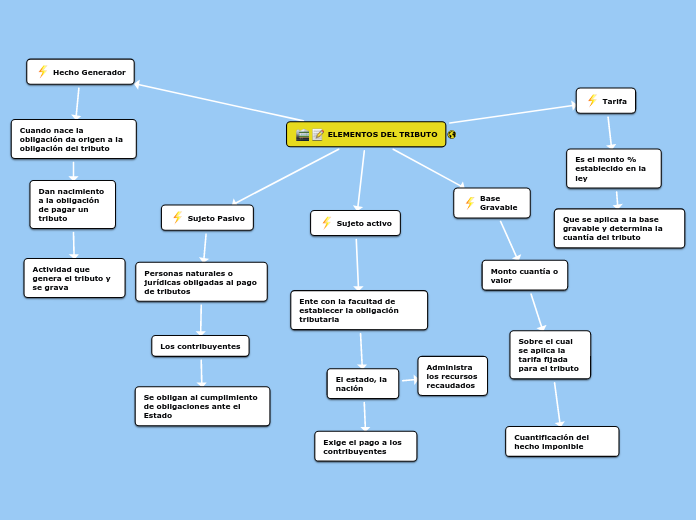

El impuesto sobre la renta y complementarios es una obligación tributaria que deben cumplir tanto personas naturales como jurídicas. El sujeto activo, que puede ser un ente gubernamental, es el encargado de administrar y exigir el cumplimiento del tributo.