by Margaret Colmán 1 year ago

226

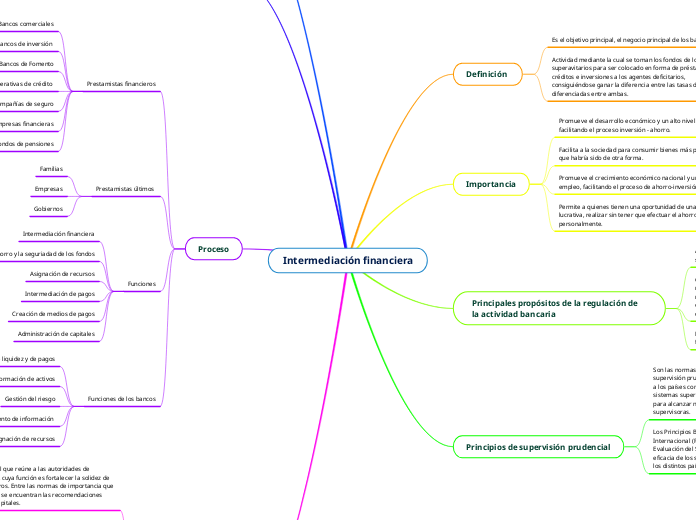

Intermediación financiera

La intermediación financiera es el proceso mediante el cual se canalizan recursos desde agentes superavitarios hacia agentes deficitarios. Este proceso puede ser directo, donde un agente asume la responsabilidad de los recursos otorgados, o indirecto, a través de instituciones financieras reconocidas por la normativa vigente.