by nicol cuesta 4 years ago

293

Organigrama arbol

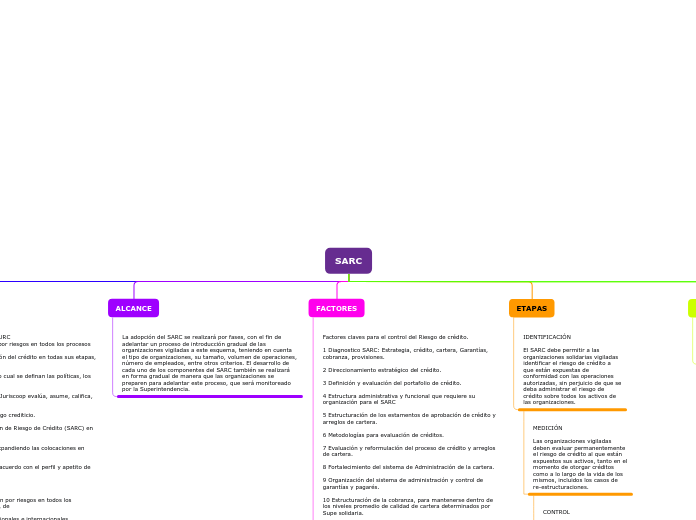

La gestión del riesgo de crédito es un proceso crucial que incluye una serie de factores y metodologías esenciales. El diagnóstico del Sistema de Administración del Riesgo de Crédito (

by nicol cuesta 4 years ago

293

More like this

CONTROL El SARC debe permitir a las organizaciones tomar las medidas conducentes a controlar el riesgo de crédito al que se ven expuestas en el desarrollo de sus operaciones. a) Permitir el control de los niveles de exposición al riesgo de crédito y los límites generales establecidos por las organizaciones vigiladas. b) Permitir el control de los límites y niveles de exposición al riesgo de crédito consolidado por factor o módulo de riesgo. c) Permitir la cuantificación del riesgo de crédito y su incorporación dentro de la estructura de control y gestión de riesgos de toda la organización.

MONITOREO El SARC debe permitir a las organizaciones vigiladas llevar a cabo un seguimiento permanente de la evolución de su exposición al riesgo de crédito. a) Guardar correspondencia con el volumen y complejidad de las operaciones desarrolladas por la organización solidaria. b) Las organizaciones vigiladas deben evaluar permanentemente el riesgo incorporado en sus activos crediticios, tanto en el momento de otorgar créditos como a lo largo de la vida de los mismos, incluidos los casos de reestructuraciones. c) Permitir el seguimiento de los niveles de exposición al riesgo de crédito y los límites generales establecidos por la organización solidaria. d) Permitir el seguimiento de los límites y niveles de exposición al riesgo de crédito consolidado por los tipos de cartera y tipos de deudor. e) Permitir la elaboración de reportes gerenciales y de monitoreo de riesgos que evalúen los resultados de las estrategias adoptadas.