IMPUESTOS MUNICIPALES Y ESTATALES

Estatales

Diversos

Accesorios y rezagos de contribuciones y aprovechamientos

Bienes vacantes, herencias, tesoros ocultos y legados

Reintegros e indeminizaciones

Cauciones cuya pérdida se declare a favor del Estado

Aportaciones extraordinarias de los entes públicos

Expropiaciones

Financiamiento a través del crédito público

Administración de ingresos municipales

Aportaciones de entidades paraestatales

Multas

Donativos

Recargos

Aportaciones Federales

Participaciones Federales

No específicados

Ingresos de organismos desconcentrados y diversas entidades

Venta de impresos y papel especial

Intereses

Los procedentes de los medios de comunicación social del Estado

Arrendamiento o explotación de muebles o inmuebles del dominio privado

Enajenación de bienes muebles o inmuebles

Diversas Dependencias

Por expedición de certificados a establecimientos para expender carne clasificada

Por clasificación de carne de res

Por incorporación a las redes de agua y drenaje, por metro cuadrado del área vendible

Pro la expedición de constancias y certificados, que expidan las Dependencias del Gobierno del Estado

Por la revisión de planos que se practique por concepto de ingeniería sanitaria, sobre el valor de las edificaciones que se pretendan construir.

Registro y refrendo anual del padrón del Gobierno del Estado, anualmente

Por inscripción de títulos profesionales

Secretaría de Movilidad y Planeación Urbana

Procedimiento de análisis y evaluación para la emisisón de Certificado de Profesionales Responsables en materia de pavimentos

Procedimiento de análisis y evaluación para la emisión de Certificado de Laboratorios en materia de pavimentos

Asistencia Técnica del Centro de Colaboración Geoespacial

Evaluación de Medidas de Mitigación en zonas de riesgo

Evaluación de Congruencia en planes o programas parciales de desarrollo urbano

Evaluación de Congruencia en planes o programas municipales de desarrollo urbano, de planes o programas de desarrollo urbano de centros de población o su modificación total o parcial

Evaluación de impacto urbano regional

Secretaría de Medio Ambiente

Evaluación y elaboración de la cédula de ingreso al registro estatal de establecimientos que se dediquen a la crianza y/o venta de animales

Evaluación y elaboración de la cédula de ingreso al registro estatal

Certificación estatal de cumplimiento ambiental

Rubro de emisiones a la atmósfera

Rubro de aguas residuales

Rubro de residuos

Rubro de impacto ambiental

Prestadores de servicios ambientales

Secretaría de Finanzas y Tesorería General del Estado y otros organismos

Por la expedición o en su caso refrendo anual de licencias, por expedición del permiso especial, así como por autorización de cambio de giro, domicilio o titular.

Secretaría de Educación

Instituciones Educativas

Constancias de Estudios

Secretaría General de Gobierno

Por legalización de firmas

Notariales

Actas de Registro Civil

Documentos judiciales

Documentos escolares

Por cierre de:

Libros de Registro de Corredores Público

Por autorización de:

Libro de Registro de Corredores Públicos

Libros de actas fuera de protocolo

Protocolos

Por servicios del Registro Público de la Propiedad y del Comercio

Por servicios de Registro Civil

Por inscripción y revalidación de fierros y señales de ganado.

Por servicios de vigilancia y verificación a cargo de Notarios Públicos en funciones

Por el examen para el otorgamiento de la patente de Notario Público.

Secretaría de Trabajo

Inspección de motores, inicial y semestral.

Inspección de calderas, inicial y semestral.

Impuesto sobre Traslado de Dominio

Impuesto sobre Ganado y Aves que se Sacrifiquen

Impuesto sobre Expendio de Bebidas Alcohólicas

Las bebidas alcohólicas se dividen en dos categorías y se causará el impuesto conforme a diferentes tarifas.

Los propietarios o poseedores de los expendios de bebidas alcohólicas.

Los expendios de bebidas alcohólicas-

Impuesto sobre Aumento de Valor y Mejoría Específica de la Propiedad

Suspendido

Impuesto sobre Empresas Porteadoras de Personas o Cosas

Impuesto sobre Hospedaje

Se determinará aplicando una tasa del 3% sobre la base.

Las personas físcas, morales o las unidades económicas que presten los servicios objeto de este gravamen.

Prestación de servicios de hospedaje realizados en hoteles, moteles, albergues y demás establecimientos de hospedaje y en campamentos y paraderos de casas rodantes, ubicados en el Estado de Nuevo León.

Impuesto sobre Honorarios

Impuesto sobre Nóminas

Se causará a una tasa del 3% sobre la base.

Personas físicas, las morales o las unidades económicas que realicen los pagos a que se refiere este impuesto.

Realización de pagos en efectivo, en servicios o en especie por concepto de remuneraciones al trabajo personal, prestado bajo la subordinación a un patrón, dentro del territorio del estado.

Impuesto sobre Venta de Gasolina y demás Derivados del Petróleo

Impuesto sobre Compra-Venta o Permuta de Ganado

Suspendidos

Impuesto sobre diversiones, espectáculos públicos y aparatos fonoelectrómecánicos

Derogado

Impuesto a las tarifas efectivamente cobradas por las empresas de redes de transporte

Se aplicará a la base del impuesto una tasa del 1.5 por ciento, antes del Impuesto al Valor Agregado.

Empresas de Redes de Transporte que promuevan, administren u operen viajes dentro del territorio del Estado de Nuevo León.

Ingreso que se percibe por la tarifa efectivamente cobrada, por cada viaje iniciado en el Estado de Nuevo León por los conductores de las Empresas de Redes de Transporte.

Impuestos Ecológicos

Impuesto por la Emisión de Contaminantes en el Subsuelo y/o Suelo

Se obtendrá aplicando 1.10 cuotas por cada kilogramo o miligramos por kilogramo según corresponda, de contaminante en cien metros cuadrados de terreno afectado.

Emisión de sustancias contaminantes orgánicas e inorgánicas que se depositen, desechen o descarguen en el subsuelo y/o en el territorio del Estado, que sean bienes de uso común, bienes destinados a un servicio público y bienes propios pertenecientes a la Federación, a los Estado o a los Municipios, o bienes inmuebles que se encuentren en abandono.

Impuesto por la Emisión de Contaminantes en el Agua

Se aplicará una cuota por el equivalente a 1.10 cuotas por cada metro cúbico o fracción afectados.

Personas físicas, personas morales, así como las unidades económicas que en el territorio del Estado, independientemente del domicilio fiscal del contribuyente, realicen actos o actividades gravadas por este impuesto.

Emisión de sustancias contaminantes que se depositen, desechen o descarguen en el agua en el territorio del Estado.

Impuesto por la Emisión de Contaminantes a la Atmósfera

Se causará en el momento que los contribuyentes realicen emisiones a la atmósfera gravadas por este impuesto, aplicando una tasa de 2.79 cuotas por cada tonelada o fracción de partículas emitidas.

Personas físicas, las personas morales y las unidades económicas residentes en el Estado o los residentes fuera del Estado, que tengan instalaciones o fuentes fijas en las que se desarrollen las actividades que determinan las emisiones a la atmósfera gravadas por este impuesto en el territorio del Estado.

Las emisiones a la atmósfera de contaminantes generados en las diversas actividades y los procesos productivos que se desarrollen en el Estado y que afecten el territorio del mismo.

Impuesto Ambiental por Contaminación en la Extracción de Materiales Pétreos

Se causará con una tasa de 1.5 cuotas por cada metro cúbico o fracción que se extraiga de los materiales objeto del impuesto.

Personas físicas y morales o unidades económicas que dentro del territorio del Estado realicen la extracción, explotación o aprovechamiento de los materiales pétreos.

Extracción, explotación o aprovechamiento de materiales pétreos, que no sean concesibles por la Federación y que constituyan depósitos de igual naturaleza a los componentes de los terrenos.

Impuesto por Obtención de Premios

Se calculará sobre el valor del premio correspondiente a cada boleto o billete, sin deducción alguna, aplicando tasa del 6%.

Personas físicas, morales o unidades económicas que obtengan de esta clase de ingresos.

Percepción de premios derivados de la celebración de loterías, rifas, sorteos y concursos de toda clase que celebren los organismos públicos descentralizados de la Administración Pública Federal, cuyo objeto social sea la obtención de recursos para destinarlos a la asistencia pública.

Impuesto sobre Transmisión de Propiedad de vehículos automotores usados

Se causará, liquidará y pagará, con tasa del 1.8% sobre la base determinada de conformidad con las disposiciones precedentes.

Quienes pro cualquier título adquieran el dominio de vehículos automotores usados, de conformidad con lo dispuesto en el artículo anterior.

Transmisión de propiedad de automóviles, camiones y demás vehículos de motor usados, que se realice dentro del territorio del Estado, excepto cuando los vehículos se adquieran de personas físicas o morales que realicen actividades empresariales.

Impuesto sobre Ingresos Mercantiles

SUSPENDIDO

Impuestos a los Juegos con Apuestas

Impuesto por la Realización de Juegos con Apuestas y Sorteos

Se calculará aplicando la tasa del 6% al valor de los actos o actividades realizados.

Personas físicas, morales o unidades económicas que realicen los actos o actividades a que se refiere el artículo anterior, ya sea que organicen, administren, exploten, o celebren juegos con apuestas y sorteos.

La realización de juegos con apuestas y sorteos, que requieran permiso de conformidad con lo dispuesto en la Ley Federal de Juegos y Sorteos y su Reglamento, así como la realización de juegos o concursos, que se efectúen en el territorio del Estado.

Impuesto a las Erogaciones en Juegos con Apuestas

Se calculará aplicando la tasa del 15% al monto de las erogaciones efectuadas por la persona que participe en juegos con apuestas, ya sean pagos en efectivo, en especia o por cualquier otro medio que permita participar en los mismos.

Personas que realicen erogaciones dentro del territorio del Estado de Nuevo León.

Participar en juegos con apuestas.

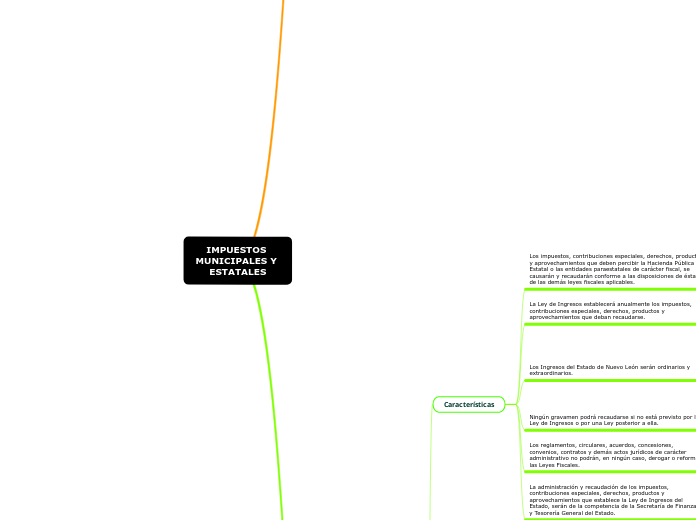

La administración y recaudación de los impuestos, contribuciones especiales, derechos, productos y aprovechamientos que establece la Ley de Ingresos del Estado, serán de la competencia de la Secretaría de Finanzas y Tesorería General del Estado.

Los reglamentos, circulares, acuerdos, concesiones, convenios, contratos y demás actos jurídicos de carácter administrativo no podrán, en ningún caso, derogar o reformar las Leyes Fiscales.

Ningún gravamen podrá recaudarse si no está previsto por la Ley de Ingresos o por una Ley posterior a ella.

Los Ingresos del Estado de Nuevo León serán ordinarios y extraordinarios.

Son ingresos extraordinarios aquéllos cuya percepción se autoriza excepcionalmente para promover el pago de gastos accidentales o extraordinarios del Estado de Nuevo León.

Son ingresos ordinarios los establecidos común y normalmente para cubrir los servicios públicos regulares del Estado de Nuevo León.

La Ley de Ingresos establecerá anualmente los impuestos, contribuciones especiales, derechos, productos y aprovechamientos que deban recaudarse.

Los impuestos, contribuciones especiales, derechos, productos y aprovechamientos que deben percibir la Hacienda Pública Estatal o las entidades paraestatales de carácter fiscal, se causarán y recaudarán conforme a las disposiciones de ésta y de las demás leyes fiscales aplicables.

Municipales

Aplicación

APROVECHAMIENTOS

Toda clase de indemnizaciones, incluyendo las derivadas de daños o deterioros en instalaciones, infraestructura vial, hidráulica, de servicios públicos y demás bienes propiedad del Municipio, las cuales se cobrarán de acuerdo a su costo.

Accesorios y Rezagos.

Donativos a favor del Municipio.

Multas por violación a esta Ley, a los Reglamentos vigentes y a las disposiciones, Acuerdos y Circulares del Ayuntamiento o de la Presidencia Municipal.

PRODUCTOS

No especificados.

Venta de impresos, formatos y papel especial.

Venta de objetos recogidos por los Departamentos de la Administración Municipal.

Venta de bienes mostrencos.

Por establecimientos o empresas que dependan del Municipio.

Por créditos a favor del municipio.

Del arrendamiento, explotación o enajenación de los bienes de los municipios, incluyendo los locales y pisos ubicados en los mercados municipales.

DERECHOS

Por expedición de licencias

Por revisión, inspección y servicios

Por expedición de cédula de empadronamiento y patente mercantil

Por inscripciones y refrendo

Por certificaciones, autorizaciones, constancias y registros

Por contrucciones y urbanizaciones

Por servicios públicos

De cooperación para obras públicas

IMPUESTOS

Tratándose de artículos de propaganda comercial, se pagará el 10 % sobre el valor de los

artículos rifados.

a) 6% sobre el valor comercial de los premios en el caso del inciso a) del artículo 33 de esta Ley.

Las personas físicas, morales o unidades económicas sin personalidad jurídica, que realicen o exploten las actividades gravadas

b) Ferias.

Impuesto a la adquisición de cítricos

Los sujetos pagarán por concepto de este Impuesto, $ 10.00

por tonelada de productos gravados.

Son sujetos del Impuesto las personas físicas o morales

que, habitual o accidentalmente adquieran los productos a que se refiere el artículo anterior.

La adquisición de primera mano de productos citrícolas

cultivados en el Estado.

Impuesto sobre juegos permitidos

Este impuesto se pagará en los siguientes términos:

Tratándose de artículos de propaganda comercial, se pagará el 10 % sobre el valor de los artículos rifados.

a) 12% sobre el valor comercial de los premios en el caso del inciso a) del artículo 33 de esta Ley.

Las personas físicas, morales o unidades económicas sin

personalidad jurídica, que realicen o exploten las actividades gravadas.

Es objeto de este impuesto la realización o explotación de:

f) Ferias.

e) Aparatos mecánicos o electromecánicos, tales como futbolitos , mecanos, tiro al

blanco, pistas de modelos a escala, juegos electrónicos, básculas para personas o cosas y similares a donde el público tenga libre acceso.

d) Patinaderos Públicos y Golfitos.

c) Mesas de billar.

b) Mesas de boliche

a) Rifas, sorteos, loterías de especulación o juegos con premios.

Impuesto sobre diversiones y espectáculos públicos

Los sujetos pagarán, por concepto de este impuesto, el 7% de la

entrada bruta que genere el espectáculo correspondiente.

Las personas físicas, morales o unidades económicas sin

personalidad jurídica, que ordinaria o accidentalmente organicen o exploten espectáculos públicos.

La celebración de espectáculos públicos en el Estado, excepto cuando se realicen en restaurantes, bares, cabarets, salones de fiesta o de baile y centros nocturnos, siempre y cuando por la realización de espectáculos en estos establecimientos se cause el Impuesto al Valor Agregado.

Impuesto sobre el ejercicio de actividades mercantiles

Tasa

Mayores

Los causantes mayores pagarán el impuesto, de

acuerdo con la siguiente tarifa (página 4 de la ley de hacienda para los municipios del estado de Nuevo León)

Menores

Los causantes menores pagarán impuestos, a cuota

fija, de $75.00 a $ 400.00 mensuales, de acuerdo con el capital en giro, el volumen de operaciones, el sector en que estén ubicados y su categoría.

Sujeto

Las personas físicas, las personas morales, así como las unidades económicas sin personalidad jurídica que realicen los conceptos gravados.

Objeto

La realización de actividades, por los conceptos comprendidos

en los artículos 20 y 81 de la Ley Federal de Impuesto Sobre Ingresos Mercantiles, excepto los señalados en la fracción VIII de este último precepto, que se lleven a cabo o surtan sus efectos dentro del territorio del Estado. Son también objeto de este Impuesto, las actividades o la explotación previstas en las fracciones III, IV y V, del Artículo 14 de esta Ley.

Características

La Tesorería Municipal, es la autoridad competente en el orden administrativo para interpretar las Leyes Fiscales, dictar las disposiciones que se requieran para su mejor aplicación y vigilar su exacta observancia.

Contra las resoluciones dictadas en materia fiscal por las autoridades

municipales, sólo procede la interposición de los medios de defensa que establecen el Código Fiscal del Estado, la Ley de Justicia Administrativa del Estado y esta Ley.

La representación y defensa de los Derechos de la Hacienda Pública Municipal corresponderá al C. Tesorero o al representante o representantes que designe, con facultades para practicar las promociones conducentes.

Las normas de Derecho Tributario que establezcan cargas a los

particulares y las que señalen excepciones a las mismas, serán de aplicación estricta.

Ningún gravamen podrá recaudarse si no está previsto por la

correspondiente Ley.

La Ley de Ingresos de los Municipios del Estado, establecerá anualmente los impuestos, derechos, demás contribuciones, productos y aprovechamientos que deban recaudarse.

Los impuestos, derechos, demás contribuciones aprovechamientos se regularán por esta Ley, por las demás leyes fiscales, en su defecto por el Código Fiscal del Estado y supletoriamente por el Derecho Común.