Instituto de Enseñanza Superior en Contaduría y Administración S.C.

Planeación Financiera

Docente: Bravo Peralta Denny

Alumna: Hernández Bautista Jessica Aranzasu

Matricula: 001046119

11 de Abril de 2021

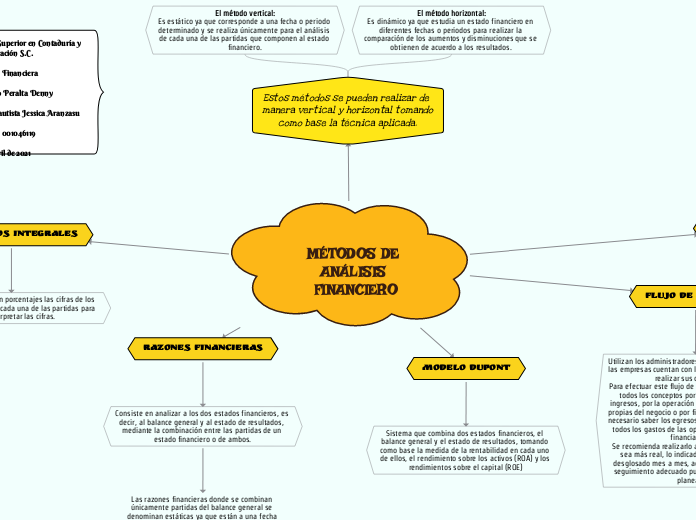

MÉTODOS DE ANÁLISIS FINANCIERO

Estos métodos se pueden realizar de manera vertical y horizontal tomando

como base la técnica aplicada.

El método horizontal:

Es dinámico ya que estudia un estado financiero en diferentes fechas o periodos para realizar la comparación de los aumentos y disminuciones que se obtienen de acuerdo a los resultados.

El método vertical:

Es estático ya que corresponde a una fecha o periodo determinado y se realiza únicamente para el análisis de cada una de las partidas que componen al estado financiero.

Flujo de efectivo

Utilizan los administradores financieros para saber si las empresas cuentan con los fondos necesarios para realizar sus operaciones.

Para efectuar este flujo de efectivo se deben conocer todos los conceptos por los cuales se obtienen ingresos, por la operación normal de las actividades propias del negocio o por financiamiento, también es necesario saber los egresos que se tienen para cubrir todos los gastos de las operaciones normales o de financiamiento.

Se recomienda realizarlo a un corto plazo para que sea más real, lo indicado es hacerlo a un año, desglosado mes a mes, además se le debe dar un seguimiento adecuado pues es un instrumento de planeación.

Razones financieras

Consiste en analizar a los dos estados financieros, es decir, al balance general y al estado de resultados, mediante la combinación entre las partidas de un estado financiero o de ambos.

Las razones financieras donde se combinan únicamente partidas del balance general se denominan estáticas ya que están a una fecha determinada; cuando se trata de partidas del estado de resultados son llamadas dinámicas ya que corresponden a un periodo determinado; y cuando se combinan las partidas de los dos estados financieros se denominan estático-dinámicas.

Estas razones tienen como finalidad el estudio de cuatro indicadores fundamentales de las empresas:

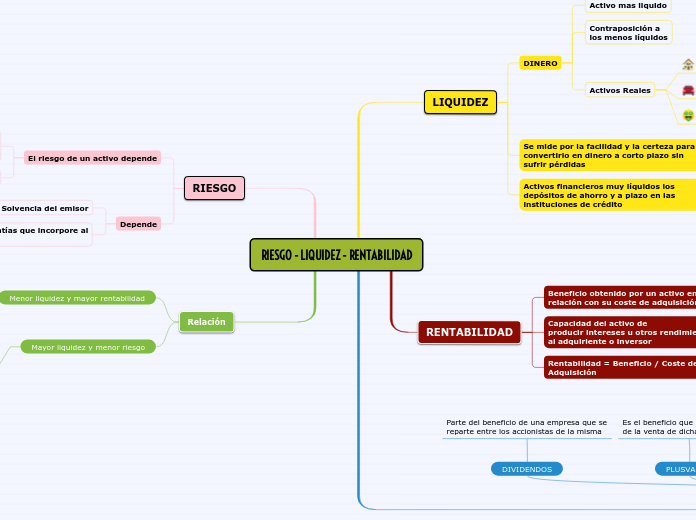

Rentabilidad

El índice de rentabilidad es uno entre varios métodos que existen para medir las utilidades de las empresas; este índice se analizará respecto a las ventas, a los activos y a la inversión de los accionistas.

Rendimientos sobre el capital:

Esta razón indica la utilidad generada por

el capital invertido en el periodo.

Rendimientos sobre el capital (ROE): Utilidad neta

/Total de pasivo

Rendimientos sobre los activos.

Representan la utilidad real generada

por cada uno de los activos que tiene la empresa.

Rendimientos sobre los activos (ROA): Utilidad neta

/ Total de activos

Margen de utilidad neta:

Es la ganancia real obtenida por cada peso vendido.

Margen de utilidad neta: Utilidad neta / Ventas

Margen de utilidad operativa:

Es aquella que se obtiene después de deducir los costos de ventas más los costos operativos.

Margen de utilidad operativa: Utilidad de operación/ Ventas

Margen de utilidad bruta:

Permite conocer en porcentaje la utilidad por la operación de compra-venta en las empresas comerciales, es decir, entre la diferencia de las unidades vendidas a precio de costo y precio de venta.

Margen de utilidad bruta: Utilidad bruta

/ Ventas

Endeudamiento

Este índice muestra en porcentaje la aportación de dinero por personas internas y externas a la empresa, que se utiliza para generar utilidades.

Razón de endeudamiento:

La sumatoria de estas dos razones siempre debe dar la unidad, pues indica que de cada peso invertido en los activos, una parte es financiada por personas ajenas a la empresa (acreedores, proveedores, etcétera; cuentas que representan el pasivo) y la otra por los socios o accionistas (cuentas que representan el capital

contable).

PASIVO TOTAL/ ACTIVO TOTAL

CAPITAL CONTABLE/ ACTIVO TOTAL

Actividad o productividad

Estos índices muestran el tiempo en el que algunas cuentas se convierten en efectivo o se desembolsan.

Rotación de cuentas por pagar:

Esta razón indica el número de veces que financian los proveedores a la empresa y los días que ésta tarda en liquidar el adeudo.

COMPRAS A CRÉDITO / PROM. DE CUENTAS POR PAGAR

Número de días = DIAS DEL PERIODO /ROTACION DE CUENTAS POR PAGAR

Rotación de cuentas por cobrar:

Esta razón indica el número de veces que se financia a los clientes y los días que tardan en liquidar su adeudo.

VENTAS A CRÉDITO / PROM. DE CUENTAS POR COBRAR

Número de días = DIAS DEL PERIODO / ROTACION DE CUENTAS POR COBRAR

Rotación de inventarios:

Indica el número de veces que se compra-vende la mercancía, y el número de días que tarda el ciclo.

COSTO DE VENTAS / PROM. DE INVENTARIOS

Número de días = DIAS DEL PERIODO / ROTACION DE INVENTARIOS

Solvencia

“Es la capacidad de pago que tiene la empresa para hacer frente a sus obligaciones”.

Liquidez

“Es la capacidad de pago que tiene la empresa para hacer frente a suso bligaciones a corto plazo”.

Los siguientes índices muestran la solvencia y la liquidez de la empresa:

Razón de prueba del ácido:

Esta razón muestra el número de veces que la empresa cuenta con el recurso monetario con mayor grado de disponibilidad con relación a las deudas y obligaciones a corto plazo.

(ACTIVO CIRCULANTE - INVENTARIOS)/PASIVO CIRCULANTE

Razón del circulante:

Esta razón indica el número de veces que la empresa puede cumplir con las obligaciones financieras.

ACTIVO CIRCULANTE / PASIVO CIRCULANTE

Capital de trabajo:

Esta razón indica el recurso financiero con el que cuenta la empresa para realizar sus operaciones.

ACTIVO CIRCULANTE – PASIVO CIRCULANTE

Punto de equilibrio

Método que sirve como herramienta para realizar el presupuesto, que presenta de manera anticipada el nivel de ingresos que la empresa debe obtener para poder cubrir el total de gastos y costos, todo esto permite fijar los objetivos de ventas para lograr obtener las ganancias

fijadas.

Punto de equilibrio financiero:

Se utiliza para fijar objetivos con relación a las ventas, y que se puedan solventar todos aquellos gastos y costos que existen en la empresa, ya sean costos fijos o variables, de producción o de operación.

Punto de equilibro financiero (Unidades)= Costos Fijos/ (Ventas - Costo Variable)

Punto de equilibrio económico:

Sirve para determinar el precio, debido a que es el punto donde se juntan los oferentes (compradores) y demandantes (vendedores) y se ponen de acuerdo en el precio del bien.

Punto de equilibro para alcanzar la utilidad

deseada (unidades)= (Costos fijos + gastos

financieros + utilidad deseada antes de

impuestos)/ Ventas - Costo variable

Modelo Dupont

Sistema que combina dos estados financieros, el balance general y el estado de resultados, tomando como base la medida de la rentabilidad en cada uno de ellos, el rendimiento sobre los activos (ROA) y los rendimientos sobre el capital (ROE)

Porcientos integrales

Consiste en expresar en porcentajes las cifras de los estados financieros en cada una de las partidas para poder interpretar las cifras.