Martínez Vega Irving Axel

Referencias:

* Ramírez, E. (2001). El sistema financiero mexicano. En Moneda, banca y mercados financieros. (pp. 39-68). Pearson Educación

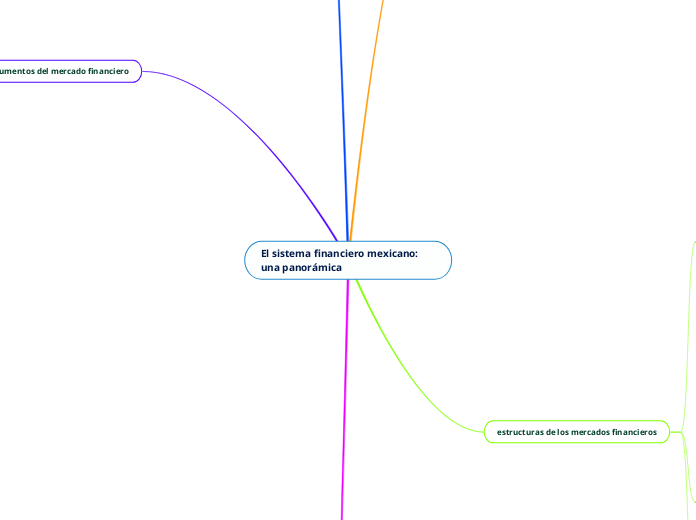

El sistema financiero mexicano: una panorámica

función de los intermediarios financieros

intermediarios financieros en México

instituciones del sistema de ahorro para el retiro

intermediarios de inversión

sociedades de inversión especializadas de fondos para el retiro (Siefores)

"recibe de la Afore los recursos de los trabajadores, los canaliza a inversiones en instrumentos y valores que generen la mayor rentabilidad" (Ramírez, 2001, p. 49)

ayudan a empresarios a comprar acciones a precios bajos

mediante la adquisición de acciones, se hacen de fondos

*compran cartera o portafolios de bonos y acciones

casas de bolsa

asesoran a y apoyan a empresas cuando colocan sus valores en el mercado

instituciones de ahorro contractual

administradoras de fondos para el retiro (AFORES)

"empresas financieras que manejan las cuentas individuales de ahorro para el retiro de los trabajadores" (Ramírez, 2001, p. 48)

compañías de fianzas

compañías de seguros

en que usan los recursos

compra de bonos e hipotecas

forma de obtención de recursos

primas de clientes para conservar vigencia de las pólizas

regularmente realizan inversiones en valores a largo plazo

*bonos, obligaciones societarias, acciones e hipotecas

pueden predecir exactamente cuanto deben de pagar en los siguientes años

adquieren fondos en intervalos periódicos sobre una base contractual

sociedades financieras de objeto limitado

función

canalización de recursos mediante créditos refaccionarios

captan recursos financieros provenientes de la colocación de instrumentos de deuda en el mercado de valores

instituciones crediticias de desarrollo

fondos de fomento económico

¿cómo se prestan?

descuentos de cartera de los bancos múltiples a tasas de interés preferenciales

*Fondo Nacional de Fomento al Turismo (FONATUR)

*Fondo para el Desarrollo Comercial (FIDEC)

*Fondo de Operación y desarrollo bancario a la Vivienda (FOVI)

constituidas por gobierno federal para canalizar y estimular el crédito hacia sectores estratégicos

bancos nacionales de crédito

*Nacional Financiera, S.N.C. (NAFIN)

*Banco Nacional del Comercio Exterior, S.N.C. (BANCOMEXT)

*Banco Nacional de Obras y Servicios Públicos, S.N.C. (BANOBRAS)

* Banco Nacional del Ejército, Fuerza Aérea y Armada, S.N.C. (BANJERCITO)

modo de adquisición de recursos

*aportaciones del gobierno federal

*prestamos del exterior

*emisión de bonos

*aceptación de depósitos

destino de recursos

sectores estratégicos no contemplados por banca múltiple

instituciones de depósito (banca múltiple)

elementos que la componen

banca múltiple

modo de obtención de recursos

*emisión de depósitos ne cuenta de cheques

*aceptación de depósitos de ahorro

*realización de fideicomisos de inversión

¿que era la banca especializada?

participación en determinación de oferta monetaria

involucramiento en la creación de depósitos

*bancos de depósito

*bancos de ahorro

*financieras

*hipotecarias

*prestamos para la vivienda familiar y fiduciarias

*etc

concentra lo antes entendido como banca especializada

¿cómo operan?

¿quien es el público?

individuos y empresas

admiten depósitos del público y efectúan prestamos e inversiones en valores

denominación en libro- bancos

ventajas

gran cantidad de inversiones beneficia la diversificación de riesgos

ayuda a abaratar la adquisición de información disponible para generar inversión en seguridad y rentabilidad

causas

operación con grandes cantidades de fondos

Instrumentos del mercado financiero

instrumentos comerciados en el mercado de capitales

ejemplos

*bonos ajustables del gobierno (ajustabonos)

*bonos de desarrollo del gobierno federal denominados en unidades de inversión (udibonos)

*bonos de renovación urbana (bores)

*bonos de indemnización bancaria (bib)

*bonos bancarios

*pagarés de mediano plazo

*petrobonos

*certificados de participación

bonos de desarrolo (bondes)

objetivo

obtención de recursos de financiamiento a largo plazo para cubrir los déficit del gobierno federal

lugar de emisión

mercado de capitales

gobierno federal

títulos de crédito

obligaciones societarias

compradores

sociedades de inversión

tipos

convertibles

quirografarias

hipotecarias

emisores

empresas

largo

instrumentos de crédito

cotizados en la bolsa

acciones de sociedad de inversión

emisor

objeto del emisor

inversión de recursos de las propias acciones en distintos valores de deuda

sociedades anónimas que concentran inversión

certificados de aportación patrimonial (cap)

acciones comunes

derechos patrimoniales de participación en las utilidades en las utilidades y el valor contable de los activos de las empresas

+ fluctuación de precios que instrumentos comerciados en el mercado de dinero

vencimiento

+ de 1 año

instrumentos de deuda y de participación

instrumentos comerciados en el mercado de dinero

pagaré bancario bursátil

"instrumento de deuda bancaria tradicional, con rendimiento liquidable al vencimiento, generalmente a un plazo inferior a un año" (Ramírez, 2001, p. 52)

aceptaciones bancarias

en la practica

préstamo hecho por el banco a una empresa

documentada con letra de cambio aceptada por el mismo banco

letras de cambio emitidas por empresas domiciliadas en el país

*aceptadas por banca comercial y de desarrollo

papel comercial

variante

pagaré emitido por una empresa que no necesariamente cotiza en la BMV

emisores

empresas mexiacanas con acciones cotizadas en la BMV

*instrumento de deuda a corto plazo

* es un financiamiento directo

bonos de la tesorería de la federación (tesobonos)

*títulos de crédito en moneda extranjera extintos

*gobierno pagaba en 6 meses o menos el equivalente en moneda nacional

* tasa de interés más alta que en EUA

Pagaré de la tesorería de la federación (PAGAFE)

importancia

*para evitar salidas de capital al exterior

*ofrecía tasa de rendimiento por encima de las de cuentas en EUA

*título de crédito extinto

*denominado en USD controlados

*pagadero en plazo máximo de 182 días

*colocación por medio de subasta

Certificados de la Tesorería de la Federación (CETES)

¿quienes manejan los cetes?

*casas de bolsa

*bancos

*compañías de seguros

*etc

¿cómo le hace el gobierno para pagar?

aumento de impuestos y emisión de nuevos valores para pagar deuda

características

*pagan una cantidad determinada a su vencimiento

*no tienen pagos de interés

*son los instrumentos de mercado de dinero más líquidos por su comercialidad

* los más seguros del mercado de dinero- imposibilidad de incumplimiento de pago

instrumentos de deuda de corto plazo

meses

1, 3, 6, 9, 12

Reglamentación del sistema financiero

aliento a la adquisición de vivienda

aseguramiento de la solidez de los intermediarios financieros

suministros de información a los inversionistas

características

compromisos del gobierno federal

*proporción de información a los inversionistas

*solidez del sistema financiero

*control de la política monetaria

*

de los sectores más regulados en México

estructuras de los mercados financieros

mercados

bursátiles

y sobre el

mostrador

modos de organización de los mercados secundarios

mercado sobre el mostrador

negociantes en contacto por computadoras

negociantes establecidos en diversos lugares dispuestos a comprar o vender en sus precios

lugar determinado para efectuar intercambios de valores

ejemplo- Bolsa Mexicana de Valores

mercados

primarios y

secundarios

mercados

secundarios

peculiaridad

el valor de los activos en este mercado sirve como guía en las empresas para la emisión de nuevos activos

promueve la circulación de activos y a veces cambia sus características

solo se intercambian activos ya existentes

mercados

primarios

en ellos se crean los activos financieros

se concede nuevo financiamiento

ahí se crea deuda

mercado de

deuda y

mercado

de acciones

formas de obtener

fondos en el mercado

financiero

emisión de

acciones

ventaja de poseer acciones

quien posee acciones gana con cualquier aumento en:

*utilidades de una empresa

*valor de los activos

desventaja de poseer acciones

un tenedor de acciones es un reclamante residual

en las empresas primero se paga a los tenedores de deuda y luego a los de acciones

¿como funcionan las acciones?

plazo

largo plazo porque no tiene fecha de vencimiento

nombres de los pagos

dividendos

pagos periódicos a accionistas

¿que son?

¿que es el ingreso neto?

ingreso después de gastos e impuestos

derechos para participar en el ingreso neto y de los activos de una empresa

ejemplo acciones comunes

emisión de

instrumentos

de deuda

plazos en los instrumentos de deuda

*corto plazo- un año o menos

*largo- 3 años o más

* intermedio- de 1 a 3 años

¿que es la madurez de u instrumento de deuda?

término en el que vence un instrumento

¿que es?

arreglo contractual en el que el deudor esta obligado a pagar al tenedor del valor una cantidad fija en intervalos regulares (pagos de interés) con una fecha de vencimiento

ejemplo- bonos y obligaciones hipotecarias

la función de los mercados financieros

financiamiento directo e indirecto

indirecto

directo

deudores obtienen fondos de los prestamistas en los mercados financieros

el doble papel de los valores

- obligaciones o deuda para quienes los emiten

- activos para quienes los compran

modo de obtención de fondos

venta de valores

definición

derechos sobre futuros ingresos de los deudores

el que da y el que recibe

deudores inversores

-empresas

-gobierno

-individuos y extranjeros

ahorradores prestamistas

-personas

-empresas

-gobiernos

-extranjeros y sus gobiernos

canalización de fondos de ahorros en exceso

dirección- hacia quienes desean gastar más que su ingreso