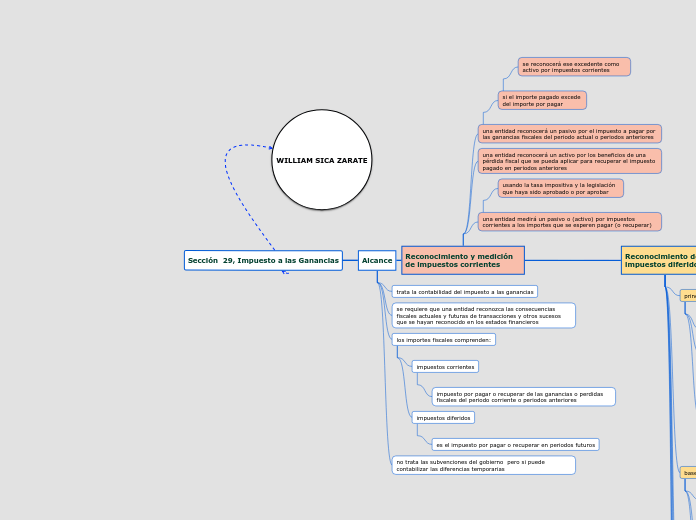

WILLIAM SICA ZARATE

Sección 29, Impuesto a las Ganancias

Información a revelar

se revelarán por separado los principales componentes del gasto (ingreso) por impuestos

Presentación

compensación

distinción entre partidas corrientes y no corrientes

distribución en el resultado integral y en el patrimonio

Retenciones fiscales sobre dividendos

si la entidad paga dividendos a las autoridades fiscales, en nombre de los accionistas, estos se cargarán al patrimonio como parte de los dividendos.

Medición de impuestos corrientes y diferidos

una entidad no descontará los activos y pasivos por impuestos corrientes o diferidos.

Medición del impuesto diferido

se medirá un pasivo (o activo) usando las tasas impositivas y la legislación fiscal aprobada o este en proceso de aprobación, en la fecha de presentación.

Reconocimiento de impuestos diferidos

inversiones en subsidiarias, sucursales y asociadas, y participaciones en negocios conjuntos

diferencias como:

reducción en el importe en libros de las inversiones en una asociada hasta su importe recuperable

diferencia de cambio, cuando la controladora y su subsidiaria estén situadas en diferentes países

diferencia de ganancias no distribuidas en las subsidiarias, sucursales, asociadas o negocios conjuntos

reconsideración de activos por impuestos diferidos no reconocidos

al final del periodo sobre el que se informa

se evaluará

activos por impuestos diferidos no reconocidos

pérdidas y créditos fiscales no utilizados

si existe evidencia de pérdidas fiscales no utilizadas

puede ser evidencia

que en el futuro no se dispondrá de ganancias fiscales

en la medida que no sea probable, no se procederá a reconocer los activos por impuestos diferidos

se reconocerán en la medida en que sea probable la disponibilidad de ganancias fiscales futuras, contra las cuales utilizar esas pérdidas o créditos fiscales no usados.

diferencias temporarias deducibles

la reversión dará lugar a deducciones en la determinación de las ganancias fiscales de periodos futuros.

se reconocerá un ACTIVO por impuestos diferidos para toda diferencia temporaria deducible

son los impuestos a descontar o recuperar en el futuro

diferencias temporarias imponibles

se reconocerá un PASIVO por impuestos diferidos por toda diferencia temporaria imponible

son todos los impuestos a pagar en el futuro

bases fiscales y diferencias temporarias

las diferencias temporarias son las que existen entre el importe en libros de un activo o pasivo y su base fiscal

base fiscal pasivo

es igual a su importe en libros menos cualquier importe que sea deducible fiscalmente respecto al pasivo en periodos futuros

base fiscal activo

importe que será deducible de los beneficios económicos que para efectos fiscales obtenga la entidad en el futuro, cuando recupere el importe en libros de dicho activo.

principio de reconocimiento general

si la entidad espera recuperar o liquidar el importe en libros sin afectar las ganancias imponibles

no surgirá ningún impuesto diferido con respecto al activo o pasivo

surge de la diferencia

importe por parte de las autoridades fiscales

importe en libros

la entidad reconocerá un activo o pasivo por impuestos diferidos por el impuesto por recuperar o pagar en periodos futuros como resultado de transacciones o sucesos pasados

Reconocimiento y medición de impuestos corrientes

una entidad medirá un pasivo o (activo) por impuestos corrientes a los importes que se esperen pagar (o recuperar)

usando la tasa impositiva y la legislación que haya sido aprobado o por aprobar

una entidad reconocerá un activo por los beneficios de una pérdida fiscal que se pueda aplicar para recuperar el impuesto pagado en periodos anteriores

una entidad reconocerá un pasivo por el impuesto a pagar por las ganancias fiscales del periodo actual o periodos anteriores

si el importe pagado excede del importe por pagar

se reconocerá ese excedente como activo por impuestos corrientes

Alcance

no trata las subvenciones del gobierno pero si puede contabilizar las diferencias temporarias

los importes fiscales comprenden:

impuestos diferidos

es el impuesto por pagar o recuperar en periodos futuros

impuestos corrientes

impuesto por pagar o recuperar de las ganancias o perdidas fiscales del periodo corriente o periodos anteriores

se requiere que una entidad reconozca las consecuencias fiscales actuales y futuras de transacciones y otros sucesos que se hayan reconocido en los estados financieros

trata la contabilidad del impuesto a las ganancias