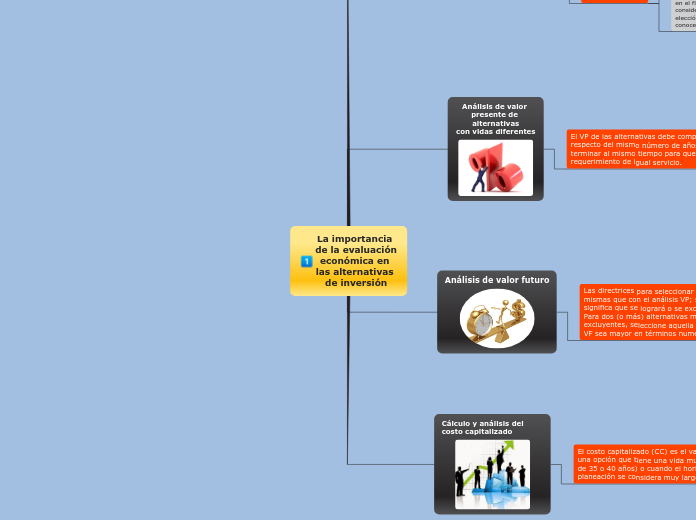

La importancia de la evaluación económica en las alternativas de inversión

Cálculo y análisis del costo capitalizado

El costo capitalizado (CC) es el valor presente de una opción que tiene una vida muy larga (más de 35 o 40 años) o cuando el horizonte de planeación se considera muy largo o infinito.

FORMULA CC = A/i

o CC = VA/i

El procedimiento para calcular el CC para un número infinito de secuencias de flujo de efectivo es el siguiente:

1. Se elabora un diagrama con todos los flujos de efectivo no recurrentes (los que suceden una vez) y al menos dos

ciclos de todos los flujos de efectivo recurrentes (periódicos).

2. Se encuentra el valor presente de todas las cantidades no recurrentes. Éste es su valor de CC.

3. Se calcula el valor anual uniforme equivalente (valor A) durante un ciclo de vida de todas las cantidades recurrentes

(éste es el mismo valor en todos los ciclos de vida subsecuentes, como se explica en el capítulo 6.) Se

agrega a todas las cantidades uniformes (A) que tienen lugar del año 1 hasta el infinito. El resultado es el valor

anual uniforme equivalente total (VA).

4. Se divide el VA obtenido en el paso 3 entre la tasa de interés i para obtener el valor CC.

5. Se suman los valores del CC obtenidos en los pasos 2 y 4.

Si se despeja A o VA, la cantidad de dinero fresco que se genera cada año por la capitalización de una

cantidad CC es:

VA = CC(i)

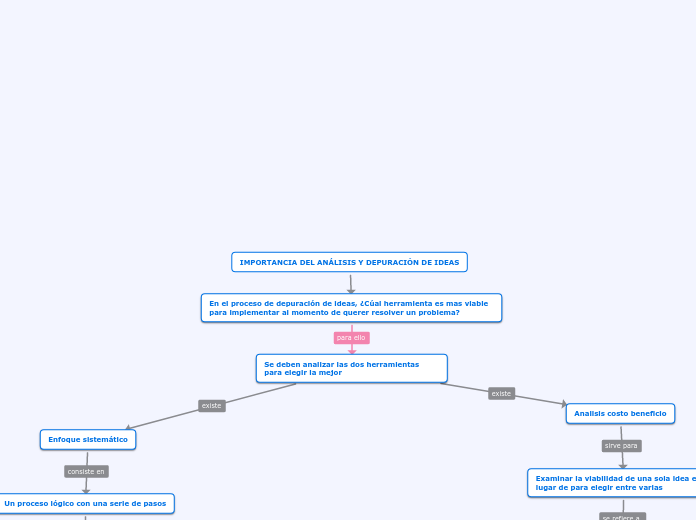

Análisis de valor futuro

Las directrices para seleccionar con el VF son las mismas que con el análisis VP; si VF ≥ 0, significa que se logrará o se excederá la TMAR. Para dos (o más) alternativas mutuamente excluyentes, seleccione aquella cuyo

VF sea mayor en términos numéricos.

FORMULA

El análisis de valor futuro suele utilizarse durante un periodo de estudio específico si el activo (equipo,edificio, etcétera) se vende o cambia algún tiempo antes de que se alcance su vida esperada. Suponga que un empresario planea comprar una compañía y espera venderla en tres años. El análisis de VF es el mejor método para tomar la decisión de venderla o conservarla.

Análisis de valor presente de alternativas

con vidas diferentes

El VP de las alternativas debe compararse respecto del mismo número de años y deben terminar al mismo tiempo para que satisfagan el requerimiento de igual servicio.

Para alternativas de costo, si no se comparan las que tengan igual servicio siempre se favorecerá la opción mutuamente excluyente de vida más corta (para

costos) aunque no sea la más económica.

Periodo de estudio: Se compara el VP de las alternativas con un periodo de estudio especificado de n cantidad

de años.

MCM: Se compara el VP de las alternativas durante un periodo igual al mínimo común múltiplo (MCM) de

sus vidas estimadas.

Las suposiciones con el enfoque del MCM son las siguientes:

1. El servicio ofrecido por las opciones será necesario durante un número de años igual al MCM o más.

2. La alternativa seleccionada se repetirá durante cada ciclo de vida del MCM exactamente en la misma forma.

3. Los estimados del flujo de efectivo serán los mismos en cada ciclo de vida.

Análisis de valor presente de alternativas

con vidas iguales

Si las alternativas tienen capacidades idénticas para el mismo periodo (vida), se cumple el requerimiento de igual servicio. Se calcula el VP con la TMAR establecida para cada alternativa.

Para alternativas mutuamente excluyentes (ME), ya sea que impliquen sólo ingresos o costos, se aplican

los siguientes lineamientos para justifi car un proyecto único o seleccionar una de varias alternativas

Dos o más alternativas. Seleccione aquella con el valor VP mayor en términos numéricos, es decir, el menos

negativo o el más positivo. Esto indica un VP menor de los costos para alternativas de costo o un VP mayor de

flujos de efectivo netos para alternativas de ingresos.

Una alternativa. Si VP ≥ 0, se alcanza o se excede la tasa mínima atractiva de rendimiento requerida y la

alternativa se justifica económicamente.

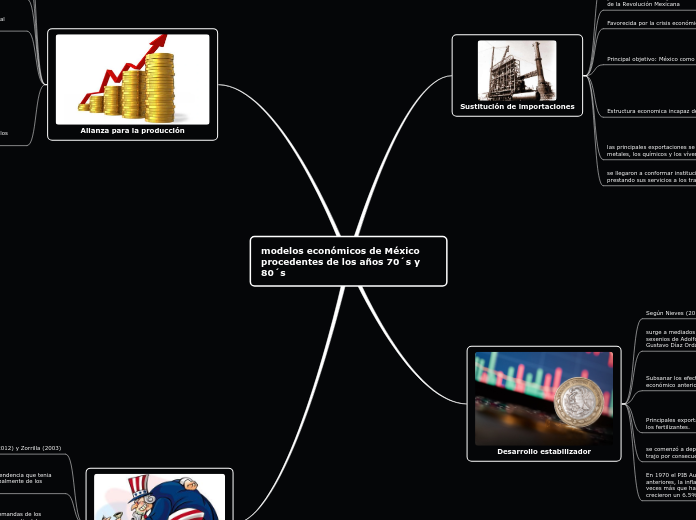

Formulación de alternativas

es importante reconocer la naturaleza de las estimaciones del flujo de efectivo:

De costo. Cada alternativa sólo tiene costos estimados en el fl ujo de efectivo. Los ingresos o ahorros se consideran iguales para todas las alternativas; su elección no depende de ellos. Este tipo también se conoce como de alternativas de servicio.

De ingreso. Cada alternativa genera costos (fl ujos de salida de efectivo) e ingresos (fl ujos de entrada de efectivo),

y posibles ahorros que también se consideran ingresos. Los ingresos varían según la opción.

La evaluación y selección de propuestas económicas requiere un flujo de efectivo estimado durante un periodo específico, técnicas matemáticas para calcular la medida del valor.

La opción de no hacer (NH) regularmente se entiende como otra opción al momento de la evaluación.

Elegir la opción de “no hacer” implica mantener el enfoque actual; no se inicia algo nuevo. No se generan nuevos costos, ingresos ni ahorros.

Proyectos independientes: Puede seleccionarse más de un proyecto. Cada propuesta viable se denomina proyecto.

Alternativas mutuamente excluyentes: Sólo puede seleccionarse un proyecto. Con fines de terminología, a cada

proyecto viable se le llama alternativa.

Las alternativas mutuamente excluyentes compiten entre sí y se analizan por pares. Los proyectos independientes se evalúan uno a la vez y sólo compiten con el proyecto NH.