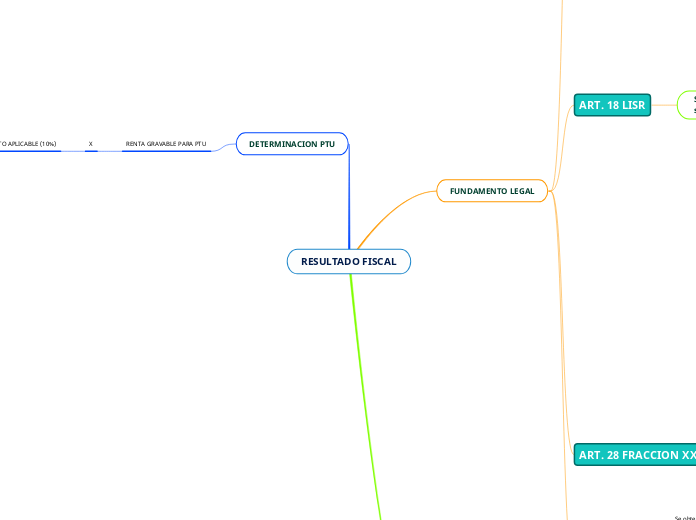

RESULTADO FISCAL

DETERMINACION PTU

RENTA GRAVABLE PARA PTU

X

POR CIENTO APLICABLE (10%)

PTU POR REPARTIR

RENTA GRAVABLE

INGRESOS ACUMULABLES

-

Cantidades no deducibles en ISR por concepto de pagos que a su vez sean ingresos exentos para el trabajador, hasta por la cantidad que resulte de aplicar el factor de 0.53 o 0.47, según sea el caso, al monto de dichos pagos.

=

INGRESOS PARA EFECTOS DE LA PTU

Deducciones autorizadas (incluyen cantidades deducidas en el ISR por concepto de pagos que a su vez sean ingresos exentos para el trabajador, hasta por la cantidad que resulte de aplicar el factor de 0.47 o 0.53, según sea el caso, al monto de dichos pagos).

RENTA GRAVABLE PARA PTU (CUANDO EL RESULTADO SEA POSITIVO)

Para la determinación de la renta gravable en

materia de participación de los trabajadores en las

utilidades de las empresas, los contribuyentes

deberán disminuir de los ingresos acumulables las

cantidades que no hubiesen sido deducibles en los

términos de la fracción XXX del artículo 28 de esta

Ley.

Para determinar la renta gravable no se disminuirá la participación de los trabajadores en las utilidades de las empresas pagada en el ejercicio ni las pérdidas fiscales

pendientes de aplicar de ejercicios anteriores

FUNDAMENTO LEGAL

ART. 9 LISR

A la utilidad fiscal del ejercicio se le disminuirán,

en su caso, las pérdidas fiscales pendientes de

aplicar de ejercicios anteriores.

Se obtendrá la utilidad fiscal disminuyendo de la

totalidad de los ingresos acumulables obtenidos

en el ejercicio, las deducciones autorizadas por

este Título y la participación de los trabajadores

en las utilidades de las empresas pagada en el

ejercicio, en los términos del artículo 123 de la

Constitución Política de los Estados Unidos

Mexicanos.

ART. 28 FRACCION XXX

Los pagos que a su vez sean ingresos exentos

para el trabajador, hasta por la cantidad que

resulte de aplicar el factor de 0.53 al monto de

dichos pagos. El factor a que se refiere este

párrafo será del 0.47 cuando las prestaciones

otorgadas por los contribuyentes a favor de sus

trabajadores que a su vez sean ingresos exentos

para dichos trabajadores, en el ejercicio de que

se trate, no disminuyan respecto de las

otorgadas en el ejercicio fiscal inmediato

anterior.

ART. 18 LISR

Se consideran ingresos acumulables lo siguiente:

La consolidación de la nuda propiedad y el

usufructo de un bien.

Las cantidades recibidas en efectivo, en moneda

nacional o extranjera, por concepto de

préstamos, aportaciones para futuros aumentos

de capital o aumentos de capital mayores a

$600,000.00, cuando no se cumpla con lo

previsto en el artículo 76, fracción XVI de esta

Ley.

El ajuste anual por inflación que resulte

acumulable en los términos del artículo 44 de

esta Ley.

Los intereses devengados a favor en el ejercicio,

sin ajuste alguno. En el caso de intereses

moratorios, a partir del cuarto mes se

acumularán únicamente los efectivamente

cobrados.

Las cantidades que se perciban para efectuar

gastos por cuenta de terceros, salvo que dichos

gastos sean respaldados con comprobantes

fiscales a nombre de aquél por cuenta de quien

se efectúa el gasto.

Las cantidades que el contribuyente obtenga

como indemnización para resarcirlo de la

disminución que en su productividad haya

causado la muerte, accidente o enfermedad de

técnicos o dirigentes.

La cantidad que se recupere por seguros,

fianzas o responsabilidades a cargo de terceros,

tratándose de pérdidas de bienes del contribuyente.

Los pagos que se perciban por recuperación de

un crédito deducido por incobrable.

La ganancia derivada de la enajenación de

activos fijos y terrenos, títulos valor, acciones,

partes sociales o certificados de aportación

patrimonial emitidos por sociedades nacionales

de crédito, así como la ganancia realizada que

derive de la fusión o escisión de sociedades y la

proveniente de reducción de capital o de

liquidación de sociedades mercantiles residentes

en el extranjero, en las que el contribuyente sea

socio o accionista.

Los que provengan de construcciones,

instalaciones o mejoras permanentes en bienes

inmuebles, que de conformidad con los contratos

por los que se otorgó su uso o goce queden a

beneficio del propietario.

La ganancia derivada de la transmisión de

propiedad de bienes por pago en especie.

Los ingresos determinados, inclusive

presuntivamente por las autoridades fiscales, en

los casos en que proceda conforme a las leyes

fiscales.

ART. 117 LEY FEDERAL DEL TRABAJO

Los trabajadores participarán en las

utilidades de las empresas, de conformidad con el

porcentaje que determine la Comisión Nacional para

la Participación de los Trabajadores en las Utilidades

de las Empresas.