by Paula Angelica Aguja 5 years ago

318

PROYECTOS INVESTIGATIVOS CUALITATIVOS, CUANTITATIVOS Y MIXTOS; ATRAVEZ DE IDEAS

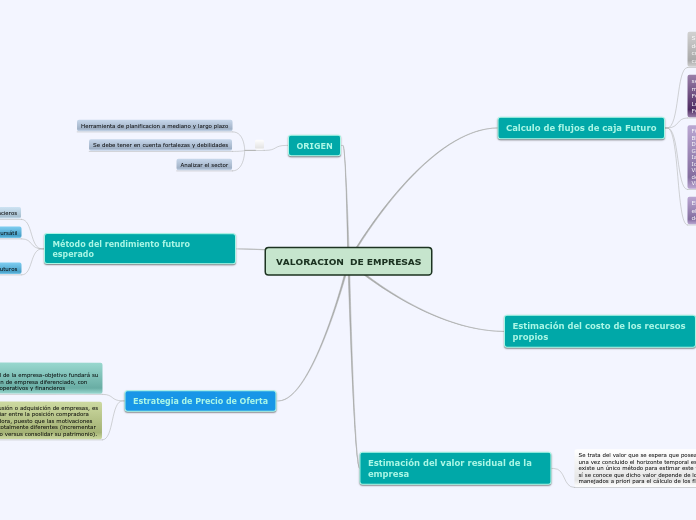

En la valoración de empresas, se considera esencial estimar el costo de los recursos propios, siendo el modelo de equilibrio de activos financieros (CAPM) una herramienta fundamental.